A股近日告别单边牛市宽幅震荡,一些左手做多、右手做空的量化对冲基金天然的避险属性显山露水,受到渠道和长期投资者的青睐。业内人士指出,我国量化对冲基金未来发展空间巨大,将逐渐告别野蛮发展,迎来规范化发展的时代。

逆市盈利出风头 多个账户被限制交易 证监会称将对发展程序化交易加强监管力度

对普通投资者而言颇为陌生的对冲基金被拉到“聚光灯”下。

一方面,34个机构、个人证券账户被限制交易,其中,实际控制人为何享健之子的盈峰资本昨日声明称,由公司担任管理人或投资顾问的四只量化对冲基金的证券账户被交易所限制交易三个月。这使得程序化交易监管的话题走向台前。证监会相关负责人公开表示,发展程序化交易尤应审慎,将加强监管力度,完善监管规则。业内人士认为,未来依靠高频交易的量化对冲产品将受到较大影响。

而另一方面,A股近日告别单边牛市宽幅震荡,一些左手做多、右手做空的量化对冲基金天然的避险属性显山露水,受到渠道和长期投资者的青睐。业内人士指出,我国量化对冲基金未来发展空间巨大,将逐渐告别野蛮发展,迎来规范化发展的时代。

“现在我们推荐的产品鼓励对冲基金的策略。”浦发银行相关人士表示。有招商银行人士透露,股市巨震让追求稳定收益的银行心有余悸,“以前我们重点营销股票型基金产品,现在偏向对冲型产品了。”

因受渠道青睐,明汯CTA一号基金、华泰期货朝旭2号等量化对冲基金正密集赶场。私募排排网数据显示,4月成立的朝旭1号截至上周四收益率为12.48%,年化收益率超30%。

一位银行理财经理称,其所在支行近期推出的结构化对冲私募产品销售十分火爆,“我们推出了三款结构化私募产品,100万元起售,几乎都是一上线就被秒杀。”

市场多轮调整中

对冲基金皆显抗跌优势

“市场出现大幅震荡的时候,量化对冲基金符合了投资人的这种避险需求。”一位基金研究员说。

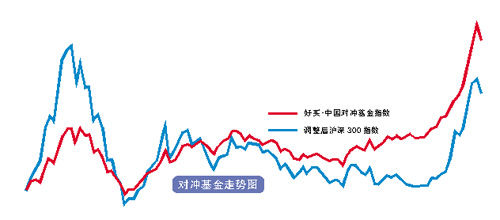

据同花顺iFinD数据,自7月24日至上周五,沪指累计跌逾11%。其间,905只股票型基金的复权单位净值平均下跌了10.65%,其中,有163只产品的复权单位净值的跌幅在13%至22%之间。而同期,9只量化对冲基金的平均符合净值净值增长率为0.08%。其中,收益最高的广发对冲套利期间净值逆势上涨了0.71%,嘉实绝对收益则以0.26%的收益紧随其后。

7月前,A股还有三次较大幅度的调整:1月27日至2月6日、4月28日至5月7日、6月15日至7月8日这三段区间沪指跌幅分别达到9.08%、9.17%和32.11%,同期,公募量化对冲基金平均净值增长率分别为0.58%、-0.2%和0.48%。

境外机构抢滩

未来三年规模或破万亿元

“对冲基金真正的崛起,来自于本轮大调整之后。”对冲基金人才协会常务理事郭涛称。据咨询机构Z-Ben Advisors预测,到2018年,中国内地对冲基金公司管理规模将增长至1.1万亿元(人民币,下同)。据私募排排网数据中心不完全统计,内地对冲基金公司管理规模估算达6570亿元。

而事实上,境内外机构均在加紧布局中国对冲基金市场。据悉,近日,上海垒土投资管理合伙企业(有限合伙)与上海微枫信息科技有限公司正式合资成立上海垒土微枫投资管理有限公司,进军内地对冲基金市场。

“未来的十年是中国内地资产管理行业发展的黄金十年。”垒土微枫的首席投资官沈天瑞表示,目前A股市场日成交量最高已经突破1.8万亿元,无疑对境内外对冲基金管理公司有着极其巨大的吸引力。

最新消息

沪深交易所改两融交易实施细则

融券交易改为“T+1”

广州日报讯 (记者张忠安)记者3日从沪深交易所获悉,两融业务规则又有新的变动。其中,客户融券卖出后,自次一交易日起可通过买券还券或直接还券的方式向会员偿还融入证券。而此前的交易规则并没有“从次一交易日起”的限定。这也意味着,监管层对目前利用融券业务变相实现T+0交易的投资者进行了一定限制。有分析指出,过于频繁的此类交易行为可能不利于市场稳定。但也有观点认为,此举可能阻止原来通过这个方式在场内做T+0的资金,将损害流动性;若场内散户以为是利好而买进去,有被套的风险。

监管方向

规则完善 高频交易产品或受影响

近期,一些具有程序化交易特征的账户频繁报撤单,沪深交易所已分两批对34个证券账户采取了限制交易措施,中金所也采取市场化手段对报撤单频率加以限制。“我国资本市场还处在新兴加转轨阶段,发展程序化交易尤应审慎。”证监会有关负责人指出,从近期的市场情况看,监管力度还需要进一步加强,监管规则还需要抓紧完善,行之有效的做法要及时上升到行政规章。

证监会上述负责人称,在股市异常波动期间,一些具有程序化交易特征的账户参与其中,频繁报撤单,少数账户委托撤单比超过80%,干扰正常价格信号。

对此,有基金公司人士认为,依靠高频交易的交易型产品将受到较大影响,不过,对于长期套保的产品,影响不大。

案例:

盈峰资本旗下8个账户被封杀

盈峰实际控制人为何享健之子 美的称不受影响

广州日报讯 (记者张毓)近日沪深交易所连续披露对34个异常交易的账户采取限制措施,其中有8个账户与盈峰资本有关。盈峰资本昨日发布声明称,由公司担任管理人或投资顾问的四只量化对冲基金(包括盈峰量化投资管理合伙企业、新方程盈峰量化对冲基金私募资产管理计划、盈峰梧桐量化对冲基金、盈峰盈宝对冲基金)的证券账户于2015年7月31日至2015年10月30日被沪深交易所限制交易。

上市公司撇清关系

据公开资料,2012年,盈峰集团将旗下合赢投资与盈峰创投合并成立盈峰资本,注册资本5000万元。截至2014年12月,由盈峰资本管理的私募基金共计22只,管理资产规模约50 亿元人民币。

盈峰投资控股集团由何剑锋于1994年一手创建,而何剑锋为美的集团(000333)实控人何享健之子,同时也是上风高科(000967)董事长。2012年8月,美的集团董事长何享健交棒给职业经理人方洪波,除何剑锋出任董事外,何家第二代均是另起炉灶。

上风高科昨日表示,盈峰资本是盈峰集团旗下的控股子公司,与上风高科仅是关联方,与上风高科没有相关的股权控制及业务关系,盈峰资本的两个产品账户被限制交易,不会对上风高科的生产经营产生影响。不过,昨日上风高科仍下跌9.97%。而就在7月中旬,上风高科发行资产购买宇星科技获证监会通过,实控人何剑锋也出手增持股份。

美的集团昨日在回应记者询问时也表示,上述事件与美的集团没有任何关系,何剑锋目前仅担任美的集团董事。昨日美的集团股价上涨2.56%。

Tips

什么是量化对冲基金?

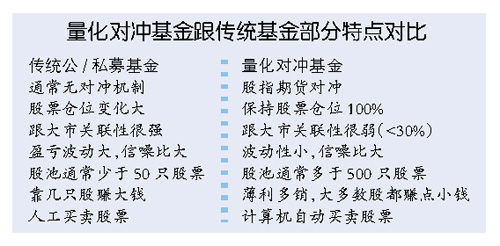

是“量化”和“对冲”两个概念的结合。量化投资通过借助统计学、数学方法,运用计算机从海量历史数据中寻找能够带来超额收益的多种“大概率”策略,并纪律严明地按照这些策略所构建的数量化模型来指导投资。“对冲”一般被定义为利用期货、期权等金融衍生产品以及相关联的不同股票进行多空操作,从而预防或降低风险,锁定盈利。实际中对冲基金往往采用量化投资方法,两者经常交替使用,但量化基金不完全等同于对冲基金。

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间

恭喜你,发表成功!

恭喜你,发表成功!

!

!