去年触底回升,今年一季度上市公司盈利加速上扬

亮丽年报能否持续?(热点聚焦)

|

制图:沈亦伶 |

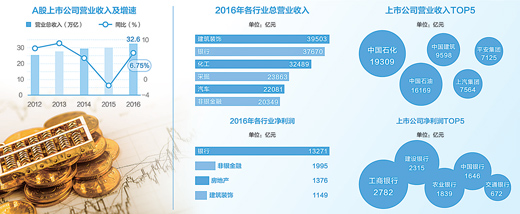

读年报,知大势。截至4月底,上市公司2016年报及今年一季报披露已落下帷幕。从2015年主板非金融上市公司净利下滑,到2016年触底回升,再到今年一季度盈利两位数的增长,上市公司业绩正是宏观经济冷暖起伏的一面镜子。上市公司业绩为何出现加速上扬?年报和季报中还有哪些亮点?高速增长的态势能不能延续?细读年报,可以为这些问题的答案寻找一些线索。

盈利增长为何加速跑?

传统行业企稳回暖,周期性行业大逆转,成为上市公司业绩增长的重要源泉

镜头:“幸福来得太突然!”有钢铁行业券商研究员如此评价钢企目前的状况。人们还记得,就在去年此时,盘点钢铁板块业绩时,满眼还是一片凄风苦雨。钢铁类上市公司在2015年全面亏损,亏损最多的10家公司中,钢铁股就占了7席,且亏损额均在数十亿元。武钢股份2015年出现上市17年来的首次年度亏损,亏损额超过75亿元,一年就亏掉了过去6年多的利润。

对于钢铁业来说,2016年可谓“否极泰来”。随着供给侧结构性改革发力,市场供求关系得到明显改善,钢价指数在去年累计涨幅近乎翻倍,由此带动钢铁板块业绩实现大逆转。统计显示,30家上市钢企全年合计盈利197亿元,创2011年以来最高;平均吨钢毛利495元,创2009年以来最高。2015年亏损74亿元的酒钢宏兴,去年实现了微利,今年一季度的净利已超过2亿元。

对于业绩在一年间的“反转”,宝钢股份在其年报中给出解释:随着国家推进钢铁业供给侧改革,以及严格落实环保限产和查处“地条钢”等政策实施,国内钢材价格成功扭转了2011年以来单边下行态势。基于市场回暖、钢价上涨,以及钢铁企业通过结构调整和转型升级实现提质增效,2016年国内钢铁行业一举扭转2015年全行业深度亏损的不利局面,扭亏为盈。

事实上,不仅是钢铁,煤炭、有色金属等周期性行业去年表现都非常突出。37家煤炭企业中,27家净利润同比增长,整个煤炭板块去年净利润近400亿元。在107家有色金属板块上市公司中,有88家净利润同比实现增长,占比逾八成。

传统行业企稳回暖,成为上市公司业绩增长的重要源泉。南开大学金融发展研究院教授田利辉认为,从2016年年报总体来看,我国经济在稳增长、调结构和防风险方面取得一定成效。在稳增长上,近七成上市公司利润同比增长,传统行业业绩改善,特别是有色金属、钢铁、煤炭等周期性行业表现突出,这意味着我国经济企稳向好,出现复苏势头。

方正证券首席经济学家任泽平分析,2010年以来,钢铁、煤炭、水泥、玻璃、化工、机械等传统行业领域大量中小企业退出,行业龙头压缩淘汰过剩产能,市场自发的力量进行产能出清,2016年启动的供给侧结构性改革加速了国企占比高行业的产能出清。传统行业竞争格局优化,步入剩者为王、强者恒强的时代。中国工业企业的产能利用率正逐步触底,部分传统行业产能出清实际状况比数据展示的更充分。

是昙花一现还是中期向好?

新兴产业动能不断积聚,有助于增强上市公司业绩的稳定性

镜头:消费支撑经济增长的基础性作用在增强。在一些竞争性消费行业,一批上市公司自我积累与外延扩张相结合,成为市场化蓝筹企业。以深市为例,美的、格力、TCL、中兴通讯等公司实现营业总收入过千亿,行业地位进一步巩固;华数传媒、长安汽车等116家公司2014—2016年净利润复合增长率超过30%。

尽管上市公司增势喜人,但市场中也存在一些担忧的声音。有人认为,目前盈利大幅加速的板块都属于对价格敏感的周期性行业,而周期品价格水平近期已开始出现回落,再叠加去年一季度以后基数的提升,A股一季度高增长是“春光短暂”,接下来会逐步下行。

的确,部分行业盈利大幅增长是源于行业周期性向好,或者外部环境变化带来的被动价格上涨。企业内生性增长动力是否提高、业绩增长可否持续尚有待继续观察。但从年报和季报看,除了业绩增速外,也还有很多值得关注的亮点。

大环境上,无论是从国内市场供求看,还是从国际市场态势看,中国经济目前稳中向好的态势都具有持续性、稳定性,这为上市公司业绩走好提供了基础支撑。

新兴产业动能不断积聚,有助于增强上市公司业绩的稳定性。田利辉分析,在调结构方面,上市公司年报显示,新兴行业增势良好。去年电子板块净利润同比增长47%;计算机行业净利润同比增长37%;文化传媒行业净利润同比增长27%。人工智能、信息安全、健康中国等领域前景广阔,新兴产业公司业绩的内生增长特征明显。这说明,我国经济正在升级换代,产业结构调整已经取得阶段性成绩。

海通证券发布的研究报告认为,经济增长可以分为两个阶段,一是亚当·斯密式的加大要素投入驱动增长,是量的增长;二是熊彼特式的创新驱动增长,是质的提高。展望中国经济所处阶段,有可能进入第二阶段。

分析显示,目前,上市公司产业结构已发生了变化,符合转型方向的科技和消费行业如信息技术、电信服务、可选消费、日常消费和医疗保健等的市值占比已从2010年的18.4%上涨至35.1%,净利润占比从2010年的12%上涨到18.2%。而国企改革、供给侧结构性改革也显著提升了传统行业的运营效率,费用率在明显下降,净资产收益率回升。

值得注意的是,去年供给侧改革的几大攻坚任务,除了去产能之外,其他几方面在年报中也有所体现。据万得资讯数据,2016年A股上市公司整体资产负债率达84.61%,剔除金融行业后资产负债率大幅下降,仅为59.93%,均处于近年低点附近。房地产去库存取得初步成效,深市地产股存货在总资产中的占比由2015年末的60.19%降至2016年末的53.96%。

在整体向好的大背景下,也有一些板块业绩出现下滑。比如,非银金融板块表现欠佳,去年净利润同比下降三成。对此,田利辉认为,非银金融业的“暴利”往往来自市场的巨幅波动和监管不足的金融创新,其利润下降从侧面说明,我国金融风险正在得到有效防范。

投资者得到了什么?

高送转“套路”不灵了,现金分红成为上市公司分配方案主流

镜头:往年,年报公布期往往是高送转概念的炒作期。而在今年,由于监管力度加强,上市公司纷纷修改高送转方案成为一道“风景”,大比例送转的公司明显减少,高送转题材也不再是市场的香饽饽,甚至有些公司在发布高送转预案后,股价不涨反跌。

上市公司年报披露期,也是其利润分配的高峰期。业绩如何,终归是账面数字。对于投资者而言,实打实的是有多少回报、以何种方式回报。从今年情况看,A股上市公司利润分配预案呈现出与往年明显不同的特征。

数据显示,与往年高送转预案唱主角不同,2016年报中近75%的上市公司拟实施现金分红,明显增多。在监管层对高送转强监管措施的持续推进下,现金分红成为上市公司分红方案的主流。

这其中,最引人关注的是中国神华,每股拟派股息及特别股息合计2.97元,一次性给股东派发590亿元的现金“大红包”,如此大手笔分红获得各方点赞。以目前股价计算,中国神华的股息率已在15%左右,而常宝股份、上汽集团、哈药股份、金地集团的股息率也超过6%。以每股现金分红金额计,贵州茅台、吉比特、国光股份、洋河股份、格力电器位列前五;若以现金分红比例来计算,有433家公司的分红比例在50%以上。

相比而言,高送转遭遇前所未有的监管力度。深交所对高送转公告披露格式做出修订,要求披露收入及净利润增长率等经营业绩增长情况;上市公司预披露高送转方案时需披露业绩预告,原则上不支持业绩下滑或亏损公司高送转。在重要股东减持方面,提议人、重要股东、董监高要说明未来6个月的减持计划。上交所对于高送转的监管也更进一步,10转10以上的高送转方案基本每单必问。

高送转实质上是股东权益的内部结构调整,对公司盈利能力没有任何本质影响,对投资者享有的上市公司权益也没有任何影响。从前些年的情况看,其背后往往伴随着炮制题材、操纵股价、内幕交易和吸引投资者接盘的“套路”。今年以来,这些“套路”不灵了,而高分红公司却受到投资者青睐,是A股市场走向成熟的表现。

不过,需要关注的是,A股市场上依然有不少“铁公鸡”。数据显示,2011年前上市的公司中,有32只个股自上市之后从未实施过现金分红。对于那些有能力分红却一毛不拔的“铁公鸡”,如何通过“硬措施”提高其回报股东意识,是未来市场监管要解决的难题。

《 人民日报 》( 2017年05月08日 18 版)

分享让更多人看到

推荐阅读

相关新闻

- 评论

- 关注

第一时间为您推送权威资讯

第一时间为您推送权威资讯

报道全球 传播中国

报道全球 传播中国

关注人民网,传播正能量

关注人民网,传播正能量