同业存单迎来监管紧箍咒 首批14家银行触碰红线

上周五(8月11日)傍晚,央行发布《2017年第二季度中国货币政策执行报告》,在其中“下一阶段主要政策思路”部分,提出拟于2018年一季度评估时起,将资产规模5000亿元以上的银行发行的一年以内同业存单纳入MPA同业负债占比指标进行考核。

同业存单的疯狂,起源于2013年年底。2013年12月央行发布《同业存单暂行管理办法》,从这个时候开始,短短三年半的时间内,同业存单增速超过了100倍。

同业存单的高速增长成为推高金融机构杠杆的重要工具,为金融体系带来了一定的风险隐患。在这一轮的去杠杆周期中,同业存单无疑处于风口浪尖。

同业存单监管套利

银行一边是资产,一边是负债。银行的资产包括准备金、现金、贷款、债券等,而银行的负债包括存单和普通存款。

一般情况下,银行可以决定将钱贷给谁,但无法决定谁存多少钱进银行,但有一个例外就是存单。存单是利率更高、可转让并且金额较大的存款凭证,投资者主体为金融机构,主要是商业银行、保险、基金等。

数据显示,自2013年12月首次发行同业存单起,从2013年的310亿元一路飙升至2016年的超过13万亿元。2017年1~7月,商业银行同业存单发行量已经超过11万亿元。

事实上,中小银行因为网点数量和经营地域等限制,吸收存款能力相对较弱,需要发行同业存单来主动负债。中小银行便成为了同业存单的最主要的发行主体,大银行是最主要的持有者。

然而,在利差的诱惑下,再加上中小银行贷款投放能力较弱且自身专业投资能力也有所欠缺,中小银行的同业存单更多地投向同业理财、委外投资,以赚取利差。

据方正证券首席经济学家任泽平测算,过去通过抵押获取央行流动性购买同业存单进行套利的平均利差约在62个基点左右。

浙商证券分析师认为,银行之间通过相互购买和发行同业理财,资产负债表膨胀的同时也是相互加杠杆的过程。一旦资金面收紧,容易引发银行之间互去杠杆的连锁效应。也就是说,由于银行同业业务规避了一些监管要求,使其更多地成为了一种套利工具,给金融市场增加了不稳定因素。

同业存单监管迎来紧箍咒

加强同业业务已成为金融领域强监管的重点方向之一。

兴业研究的报告显示,从各类监管文件中,压缩同业超长资金链条、降低金融机构内部杠杆成为本轮监管的重要内容之一。

2017年,来自“银证保”三会均有监管政策下发,重点关注同业业务。特别是银监会在2017年下发的7份监管文件中均对同业业务有相应的要求和约束。

梳理关于同业负债监管的政策,最早出现在2014年人民银行、银监会、证监会、保监会、外汇局五部委联合印发的《关于规范金融机构同业业务的通知》(银发[2014]127号)文中,规定同业负债不得超过银行负债总额的三分之一。

此次,央行将同业存单纳入MPA(宏观审慎评估体系)考核可谓在预料之中。

民生证券副总裁、研究院院长管清友认为,虽然去杠杆、去泡沫很难有个明确的量化标准,但同业存单的内部循环,也是触发监管加码的一个重要导火索。

据了解,按照审慎的原则,此次央行的先从大银行、期限短的同业存单开始,再逐步将范围扩大到所有银行的所有期限的同业存单。

东方金诚首席分析师徐承远认为,央行的此番表态意味着此前市场传言的“同业存单纳入同业负债MPA考核”有了明确的方案和时间表。

不过徐承远预计,将同业存单纳入MPA考核只是对近年来野蛮生长的同业存单业务监管的第一步,监管机构将根据政策的实际效果继续完善监管体系,未来或将有进一步监管政策跟进,建议商业银行及相关方调整同业存单策略以适应监管政策的变化。

35家银行或成第一批考核对象

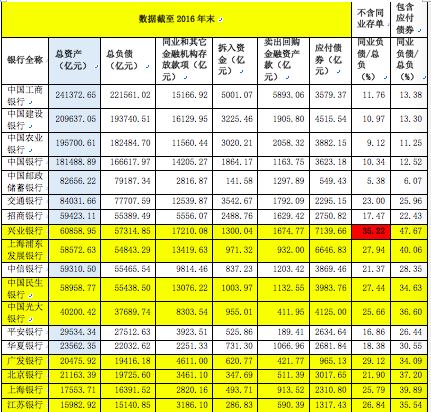

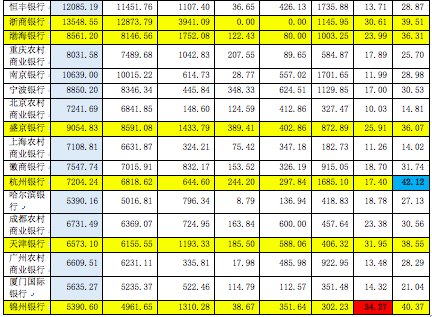

(数据来源:Wind资讯,数据截至2016年12月31日)

央行此次对同业存单作为同业负债进行MPA考核规定针对的主要是规模在5000亿元以上的大型银行。以2016年末的数据测算,目前总资产超过此规模的有35家银行,包括五大国有银行,12家全国股份制商业银行以及13家城商行和5家农商行。

同业存单纳入进来后,哪些银行是否会超过1/3的监管红线?

徐承远介绍说,从同业负债占总负债的比重来看,在不包含同业存单情形下,2家银行占比已经超过33%,按照MPA考核标准则得分为0。同时有11家银行超过25%。在规则之下,如果占比低于25%则可以得到满分。

从上图可以得知,即便不将同业存单纳入同业负债对总负债的考核,兴业银行和锦州银行已经超过了央行的考核比例,在这一项上考核为0。

同时,若包含同业存单后同业负债占比超过33%红线的银行将达到14家,超过25%的达到26家。其中,兴业银行、杭州银行、锦州银行、上海浦发银行更是以超过40%的占比,位居即将大规模收缩同业的前列。

兴业证券研究院计算也得出,是否将同业存单纳入统计对五大行和邮储几乎没有影响,目前城商行的同业负债占比最接近监管上限 1/3,其次为股份制银行,再者是农商行和外资行。

事实上,央行的MPA考核体系包含资本和杠杆情况、资产负债情况、流动性、定价行为、资产质量、外债风险和信贷政策执行情况七大方面,其中资本和杠杆情况和定价行为任意一项不达标(低于60分),将导致MPA考核不达标。

此次规定的同业负债属于资产负债情况部分,分值为25分,即如果该项指标不达标,但资产负债方面中另外两项(广义信贷60分和委托贷款15分)合计得到60分,该银行资产负债方面即可达标。

徐承远表示,就目前来看,部分银行放弃该指标,如果保证其他监管要求,亦能实现达标。

“首次对同业存单的MPA考核具有温和试水的性质,以避免对市场造重大扰动。”徐承远说,预计商业银行同业存单短期发行量并不会大幅萎缩,在考核实际执行前,商业银行通过放慢增速,逐步压缩的可能性较大。

分享让更多人看到

推荐阅读

- 产业观察:“618”平台促销常态化 消费者购物日趋理性

- 预售订金(定金)和尾款、直播、全场满赠和满送、跨店津贴、购物返券、满减打折……今年“618”期间,各平台推出系列优惠活动来吸引消费者。然而,此次年中大促,似乎越来越多的消费者们已经没有了当年一遍又一遍算优惠,然后定表开抢的热情,而是选择了“躺平式”参与。…

- 证监会发布《挂牌公司信息披露电子化规范》等五项金融行业标准

- 人民网北京6月18日电 (记者王震)据证监会网站消息,近日,证监会发布《证券期货业结算参与机构编码》《挂牌公司信息披露电子化规范 第1部分:公告分类及分类标准框架》《挂牌公司信息披露电子化规范 第2部分:定期报告》《挂牌公司信息披露电子化规范 第3部分:临时报告》《证券期货业大数据平台性能测试指引》五项金融行业标准,自公布之日起施行。 证监会介绍,《证券期货业结算参与机构编码》标准的实施,通过为证券期货业结算参与机构分配统一的编码,可有效降低编码转换和适配工作成本,便于机构间以及结算参与机构内部进行数据查询、统计、分析、挖掘以及数据共享等工作,进一步促进行业数据标准化,支持行业数据治理工作;《挂牌公司信息披露电子化规范》行业系列标准的制定实施有利于实现证券业内、挂牌公司之间的信息共享,推动挂牌公司信息披露和证券信息服务业规范、有序地发展;《证券期货业大数据平台性能测试指引》的制定,从测试流程、测试方法和测试内容等方面规范了大数据平台性能测试,有效指导各证券期货业机构开展性能测试工作,提升测试能力,提高测试效率,并基于测试结果客观评估大数据平台产品性能。…

相关新闻

- 评论

- 关注

第一时间为您推送权威资讯

第一时间为您推送权威资讯

报道全球 传播中国

报道全球 传播中国

关注人民网,传播正能量

关注人民网,传播正能量