浩沙健身陷閉店漩渦 預付消費亟待引入第三方資金監管

國內最早的健身連鎖品牌——浩沙健身閉店潮正在全國多地上演。近日,人民網記者來到位於北京市朝陽區安慧北裡逸園5號樓的浩沙健身陽光店,這裡早已是人去樓空,健身中心的玻璃大門上的一紙通告顯示:“店內暫時停電,無法正常營業,恢復時間另行通知。”

浩沙健身陽光店已停業數日。(人民網記者 畢磊攝)

從玻璃大門往裡望去,店內已是一片狼藉,紙張、飲料瓶等垃圾散落各地。隨后,記者探訪得知,附近門店都在正常營業,並未出現停電現象,還有店員告訴記者:“浩沙健身店內的健身器材早被拉走了。”

一位住在附近小區的張先生在接受記者採訪時表示,在關店之初就有很多人過來尋問相關情況,但都沒有結果,很多消費者投訴無門。對此,業內專家建議,當消費者合法權益受到損害時,應先與經營企業進行交涉。如交涉無效或無法交涉,可向有關行政管理部門反應﹔也可向當地消費者協會投訴,請求支持﹔還可以提請仲裁機構仲裁或直接向人民法院起訴。

浩沙健身集體“蒸發” 董事長、總裁均被列入失信名單

與浩沙健身陽光店直接關店情況不同的是,其他大部分店面都進行了更名或者轉讓,這不僅給老會員的健身帶來困擾,還使得浩沙健身的前員工工資拖欠長達半年之久,至今無法解決。

記者在位於崇文門新世界二期地下一層的浩沙健身館看到,該店面已更名為韋德健身,負責接待的店員曾是浩沙的老員工,現已入職到韋德健身。據該店員反饋,韋德雖已幫助老員工補償了部分工資,但仍有很大一部分員工工資未被結清,少則幾萬,多則十幾萬。

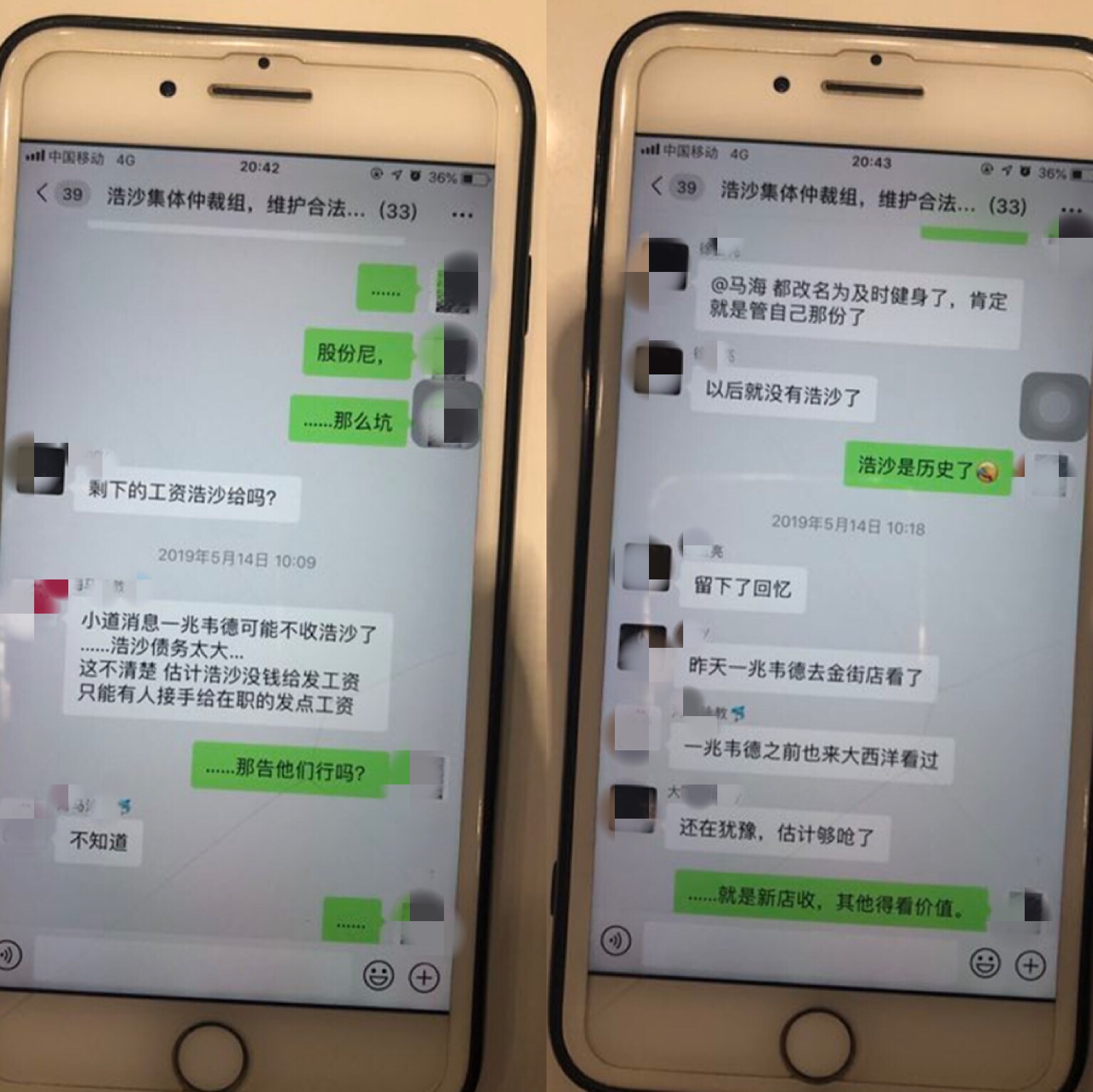

該店員還介紹,從今年4月份開始,浩沙員工還被公司強迫從工資中扣除金額入股,名義上可以成為店面的股東,卻未簽署任何書面合同。“起初還有一些分紅,后續公司便徹底倒閉,使得很多員工吃了啞巴虧。”該店員無奈的表示,截至目前,員工維權未有明顯進展。

浩沙部分員工組建微信群進行溝通交流。(人民網 許維娜攝)

記者隨后又以老會員的身份來到了浩沙健身惠東店,但該店面已經更名為邁高健身。該店客戶經理蔣某告訴記者,現在有專人在負責浩沙遺留下來的老會員,但需要花費1095元再購買一個升級包 ,才可以繼續健身。

該客戶經理隨手拿出了一個登記表,讓記者登記個人信息,包括姓名、電話等。記者表示並不想繼續交費,詢問是否還有其他處理方案后,蔣某又拿出一張電子通知單並再三叮囑:“現在另一個店也可以升級,要便宜一些,但隻開放100個名額,錯過就沒有了。”

最新消息顯示,浩沙健身位於北京的45家店面均已閉店或轉讓,浩沙健身的官網也已無法打開。早在今年5月,福建泉州市中級人民法院在官方微信公眾號上公布了19名失信被執行人,其中浩沙健身的兩大股東——浩沙國際董事長施洪流、泉州浩沙健身俱樂部有限公司法定代表人施鴻雁二人赫然在列,涉案標的金額超過12億元。

公開資料還顯示,施洪流、施鴻雁二人為親兄弟,施洪流為浩沙品牌創辦人,港股上市公司浩沙國際(02200。HK)的董事長及執行董事,施鴻雁任浩沙國際副董事長、行政總裁與執行董事。值得一提的是,去年6月29日,浩沙國際出現斷崖式跳水,不到半小時之內,股價從2.10港元暴跌86.19%至0.29港元,隨后被沽空機構做空,並持續停牌至今。

一位不願透露姓名的業內人士分析認為,浩沙健身的閉店一方面是由於母公司浩沙集團在資本市場運作失敗所導致﹔另一方面則是傳統健身俱樂部重現金流模式帶來的經營壓力。

據記者不完全統計,從去年11月開始,浩沙健身在南京、成都、天津、北京等地的多家門店先后傳出關閉消息,這也引發了公眾對預付消費模式的質疑。

“專款他用”暗藏資金鏈斷裂風險

實際上,預付消費模式是可以給消費者帶來一定的便利和實惠,例如:預付卡可以免去現金付款,還能享受更低的折扣、會員價、私人定制等更多商家提供的服務。而對經營者來說亦有益處,經營者可以通過預付費在短期內獲取更多資金用於生產經營,彌補其融資成本高、資金不足等困難。

然而,預付消費模式的風險也不容小覷。記者查閱資料顯示,在中國消費者協會往年公布的《全國消協組織受理投訴情況分析》裡,預付費式消費都會成為消費者投訴的熱點。

眾多投訴案例顯示,不少商家夸大或虛假宣傳,誘導消費者購買預付卡。在辦卡過程中,商家不提供書面合同,只是“發卡”,導致很多“霸王”條款消費者隻能被動接受。例如,“過有效期,概不退款”、“遺失不補”等。如果遇到個別的經營者卷款出逃,或者由於經營不善停業關店、門店易主的情況,就會對消費者產生更大的影響。

“預付費式消費出現的這些問題主要原因是預付費的款項並沒有用於經營者為消費者提供服務的經營之中,而是專款他用。” 北京匯佳律師事務所律師邱寶昌舉例講到,比如有的經營者會將預付款項投入到回報高但風險也非常大的項目中,這就給其資金鏈的斷裂埋下了隱患。

預付費“專款他用”的現象並不少見。對此,相關業內相關人士指出,為了保証預付費用的資金安全,保障消費者的合法權益,引入第三方的資金監管體系,已成為消除預付消費模式弊端的重要途徑和當務之急。

預付消費亟待立法加強監管

記者在調查中發現,預付卡消費投訴主要集中在服務業,如洗車、健身、餐飲、美容美發、教育培訓等。那麼,這些預付卡該如何監管呢?

中國消費者協會法律與理論研究部主任陳劍在接受人民網記者採訪時表示,目前的問題,首要在於立法完善。要制定預付式消費專門法律,借鑒有關國家和地區的相關做法,強化准入限制、書面合同、資金存管、履約擔保、費用退還、信息披露、冷靜期、退市要求、法律責任等規定,特別是要引入信用懲戒措施,強化追責到人,使失信人寸步難行,以有效解決現實問題。

“當下,我們應該考慮的核心問題是如何未雨綢繆。”對此,邱寶昌也給出了四點具體建議:首先,應明確具備哪些資質才可以從事預付消費,比如要求從事這一行業需達到一定年限,在經營時間內沒有重大的違規違法投訴,才能辦理預付費消費服務﹔

第二,對於預付費的資金應該有資金監管,一旦被挪用,消費者可能會血本無歸,所以要建立共管賬號﹔

第三,從事預付費消費的企業對預付費要有一定的保証金,比如預付費金額的20%作為保証金,不能由經營者支配,限制經營者的使用,一旦出現問題,可以給消費者提供有效保護﹔

第四,預付費消費的消費者應對預付費的使用情況知情,要通過建規立制讓經營者定期向所有繳納預付費的消費者通報資金使用情況,以保障消費者的知情權。

實際上,面對預付款領域糾紛多發的消費亂象,有地方政府部門已經在逐步嘗試推進對預付款行為的源頭治理。例如,2018年,上海就出台了《上海市單用途預付消費卡管理規定》,要求經營者因停業、歇業或者經營場所遷移等原因影響單用途卡兌付的,應當提前三十日發布告示,並以電話、短信、電子郵件等形式通知記名卡消費者。(實習生郭一帆對本文亦有貢獻)

分享讓更多人看到

推薦閱讀

相關新聞

- 評論

- 關注

第一時間為您推送權威資訊

第一時間為您推送權威資訊

報道全球 傳播中國

報道全球 傳播中國

關注人民網,傳播正能量

關注人民網,傳播正能量