11月初,中國時隔15年第一次發行歐元主權債券,申購金額達到發行金額5倍——

中國40億歐元主權債券,為何受熱捧?

|

|

|

|

|

巴黎時間2019年11月6日上午,中華人民共和國財政部在巴黎舉行債券發行溝通答謝儀式,慶祝40億歐元主權債券發行成功。 |

|

|

法國巴黎埃菲爾鐵塔。 |

今年以來,金融開放的大門越開越大。從銀行、保險、証券業放寬外資准入,到取消一系列在華外資金融機構業務范圍限制、推出滬倫通等,力度大、范圍廣的開放舉措令人振奮。

中國在歡迎外資進入國內市場的同時,也積極走向國際市場。

11月5日,第二屆中國國際進口博覽會開幕的同一天,中國財政部在巴黎發行40億歐元主權債券。這是中國時隔15年第一次發行歐元主權債券,釋放了怎樣的信號?效果如何?又為何選擇無評級債券?記者進行了採訪。

釋放積極信號

——支持巴黎建設國際金融中心,為國際投資者提供收益較高的新選擇,中歐合作進一步拓展

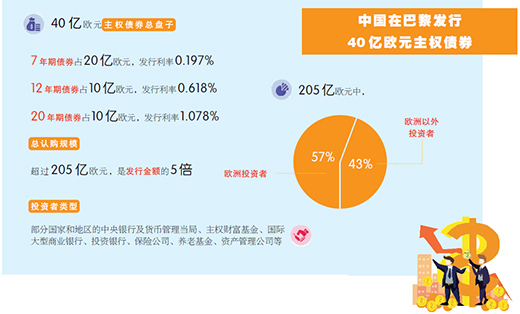

中國財政部發布的公告顯示,此次在法國首都巴黎定價發行的40億歐元主權債券總盤子中,7年期債券佔20億歐元,發行利率0.197%﹔12年期債券佔10億歐元,發行利率0.618%﹔20年期債券佔10億歐元,發行利率1.078%。

為何選在這個時間點,又為何選擇巴黎?

中國銀行首席研究員宗良接受本報記者採訪時表示:“現在正是一個好的契機。目前全球市場比較低迷,很多國家在降息,全球投資都不太活躍,在這種背景下,中國發行外幣主權債券意義重大。”

國際貨幣基金組織(IMF)最新數據顯示,2019年全球經濟增長預期為3%,為自2008年全球金融危機以來的最低點。IMF數據還顯示,90%經濟體的經濟呈下行態勢。全球經濟正面臨嚴峻挑戰。

交通銀行首席經濟學家連平談到,歐洲目前債券利率普遍較低,中國在這個時間窗口發行歐元主權債券,一方面融資成本非常低,另一方面也有助於提高歐洲金融市場的活躍度,對歐洲無疑也是利好。

為什麼選在巴黎?“巴黎是重要的國際金融中心,法國也是歐洲大國。選擇在巴黎發行主權債券,將對加強中法經濟金融合作、促進中法兩國關系以及穩定中歐關系產生積極作用。”宗良說。

此次發行的40億歐元主權債券有諸多特別之處:一是期限比較長,從7年、12年到20年期限都有。二是收益比較高。在當今全球負利率較多的背景下,中國此舉為全球投資者提供了收益較高的新選擇。三是此次發行的是無評級主權債券,“這在全球發行的都比較少,體現出國際社會對中國經濟的看好。投資者不僅來自歐洲,更是來自全世界,這就給出了一個特殊的信號,中國向國際市場做出了堅定的信用承諾。”宗良說。

國際投資者認購踴躍

——投資者類型豐富,發行結果好於預期,反映了國際投資者對中國主權信用的堅定信心

什麼是無評級債券?

中國人民大學財政金融學院副院長趙錫軍接受本報記者採訪時表示,一般情況下,在金融市場發行債券會經過國際評級公司進行評級,無評級債券也有出現,但都具有一定的特殊性。“通常情況下,發行主體要有足夠的實力和自信,才會發行無評級債券。評級的作用,是讓投資者了解債券以及發行者的實力、金融狀況、還款能力等信息,為投資者提供信用支撐。無評級,則意味著發行主體不需要評級機構支持其信用,靠自己的信用就能夠讓投資者接受購買,具有很強的吸引力和實力。”

中國的自信來自哪裡?

首先,中國經濟前景光明且中國政府在國際金融市場上具有良好的信用。財政部副部長鄒加怡指出,中國經濟步入高質量增長新階段。中國經濟的產業結構不斷優化調整,經濟新動能不斷得到培育,營商環境國際排名不斷提升,為經濟長期健康發展奠定了良好的基礎。

“中國沒有過違約,經濟實力也強,所以國際投資者充分相信中國政府發行的金融產品和債券。”趙錫軍表示。

其次,國際投資者對中國金融狀況充分認可。“評級機構對在國際金融市場發行的金融產品和發行者進行評級,這是他們的生意,是生意就會有利益考慮,就會受到各種因素影響。2008年美國次貸危機期間,次級貸款的金融衍生品的評級就曾出現嚴重誤導,進而助推了危機的產生。很多人在總結2008年美國次貸危機時,都會將很大一部分原因歸結於評級機構的不客觀、不專業,給投資者帶來了巨大的損失。這種情況屢有發生。投資者不了解發行主體情況時,需要專業機構幫助其了解信息,但是當投資者有足夠能力和渠道來了解發行者的金融情況和信息的時候,投資者自己有選擇,評級機構的作用是其次的。”趙錫軍說。

此次債券一經發行便受到國際投資者踴躍認購,充分証明了中國的自信有著扎實的基礎。數據顯示,總認購規模超過205億歐元,是發行金額的5倍。“此次歐元主權債券的成功發行,充分展示出中國在國際債券市場上的強大信用和雄厚實力。”趙錫軍表示。

205億歐元中,57%的資金來自歐洲,43%的資金來自歐洲以外投資者,投資者類型包括部分國家和地區的中央銀行及貨幣管理當局、主權財富基金、國際大型商業銀行、投資銀行、保險公司、養老基金、資產管理公司等。鄒加怡表示,投資者類型豐富,地域分布廣泛,發行結果好於預期,這既反映了國際投資者對中國政府進一步擴大改革開放、融入國際經濟體系的高度認可,更反映了國際投資者對中國主權信用的堅定信心。

推動全球經濟一體化

——迄今為止中國單次發行的最大規模外幣主權債券,深度參與國際金融市場

此前的2017年,中國財政部曾在時隔13年后重啟美元主權債的發行:在中國香港發行20億美元主權債券。2018年10月,中國財政部又發行了30億美元的主權債券。連續兩年大規模發行美元主權債券,美國《華爾街日報》曾這樣評價:美元債券的重啟發行將使中國這個全球第二大經濟體展示出其金融實力,其收益率接近於同期的美國國債,這表明投資者對中國金融穩健情況抱有信心。

而在1年后,中國又選擇發行大規模歐元主權債,背后出於哪些考慮?

趙錫軍分析:“從國際金融市場的總體發展來看,處於以美元為主導的發展方向。然而,美國越來越呈現出單邊主義的傾向,在各個方面以美國利益優先為行動准則,美元的走勢面臨越來越大不確定性,美國市場也呈現出不確定性。相比之下,雖然歐洲經濟方面比較疲弱,但呈現出比較開放和多元的特點。中國始終秉持開放包容的理念,願意更多地選擇和持有同樣開放理念的國家、市場來合作,一起推動全球經濟一體化進程。”

“全球經濟正朝著多元化的方向發展。從中國全方位開放的角度來看,我們不能把合作的對象局限於、集中於某一個國家、某一個市場、某一種貨幣,特別是當有些國家採取保護主義、貿易戰等對抗性措施的時候,我們減少對單一貨幣、市場的依賴是必然選擇。”趙錫軍說。

此次債券發行收獲多個“第一”——不僅是第一筆在法國定價發行並上市的中國主權債券,更是迄今為止中國單次發行的最大規模外幣主權債券。而如此規模的主權債券受到熱捧,表明中國在國際金融市場的參與度和參與的廣泛性都得到了進一步提升,中國擴大開放的決心與行動清晰可見——中國全方位、高水平的開放包括“請進來”,同時也要“走出去”,中國正在金融領域裡用實際行動支持全球經濟一體化進程。

分享讓更多人看到

推薦閱讀

相關新聞

- 評論

- 關注

第一時間為您推送權威資訊

第一時間為您推送權威資訊

報道全球 傳播中國

報道全球 傳播中國

關注人民網,傳播正能量

關注人民網,傳播正能量