缪建民:中国可以从日本“失去的二十年”中学到什么?【3】

金融监管缺失

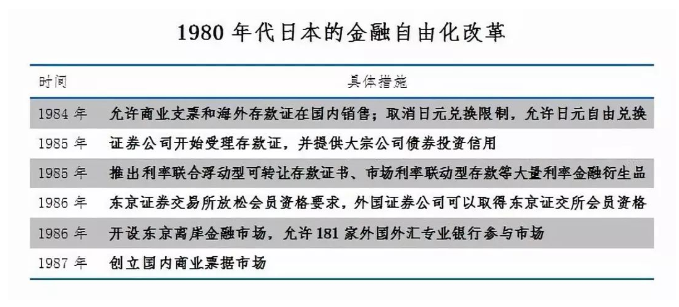

从金融监管看,金融自由化下的监管缺失助推资金“脱实向虚”,进一步推高宏观杠杆率,在助长泡沫风险的同时,加大了泡沫破灭后的通缩压力。1984年,日本大藏省发表了《金融自由化及日元国际化的现状和展望》,加快了日本金融自由化的步伐。在货币宽松的背景下,监管缺失为资金流入房地产和股市提供了通道,进一步推高宏观杠杆率,加剧了资产泡沫的生成,也放大了泡沫破灭带来的冲击。

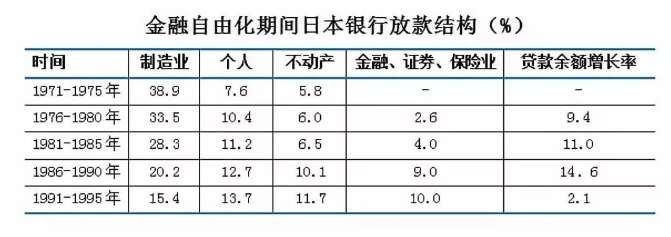

从房地产看,监管层对于资金流入地产领域持鼓励态度。1981-1990年,日本银行业直接对不动产领域的放款比例从5%左右提高至10%左右。与1985年相比,1990年日本对房地产领域的贷款增加了近30万亿日元,增幅达210%。而为逃避信贷监管,日本的商业银行还采取一种迂回贷款的方式。先将资金贷给非银行金融机构(主要是住房专业金融机构,简称“住专”),然后由住房专业金融机构将资金间接投向房地产与土地领域,或更为直接将客户引荐给住专,由其发放贷款。由于投向贷款或介绍客户的住专一般由银行持股,因此银行也能间接分享其中的收益。

从股市看,监管层对各类资金进入股市保持默许。一方面,日本在1984年放开了资本管制,为外资自由流动进入股市提供了通道与机会,在日元升值、日元资产收益率较高的吸引力下,大量热钱流入日本,其中很大一部分都进入了股市;另一方面,当时日本兴起了一种名为“特定资金信托”的理财产品,刚兑且几乎不违约,为日本国内企业、居民与金融机构的资金进入股市提供了安全的通道,大量资金借此进入股票市场。结果,进入股票市场的资金在不断循环过程中越来越多,自发的信用派生直接推高了股票价格。

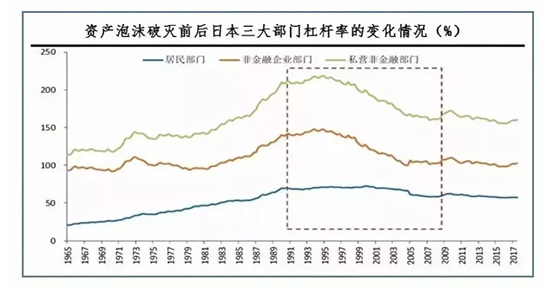

由于监管放松,大量资金流入房地产和股市迅速推高了日本宏观杠杆率。1985-1990年,日本企业杠杆率方面提升了30个百分点,达到了140%以上的绝对高位;居民杠杆率也上行了16个百分点。总体来看,日本“失去的二十年”也是通缩去杠杆的二十年。在高杠杆率下,股市以及房地产泡沫破灭造成在泡沫期过度扩张债务主体资产大幅缩水,企业和居民资产负债表迅速恶化,债务负担加重、收入减少、通货紧缩之间相互强化,导致日本企业和居民部门在泡沫破灭后去杠杆过程十分缓慢,给日本带来了巨大通缩压力,进一步加大了经济复苏的难度。数据显示,日本企业和居民部门杠杆率自1995年开始才出现较为明显的下行,这意味着在1990年的日经股市泡沫与1991年的地产泡沫破灭后,日本企业和居民部门债务并未实现有效冲销,直到2009去杠杆才基本见底。

从日本1980年代后期泡沫形成的过程可以看出,金融自由化下的监管放松,提升了同等条件下债务扩张的能力,便利了企业和居民的融资行为,使信贷资金将更容易流入到房地产和资本市场,推动宏观杠杆率快速上行,在助长泡沫风险的同时也加大了泡沫破灭后的通缩压力。摩根士丹利对1600年至今的经济数据分析发现,如果一国非金融私人部门债务与GDP的比值在五年之内增幅超过40%的话,那么这个国家在接下来的五年中将会有很大的可能性陷入危机。比如,日本在私人非金融部门负债占GDP的比值超过200%的时候爆发了1990年经济危机;美国在达到170%的时候就爆发了次贷危机。宏观杠杆率的快速上升,在很大程度上是由于监管不足,金融机构缺乏风险意识与规则意识导致投机泛滥所致,在主动去杠杆过程中必须坚持货币中性与严格监管并举。

|  |

分享让更多人看到

推荐阅读

- 产业观察:“618”平台促销常态化 消费者购物日趋理性

- 预售订金(定金)和尾款、直播、全场满赠和满送、跨店津贴、购物返券、满减打折……今年“618”期间,各平台推出系列优惠活动来吸引消费者。然而,此次年中大促,似乎越来越多的消费者们已经没有了当年一遍又一遍算优惠,然后定表开抢的热情,而是选择了“躺平式”参与。…

- 证监会发布《挂牌公司信息披露电子化规范》等五项金融行业标准

- 人民网北京6月18日电 (记者王震)据证监会网站消息,近日,证监会发布《证券期货业结算参与机构编码》《挂牌公司信息披露电子化规范 第1部分:公告分类及分类标准框架》《挂牌公司信息披露电子化规范 第2部分:定期报告》《挂牌公司信息披露电子化规范 第3部分:临时报告》《证券期货业大数据平台性能测试指引》五项金融行业标准,自公布之日起施行。 证监会介绍,《证券期货业结算参与机构编码》标准的实施,通过为证券期货业结算参与机构分配统一的编码,可有效降低编码转换和适配工作成本,便于机构间以及结算参与机构内部进行数据查询、统计、分析、挖掘以及数据共享等工作,进一步促进行业数据标准化,支持行业数据治理工作;《挂牌公司信息披露电子化规范》行业系列标准的制定实施有利于实现证券业内、挂牌公司之间的信息共享,推动挂牌公司信息披露和证券信息服务业规范、有序地发展;《证券期货业大数据平台性能测试指引》的制定,从测试流程、测试方法和测试内容等方面规范了大数据平台性能测试,有效指导各证券期货业机构开展性能测试工作,提升测试能力,提高测试效率,并基于测试结果客观评估大数据平台产品性能。…

相关新闻

- 评论

- 关注

第一时间为您推送权威资讯

第一时间为您推送权威资讯

报道全球 传播中国

报道全球 传播中国

关注人民网,传播正能量

关注人民网,传播正能量