資金鏈條拉長,融資成本抬高,風險隱患積聚

銀行的錢,豈能“虛投空轉”?(熱點聚焦·金融風險怎麼防②)

|

|

資料來源:中國銀行國際金融研究所 |

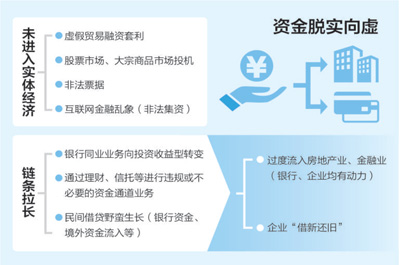

杠杆收購、債市違約、票據風波……一段時間以來,不少熱點金融事件背后都有銀行資金的影子。相比傳統的信貸資金,這些錢通過在不同金融市場、不同機構之間穿梭,在金融體系內部 “虛投空轉”,一些風險已經顯現。這種新的金融風險隱患,引起市場高度關注。

銀行的錢,本應更多地流向實體企業,為振興實體經濟添動力,卻緣何出現在金融市場裡“打轉轉”?這會對整個經濟運行帶來什麼危害?相應的風險又該如何防范?本報記者對此進行了一番調查。

銀行資金“空轉”是咋玩的?

有的進入債券等其他市場,在金融體系內自我循環﹔有的雖進入企業,但企業並未投資於實業﹔還有些資金通過信托繞道進入房市,房地產企業成了銀行貸款的“香餑餑”

銀行資金“空轉”,有幾條清晰的路徑可尋。

輾轉進入資本市場是第一條路徑。在去年備受關注的萬科事件中,銀行資金的影子隱現。銀行理財資金進入寶能,沒有投資於實體產業,而是成為寶能購買萬科股票的主要來源。寶能一邊用銀行理財資金替換了之前券商的資金,一邊通過証券公司和基金公司的資產管理計劃,獲得銀行的理財資金,繼續增持萬科股票,銀行資金間接投資於二級市場。

進入債券市場是第二條典型路徑。特別是在去年底債市違約事件爆發后,其背后大量來自銀行的資金成為市場焦點。“銀行資金一直是債券市場的主力。在去年的債市上,銀行的理財資金‘空轉’,錢從銀行再轉到其他金融機構手中,機構之間環環相套,每過一道手就加一層杠杆,資金最終才投入債市,但這樣延長了交易鏈條,虛抬了整個債券市場。”一位外資投行研究人員對記者說。

第三條路徑是,銀行資金繞道進入房地產市場。央行公布的數據顯示,2016年新增人民幣貸款中,45%是個人住房按揭貸款,還有更多銀行的錢拐了個彎,流入房地產開發項目。

“很多房地產企業通過正常的貸款拿不到資金,就轉道信托計劃,但資金實際上還是來自銀行。”某股份制商業銀行分支機構客戶經理告訴記者,信托公司為房地產發行一筆信托計劃,同時銀行發行理財產品,將理財產品的資金通過券商、基金公司、保險公司等的資管計劃與信托計劃對接。一般房地產企業通過信托計劃獲得資金的年利率在15%左右。

河北某房地產開發公司總裁告訴記者,當前實體經濟面臨較大困難,銀行對外貸款也非常慎重。但房地產企業沒受影響,反而成了銀行貸款的“香餑餑”。因為有去庫存政策的支持,不動產抵押也被銀行認為是安全的保障。特別是去年房市火爆,房地產開發是銀行貸款的重點。

由此可見,上述銀行資金,有的是進入了債市、股市等其他市場,在金融體系內自我循環﹔有的雖然流向了企業,但企業並未投資於實業﹔還有的是通過信托等形式,進入了房地產市場。

“2014年以來隨著股市上漲而迅速發展的配資業務,就是商業銀行、信托公司以及証券公司利用資管產品進行的一種創新。此外,在股權激勵、杠杆收購以及定向增發等証券市場交易中,也大量存在銀行理財資金的身影。”中國社科院金融所銀行研究室主任曾剛說。截至2016年底,我國資產管理行業總規模已達到100萬億元。其中,銀行理財規模最大,券商資管和基金子公司業務增長最迅速。

“空轉”風險到底有多大?

銀行的錢在金融機構間“空轉”,對整體經濟運行帶來危害,一旦債務違約,資金鏈條上的各家金融機構難逃其責,銀行也不能幸免

資金“空轉”,不僅會放大金融市場風險,也會因為拉長了資金流轉鏈條,抬高實體經濟的融資成本。

風險首先來自高杠杆。

“資金在不同機構之間流轉,每過一道金融機構就要收取一定的費用,而金融機構隻有放大杠杆做投資,才能套取收益。一旦市場發生逆轉,‘擊鼓傳花’到某家機構手中時,這家機構沒有獲利空間,杠杆加不上去,就會發生違約。去年底的國海証券違約事件就是這個原因。”某商業銀行資管部門負責人說。

僑興私募債違約事件是其中一例。企業原有償債遇到困難后,地方產權交易中心為企業發行私募債來緩解資金壓力,同時引入保險機構提供履約保証,原來的貸款銀行出具銀行保函,為債務兜底,最終產品在互聯網金融平台上銷售給普通投資者。由於產品層層擔保,企業若出現債務違約,資金鏈條上的各家金融機構難逃其責,銀行也不能幸免。

“這些風險看似由不同的金融機構承擔,實際上並沒有真正分散,反倒是因為資金鏈條拉長,如果產品開始違約,風險最終會傳遞到銀行體系內。”一位銀行從業人員坦言,大家對其中的風險心知肚明,但隻要每家機構在鏈條上還能有套利空間,就會無視風險,繼續“玩”下去。

銀行資金層層轉手,加大了企業融資成本。

胡軍是福建某科技型企業負責人,最近向銀行申請一筆貸款,拿到手的卻是一筆“組合貸款”:一半是貸款,一半竟是銀行承兌匯票,承兌匯票的一半額度要作為保証金存回銀行。“對企業而言,貸款的便利度就降低了,為此支付的成本也高了,除了貸款利率外,開承兌匯票有一筆手續費,去銀行貼現還要交上一筆貼現費。”胡軍說,有的銀行在貸款前就和企業“商量”好,開了承兌匯票后還要去別家銀行貼現,之后再把資金存到自家銀行。企業在銀行有了存款,銀行又能為企業“貸款”了。如此反復,資金在銀行之間存來貸去,企業最終拿到手的貸款“縮水”不少,貸款成本升高。

各種金融機構融合加深,還會放大整個金融系統的風險。“這種風險的影響不再局限於某一市場或行業中,而是通過股權控制、資金交易等紐帶,將單個行業、單個市場的風險滲透到金融市場各個子市場,包括銀行、基金、券商和保險等,風險的外溢性大增,整個金融體系的系統性風險在上升。”曾剛說。

“虛投空轉”該怎麼堵?

解決資金空轉問題,不是簡單地讓錢全部流入實體經濟,最根本的是要搞好實體經濟,讓銀行能找准適合投資的行業、企業。金融創新必須回歸服務實體經濟的本源

“防范資金空轉、不讓資金脫實向虛,不能簡單地理解為讓資金全部進入實體經濟。”曾剛認為,我國金融業發展到現在,不僅有解決融資問題、滿足實體經濟需求的功能,還有風險管理、資金配置及流動性管理等需要,面對的金融服務需求已經非常廣。真正存在風險、影響可持續發展的,是銀行資金滿足實體經濟需要的過少,而在發揮其他功能方面過大,因此,實現資金的合理流向是關鍵。

過去一段時間,受有效信貸需求不足影響,不少銀行選擇大力拓展其他非信貸類業務,甚至一些銀行的非信貸資產已超過信貸資產,其中就有很多資金流向股市、債市、房市等。曾剛認為,解決資金空轉問題,最根本的是要搞好實體經濟,加快推進供給側結構性改革,比如進一步推動去產能、去杠杆,讓銀行能找准適合投資的行業、企業。

“實體經濟是金融發展的基石,應推動產業多元化發展,為銀行資金提供更多的投資渠道和機會,流向實體經濟的四面八方。”交通銀行金融研究中心高級研究員陳冀認為,還應注重引導市場預期,防止出現局部資產泡沫化。

隨著金融市場化改革不斷推進,不同金融領域交叉明顯增加,監管層面也要適時調整和優化。“雖然現在是分業經營、分業監管,但很多機構已實現混業經營,利用產品創新完成資金跨市場流通。”中國民生銀行首席研究員溫彬指出,監管機構需加強協調,對創新產品、新型金融領域統一監管,尤其是在鼓勵互聯網金融創新的同時,應按照金融的本質要求進行監管,防范金融風險。

“加強監管不是限制金融業務和產品創新,而是要適應相關業務的發展趨勢及風險特征,守住不爆發區域性、系統性風險的底線。”曾剛建議,強化監管協調應完善統計體系,以便及時、全面了解跨市場交易規模和資金流向,同時強化不同監管部門之間的協調機制,信息共享,定期溝通,在特殊情況下能進行適時干預。

陳冀認為,隨著非信貸業務的快速發展,銀行的業務模式和風險日趨復雜化,銀行不僅應繼續加強對傳統信貸業務的風險把控,還要主動適應業務創新發展的進程,注重對各類新型非信貸資產類型的風險管理,使創新不跑偏。

溫彬建議,銀行應盡快建立和完善全面風險管理的長效機制,制定與銀行發展戰略相適應的風險偏好方案,確保銀行持續穩健經營。

《 人民日報 》( 2017年02月13日 18 版)

分享讓更多人看到

推薦閱讀

相關新聞

- 評論

- 關注

第一時間為您推送權威資訊

第一時間為您推送權威資訊

報道全球 傳播中國

報道全球 傳播中國

關注人民網,傳播正能量

關注人民網,傳播正能量