上市公司觀察之IPO系列

馬可波羅IPO分析

近期,馬可波羅控股股份有限公司(以下簡稱馬可波羅)向深交所遞交了《招股說明書》,擬募集資金401793.25萬元。

馬可波羅是一家土生土長的本土公司。記者查閱《招股說明書》發現,作為一家建筑陶瓷的研發、生產和銷售公司,2019年至2021年(以下簡稱報告期),馬可波羅存在著關聯交易頻繁、壞賬壓力增大等問題。與此同時,馬可波羅生產的瓷磚存在被消費者投訴問題。

關聯交易復雜頻繁

馬可波羅的實際控制人為黃建平,而黃建平名下還有另一家實控公司——東莞市唯美裝飾材料有限公司(以下簡稱唯美裝飾)。《招股說明書》顯示,報告期內,馬可波羅與唯美裝飾之間存在著復雜、頻繁的關聯交易。而關聯交易正是証監會發審委審查企業IPO的重點之一。

報告期內馬可波羅前五名客戶的銷售收入。數據來源:《招股說明書》

唯美裝飾成立於1988年,一直從事陶瓷產品的生產、銷售。《招股說明書》顯示,2019年和2020年,唯美裝飾連續兩年是馬可波羅銷售的大客戶,其中,2019年,唯美裝飾作為第一大客戶,銷售金額佔馬可波羅總收入的13.21%﹔2020年銷售金額佔馬可波羅總收入的7.56%,位居第二位。報告期內,馬可波羅還委托唯美裝飾生產並向其採購陶瓷產品,採購金額分別達17512.04萬元、23586.87萬元和11714.55萬元,連續3年位居首位。其中,2019年和2020年,加工模式為唯美裝飾包工包料﹔2021年,加工模式變為馬可波羅提供原材料、唯美裝飾代為加工並收取加工費。

值得注意的是,《招股說明書》將唯美裝飾列為股權投資,認為馬克波羅與唯美裝飾之間不存在同業競爭的關系,認為其業務是在唯美裝飾等企業的基礎上發展的,需要充分利用唯美裝飾的客戶資源,拓展業務渠道。

與此同時,報告期內,唯美裝飾及其關聯方與馬可波羅之間發生了大量的資金拆借。根據《招股說明書》,2019年、2020年,唯美裝飾及其關聯方分別借給馬可波羅86094.96萬元、129497.86萬元﹔2019年至2021年,馬可波羅分別歸還了156640.26萬元、158959.31萬元、119243萬元,2021年未歸還余額16381.95萬元。

業內人士認為,關聯方資金拆借是企業將自己暫時閑置的資金轉給其它企業使用的,是一種常見的企業短期融資。“這一行為必須符合法定條款規定。”北京市京師律師事務所律師孟博在接受人民網記者採訪時表示,法人之間、非法人組織之間以及它們相互之間為生產、經營需要訂立的民間借貸合同,除存在法律、司法解釋規定的合同無效的情形外,當事人主張民間借貸合同有效的,人民法院應予支持。

不光借錢給馬可波羅,報告期內,唯美裝飾及其關聯方還直接豁免了馬可波羅24382.29萬元債務,並於2021年接受了馬可波羅將其持有的對地產公司66761.79萬元應收賬款及應收票據對應的債權,轉讓價格也是66761.79萬元。此外,報告期內,馬可波羅與唯美裝飾之間還存在著相互為彼此融資進行擔保的情況。

業內人士認為,盡管馬可波羅在2021年盡力歸還相關的拆借資金,斬斷兩者之間的供應和銷售關系,甚至停掉了唯美裝飾生產瓷磚的業務,但這也不能完全撇清兩者之間的關系以及對於過去幾年唯美裝飾對馬可波羅業績的影響。

大筆壞賬壓力凸顯

根據《招股說明書》,2019年末、2020年末和2021年末,馬可波羅營業收入分別為812962.22萬元、859142.29萬元和936482.95萬元,業績整體呈上升趨勢。不過其同期淨利潤分別為162750.54萬元、157395.98萬元和165321.72萬元,淨利潤並未與收入同步增長,2020年存在明顯的增收不增利現象。同時,報告期內馬可波羅主營業務毛利率也由47.11%降至43.09%。

作為一家研發、生產、銷售建筑陶瓷的企業,馬可波羅的經營業績與房地產行業息息相關。《招股說明書》顯示,2009年至2021年,馬可波羅前5大銷售客戶中有恆大地產、保利地產、中海地產、萬科地產等4家地產公司,其中,恆大地產的銷售佔比最高。

近年來,我國堅持“房住不炒”,陸續出台了“三道紅線”“集中供應土地”等相關房地產調控政策,一定程度上抑制了房地產投資需求,也一定程度上影響了建筑陶瓷企業的業務發展速度。與此同時,房地產公司等工程類客戶大多採用應收賬款或商業票據結算。近年來,房地產行業出現了信用違約或逾期情形,而這正是馬可波羅目前遇到的難題之一。

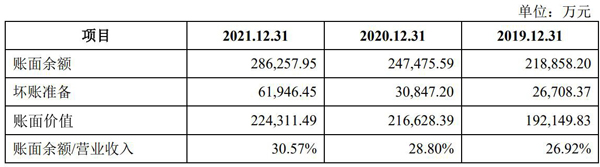

報告期內馬可波羅應收賬款情況。數據來源:《招股說明書》

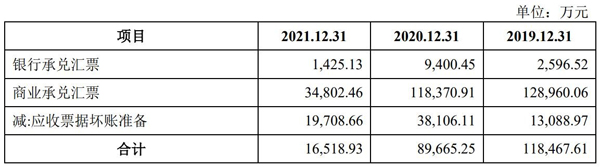

報告期內馬可波羅應收票據賬面構成。數據來源:《招股說明書》

根據《招股說明書》,報告期內各期末,馬可波羅應收賬款賬面價值分別為192149.83萬元、216628.39萬元和224311.49萬元,佔各期末流動資產的比例分別為26.35%、25.08%和27.92%﹔應收票據賬面價值分別為118467.61萬元、89665.25萬元和16518.93萬元,佔各期末流動資產的比例分別為16.24%、10.38%和2.06%。

在應收賬款增加影響資金流動性同時,馬可波羅不得不計提大額壞賬准備。報告期內,馬可波羅計提的應收賬款壞賬准備分別為26708.37萬元、30847.2萬元、61946.45萬元﹔計提的應收票據壞賬准備分別為13088.97萬元、38106.11萬元、19708.66萬元。

記者梳理發現,2021年馬可波羅應收賬款賬面余額佔營業收入的比例達30.57%。截至2021年底,馬可波羅仍有逾24000萬元款項尚未收回,給公司短期資金帶來壓力。“大筆壞賬會影響到企業財務狀況,甚至會影響到企業的正常運轉。”孟博說。

值得注意的是,盡管應收賬款高企是建筑瓷磚行業的普遍情況,但在資金流動性受壞賬影響的情況下,2021年7月、2022年3月,馬可波羅兩次分紅共計58000萬元,這一行為也遭到了業內質疑。而本次IPO,馬可波羅擬募集資金401793.25萬元,擬將其中的86000萬元用於補充流動資金。

產品質量曾被投訴

馬可波羅的產品質量問題曾遭消費者投訴。人民網“領導留言板”顯示,近兩年來,消費者投訴馬可波羅的內容包括產品質量差、以次充好,虛假宣傳、售后服務等問題。其它投訴平台上關於馬可波羅瓷磚有異味的投訴也有多條。知乎上“買的馬可波羅瓷磚有很大的臭味,墩地之后味道更大了,請問怎麼解決?”的貼子吸引了上千次瀏覽,且有網友回復“我家也遇到了,你那個怎麼解決的”。《中國消費者報》等多家媒體報道稱,多名消費者稱自己購買的馬可波羅暢銷產品“CH系列”瓷磚存在吸水、部分瓷磚散發魚腥味等現象。

中國陶瓷工業協會有關負責人認為,瓷磚的吸水率如果比較高,長期用濕拖把拖地,臟水滲入磚體,容易滋生藻類、細菌而產生異味。吸水率越低,說明陶瓷燒的溫度越高,成本也越高,質量也就越好。

專家表示,當前,我國建筑陶瓷行業集中度低,行業呈現“大市場,小企業”的競爭格局。隨著房地產行業調控的持續以及環保標准不斷趨於嚴格,未來我國建筑陶瓷行業競爭將會進一步加劇。在這過程中,企業加大科研投入十分重要。

記者查閱《招股說明書》發現,報告期內馬可波羅研發費用分別為25346.16萬元、31467.81萬元和32262.27萬元,佔營業收入的比例分別為3.12%、3.66%和3.45%。其中,2021年馬可波羅減少了設備和材料直接投入的研發費用,設計費也從2019年的170.13萬元降至99.32萬元。與此同時,報告期內馬可波羅廣告宣傳費用分別為19325.22萬元、10756.15萬元和11144.27萬元,佔銷售費用的比例分別是21.26%、23.59%和23.82%,在銷售費用中的比重越來越大。

專家認為,加大廣告投放,打響知名度,一直以來是各大企業包裝品牌的方式之一。但是,如果只是重廣告輕研發,忽視產品質量的打磨,隻能風光一時。企業要把握好營銷與研發的平衡,造就過硬的技術,才能在市場中贏得主動。

上市公司觀察之IPO系列:

分享讓更多人看到

推薦閱讀

相關新聞

- 評論

- 關注

第一時間為您推送權威資訊

第一時間為您推送權威資訊

報道全球 傳播中國

報道全球 傳播中國

關注人民網,傳播正能量

關注人民網,傳播正能量