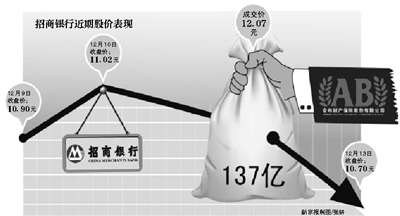

上周,137亿“神秘资金”通过大宗交易举牌招商银行,一度引发市场猜想。招商银行也得以进入投资者的视线,有投资者说,招行是经常被看好,又经常被忽视的银行。而中金公司的分析员则直呼其“王者归来”。

如今谜题揭开,举牌招商银行的正是安邦财险,而新的问题是,卖家是谁?安邦财险大笔增持的背后又有什么原因?有人称这是一次吸引眼球的“土豪”式营销,在分析人士看来,安邦主动选择举牌突破5%,其目标是招行董事会席位。

百亿资金举牌招商银行

12月9日,上海证券交易所公布的大宗交易数据中突现9笔同一价格的大宗交易。成交价较当天招行收盘价溢价10%左右。

这些大宗交易大到成交3亿多股,小的也有几千万股,共计成交金额137亿元。这可能是大宗交易开通以来,单日单一公司出现的大宗交易量最大的一次。

但这是谁的大手笔?市场的目光很快转向招商银行第二大股东中国远洋集团总公司。中远正处于亏损的泥沼中,卖掉一部分金融股权,似乎是一种合理的解释。

投资者并未注意到一些细节:首先参与交易的是“机构席位”,而中远总公司这样的长期法人投资者并不使用“机构席位”交易,保险公司、基金、券商自营、QFII等是使用机构席位的主要投资者。

其次,作为持有超过5%招行股权的投资者,中远总公司若减持如此多的股份,需要当天即履行信息披露义务。

12月10日,中远总公司内部人士发出声音:我们没有抛售。

投资者的目光转向两家持股数亿股的保险公司:安邦保险和生命人寿。在今年上半年,这两家保险公司在金地集团上有类似的通过大宗交易调仓的行为。

12月10日晚间,招商银行披露的一则权益变动公告:安邦财险已经持有招商银行股份比例超过5%,9日11.33亿股大宗交易的买家正是安邦财险。

安邦增持意在“回归”董事会?

卖家是谁?被市场密切关注的生命人寿发布消息说,没有减持,看好招行长期价值。

另一些投资者则分析认为,安邦集团的交易中,大部分是自己体系内的“对倒”。

招行披露的权益变动公告显示,安邦增持交易中并无一致行动人,而此前安邦集团在三季度末即持有招行6.98亿股。

这意味着安邦集团的6.98亿股已经转移到了子公司安邦财险中,安邦财险举牌后持有的12.61亿股中,有很大一部分来自于两家公司之间的转手。

中金公司分析员黄洁和毛军华认为,安邦这一交易分两步进行。根据招行公告和大宗交易信息的对比,两名分析员认为,12月9日晚大宗交易11.33亿股交易完成后,安邦持股仍低于5%;随后安邦12月10日在二级市场上买入100股,持股比例恰好超过5%。

一名基金行业人士称,一般作为财务投资者,直接举牌并不是一个好的选择。“比如6个月内你不能卖出”,他说,这样也会暴露你的意图,加剧后续增持的成本。

按照相关规则,在持股比例没有超过5%的时候,投资者可以反向交易,可以不披露自身信息;但按照两名分析师的看法,安邦是主动选择举牌突破5%,他们的目标是招行董事会席位。

今年5月底招行曾改选董事会,当时安邦保险作为持股2.85%的招行第六大股东,提名安邦集团副董事长朱艺为董事候选人,但在董事会改选中,朱艺成为惟一落选的股东董事候选人。

招行战略转型

但安邦保险直接举牌,至少给外界一个信号:保险机构看好招行。

安邦集团在举牌后发布的一则说明中称,安邦选择购买招商银行是出于对其未来发展前景看好,做长期财务价值投资。

类似的增持招行的动作在港股市场上也在出现。港交所披露的数据显示,黑石等投资者港股市场上持有招行的股份从年初的3亿股左右增加到12月份的3.8亿股。

中金公司的分析师认为,在新行长田惠宇接任之后,招行改革管理体制和激励机制,将激发内在活力。

田惠宇在今年5月份上任,7月份之后,招行内部发出通知,将全国30多家小企业信贷中心予以调整,这些中心的人员回归对应区域的分行,与中小企业业务整合。

此外也有市场消息称,田惠宇入主招行后,大幅调高该行对公业务目标,对于2013年批发业务存款余额、日均批发余额指标,分别由1300亿元、1400亿元上调到2000亿元。对公业务正是田惠宇上家服务的建行的优势业务所在。

招行的另一些尝试,则是依托互联网发挥其原有优势。

今年以来,招行率先推出了“微信银行”,也成为银行中第一家主动试水P2P贷款的银行。

招行股价未获提振

在二级市场层面,安邦财险举牌招行会起到什么作用?一名职业投资者称,如果保险公司继续增持招行,可能起到史玉柱持续增持民生一样的效果,显著提振招行股价。之前也确实有言论称,这一连串的举牌行为,是为了博取市场眼球,达到宣传作用。

但短期来看,招行在股价上的表现仍面临考验。12月9日安邦举牌后三个交易日中,招行股价仅从10.9元上涨到10.92元。12日出现的一桩548万元的招行大宗的成交价则低至9.92元,较市价折让9%。

安邦举牌招行也带动了其他银行股的活跃。12月12日,民生银行又出现在大宗交易系统中,在两次大宗交易中,有机构买入民生银行29亿元。

值得注意的是,安邦财险同样大量持有民生银行,从单一股东看,除H股外,安邦财险已经在第三季度末成为民生持股最多的股东,持股比例达到4.89%。

公开资料显示,安邦在今年一季度进入民生银行,一季度末持股比例即达到3.78%,随后在二季度末增持到13.97亿股,占股本的4.89%至今,离举牌民生只有一步之遥。

■ 背景

招行“失宠”之谜

在安邦保险举牌之前,投资者对招行的热情每况愈下。

今年三季度末,增持招行的机构有96家,共增持了1.75亿股;而减持招行的97家机构减持了2.04亿股。招行股价从6月份开始即出现了震荡下跌的趋势。

招行曾是机构投资者最热衷的股票之一,2006年牛市开始之后,招行、茅台、苏宁曾长期占据基金持股前三的位置。

但这种地位明显在下降。2008年之后开始,中国平安和万科先后取代了招行的“第一大基金重仓股”的位置。

招行过去数年中的股价明显跑输同业,一名分析师说,“市场最大的诟病在于其日渐保守”。

如果从最近5年的表现来看,招行在2008年底以来的5年中,股价增长了7.91%;而民生银行是134.84%,浦发银行是29.49%。

专业投资者社区雪球网上的投资者“那一水的鱼”对比招行和浦发分析,招行在净利差、存款成本、ROE指标、非息收入占比等指标上,已经做到了目前的极致。

“因为招商的各项指标已经达到极限,向上继续改善的空间不大。”他认为。

但以零售银行作为自己专长的招商银行,在人工成本方面要大大超过其他股份制银行,从2012年年报看,招行的成本收入比接近36%,而其他股份制银行普遍未超过30%。

一些投资者评价招行的业绩为“稳健”,但在表现更加优异的民生、兴业、浦发等银行面前,这种稳健未能获得更多青睐。

2009年,招行净利润首次出现下滑,当年招行净利润增速是-13.48%。而其他股份制银行继续高增长。民生银行净利润在这一年增长了50%。

被其他银行逼近的背后,是招行策略选择与其他银行的不同。

2008年底到2012年底,招行的资产规模增加了117%,年均复合增长21.37%。

但兴业银行同期资产规模增长了218.4%,年均复合增长33.6%;民生银行同期资产规模增长204.6%,年均复合增长32%。

在别的银行抓住财政或货币扩展的机会,“以量补价”的时候,时任招行行长马蔚华提出“二次转型”,二次转型的核心是降低资本消耗、提高收益率,具体则是提高定价能力和非利息收入比重。

二次转型之后,招行的领先优势仍然在持续削弱。从利润表现看,招行在2009年-2012年四年中的复合成长为21%;兴业银行是32.1%,民生银行是47.7%。

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间

恭喜你,发表成功!

恭喜你,发表成功!

!

!