周三,在货币政策“双降”利好出台以及A股继续震荡调整的背景下,国债期货市场延续升势,各合约全线收红。不过,五年期和十年期合约持仓量双双下降,前期多头获利了结迹象亦较为明显。市场人士指出,我国经济增长存在下行压力,货币调控继续引导融资成本下行,为债券市场营造了良好的中长期看多环境,全球金融市场波动带来避险需求也继续为当前债市提供支撑,但目前来看,资金面的不确定性导致投资者谨慎心态难以消除,期债短期或仍以区间震荡为主,操作上宜逢低做多、波段操作。

期价走高持仓下降

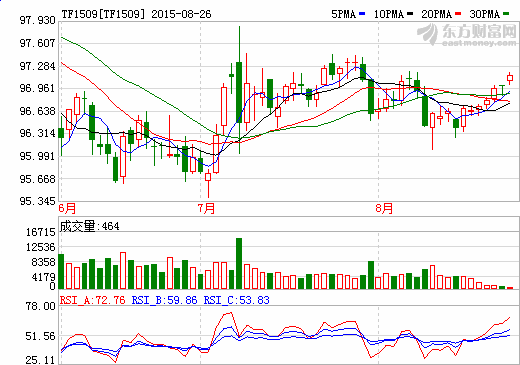

周三(26日),国债期货高开高走,各期限合约全线收红。从主力合约走势看,盘中虽一度因A股上涨而涨幅收窄,但尾市又随着A股的下跌而重新扩大涨幅。截至收盘,五年期国债期货主力合约TF1512报98.76元,较上日收盘结算价上涨0.205元或0.21%;十年期国债主力合约T1512收报96.00元,上涨0.23元或0.24%。

持仓方面,截至26日,五年期合约持仓量为1.80万手,较25日减少276手;十年期合约持仓1.87万手,环比下降463手。值得一提的是,十年期合约持仓量已是连续第八个交易日下滑,由14日的2.58万手大幅下滑了约7000手。而这八个交易日中,十年期国债期货总体呈持续上涨态势,一定程度上显露出多头在上涨过程中逐步减仓的意味。

现券市场方面,银行间债市对“双降”利好的反应也略显平淡,中长端收益率全天仅小幅下行。中债5年期国债收益率下行不到1BP至3.1924%,中债10年期国债收益率下行不到3BP至3.429%。

交易员表示,资金面的不确定性,是当前债券市场行情向纵深发展的主要原因。26日银行间货币市场上,受降息降准推动,货币市场利率应声下跌,隔夜回购加权平均利率下行12BP至1.77%,指标7天回购加权平均利率跌17BP至2.43%。不过,据交易员称,虽然资金价格有所下移,但整体供需情况依然偏紧,直至临近尾市央行公布1400亿元LO操作的消息,一些机构放出隔夜资金,融资需求才基本得到满足。

逢低多单波段操作

市场人士表示,在我国经济增长存在下行压力、全球金融市场出现较大波动的背景下,“双降”举措再次重申了引导社会融资成本下降的货币调控意图,未来进一步的宽松政策可期,债券市场仍处于较好的中长期看多环境。

不过,从短期角度而言,虽然宽松政策一定程度上缓和了流动性局面、安抚了市场情绪,全球金融市场波动带来避险需求也继续为当前债市提供支撑,但市场人士仍普遍对债券收益率的下行速率和空间抱谨慎态度。投资者谨慎心态难以消除的主要原因,仍在于对资金面前景的不确定性担忧。

分析人士指出,本次降息降准是在近期人民币波动加大、8月份外汇占款下降规模可能继续扩大的背景下推出的,且降准幅度并未超出市场预期,因此透露出较强的中性对冲意味。而当前离岸与在岸市场的人民币汇差仍达到数百基点,处于近几年来的相对高位水平,反映市场上的人民币贬值预期依然较强,也意味着资本外流的压力犹存。另外,本次降准生效日是在9月6日,虽然央行在此之前通过公开市场逆回购和SLO等工具继续向市场提供流动性的概率较大,资金利率无大幅上行风险,但短期内流动性得到改善的程度仍有待观察。

综合市场主流观点来看,期债中长线做多机会大于风险,但短期来看,总体上仍难以摆脱区间震荡格局,具体操作可逢低做多、控制仓位,同时密切关注资金面变化。

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间

恭喜你,发表成功!

恭喜你,发表成功!

!

!