制图:张芳曼

结构调整之下保险业的内生动力开始显现;监管部门“放权”、“松绑”及时,行业开始打造的“保费、投资”双轮驱动格局,利好长期稳健发展

中国保监会日前公布的数据显示,今年前三季度保险市场运行平稳,经营效益大幅提升,已步出两年多来保费增速减缓、经营利润下滑的“泥淖”。

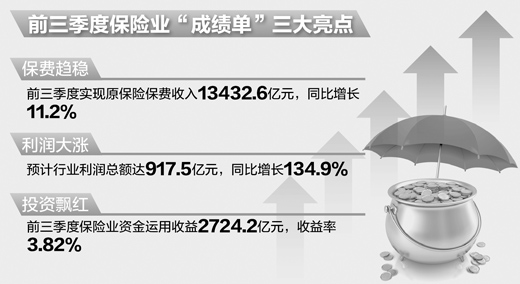

分项看,前三季度保险业“成绩单”有三个亮点:

一是保费趋稳——前三季度实现原保险保费收入13432.6亿元,同比增长11.2%,增幅同比增加3.9个百分点。

二是利润大涨——预计行业利润总额达917.5亿元,同比增长134.9%,其中产险公司327.9亿元,同比增长20.2%;寿险公司470亿元,同比增长515.7%。

三是投资飘红——前三季度保险业资金运用收益2724.2亿元,收益率3.82%。投资收益相当于保费收入的20%,已成为各公司盈利的重要来源。

在宏观经济数据逶迤上行的背景下,保险业发展快速回暖,特别是寿险利润同比增长超过500%,这“惊人一跳”的力气从哪里来?

结构调整先苦后甜,保障型业务“顶大梁”

保险业刚刚走过严冬——2010年以来,受国际金融危机影响,国内保险市场保费来源萎缩;资本市场遇冷间接令保险投资收益低迷。同时,保监会开始大力引导行业“转方式、调结构”,在偿付能力监管、市场行为监管等方面接连出台政策,促使行业适当压缩理财型产品规模,注重发展保障型等内含价值较高的业务。2011年,保监会叫停误导问题严重的驻银行销售以及规范电话营销,重创靠银邮渠道获得半数保费的寿险业。到了2012年,又逢寿险满期给付的高峰,如此“内忧外患”之下,2012年行业发展仅实现8%的增长,20年来增速首次跌出两位数。

2013年,各项改革措施“发后劲儿”,保险业快速回暖。1—9月,人身保险业实现规模保费11014.2亿元,同比增长18.04%。其中,决定发展质量的新单规模保费5895.23亿元,同比增长23.14%,扭转了新单保费连续两年负增长局面。

“‘内生动力’开始显现,各公司都尝到了结构调整的甜头。”保监会寿险部一位负责人指出,1—9月主要寿险公司业务中,保障功能较强的健康险、意外险和普通型寿险增长明显快于其他险种,寿险公司传统分红险保费收入6766.2亿元,同比增长7.1%,占寿险公司业务的78%;健康险与意外险同比分别增长24.8%和18.5%;财产险中农业保险、责任保险同比分别增长28.6%和21.4%,进一步改写财险公司车险独大的格局。“今年8月费率市场化改革实施以后,传统寿险新单同比增长52.7%,为2000年以来最高增速。保障型业务为行业发展‘顶大梁’,正是我们希望看到的。”这位负责人说。

截至今年9月,全行业积极参与城乡居民基本医疗保险和补充医疗保险等项目,实现保费收入逾180亿元。“思路一宽就有空间。保险业利用专业优势主动参与基本医保服务,拓展出又一条发展道路。”南开大学保险学院风险管理与保险系教授朱铭来说。

投资政策接连“松绑”,发展动力不再失衡

“今年前三季度的保险资金运用收益2724.2亿元,超过2012年全年的收入,相当于今年同期保费收入的20%。这在以前是难以想象的。”保监会资金监管部主任曾于瑾说。

保险业发展必须有保费、投资这两个“轮子”。2010年8月起,保险资金被允许在一定条件下投资不动产、未上市股权等新投资领域,但保险资金总体上感觉“束手束脚”,难以施展。

水活,鱼才肥。2012年以来,监管部门加大保险资金投资政策改革力度,陆续颁布16项措施,把投资权和风险责任进一步交还给市场主体:

——允许保险资金投资基础设施并不断放宽条件。

——放开了银行理财、集合信托、专项资产管理计划等金融产品投资渠道,促进保险公司改善资产配置,提升投资收益。

——放宽无担保债券投资限制,丰富债券投资品种。

——支持投资产品、项目创新。

朱铭来认为,保险投资收益大增,除了直接体现在行业利润中,也为万能险等理财型险种积攒了市场人气,间接带动保费增长;长远看,则是打造“保费、投资”双轮驱动格局,利好行业长期稳健发展。

“监管部门的‘放权’、‘松绑’非常及时——今年上半年股市较好,保障房等基础设施建设也有大量资金需求,各公司有了新政策,才能灵活调整策略,把握机会。”他说。

利润骤增并非“异常”,稳健发展大势不变

今年寿险公司前9个月利润增速过快,令一些人担心“大起大落大隐患”。

保监会统计信息部副主任朱金渭解释说,寿险利润同比增长5倍多的速度看似“异常”,实为多种因素叠加。除了结构调整动力和投资政策红利,最重要的原因是去年利润基数较低,只有76亿元,较2011年减少328亿元,因而今年前三季度的“大增”只是回归原来的利润水平。“任何一个保险市场的发展都经历过短时间的起落,我们更注重业务结构和发展质量,对此不必过分担忧。”朱金渭说。

“监管部门会适应形式不断改革完善政策,注重业务结构和发展质量也已成为企业的自觉行为。二者的合力能够保障行业不偏离健康发展的轨道,并在发展中增强应对复杂形势的能力。”朱铭来说。

据了解,今年8月份保监会启动寿险利率市场化改革后,已有82家公司送审或备案利率市场化的新产品,而其中重疾险、终身寿险、定期寿险和年金保险等保障型险种占比达70%——学会从市场竞争与政策导向中汲取双重能量的中国保险业,已走出低谷。

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间

恭喜你,发表成功!

恭喜你,发表成功!

!

!