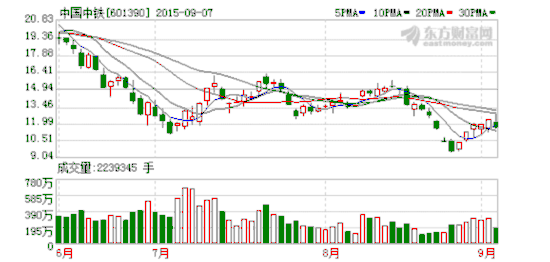

8月31日,中国中铁披露半年度业绩报告。报告显示,2015年上半年营业总收入2747.8亿元,同比略有下降,其中二季度实现营收1485亿元,同比下降6.7%;上半年公司实现归属于母公司所有者净利润48亿元,同比增长18.31%,其中二季度实现净利润27.3亿,同比上升21.8%;上半年海外实现营收131亿,同比增长11%,境内收入增速下降1%,符合预期。

净利率提升资本回报率略有提高

2015年上半年,中国中铁资本回报率为1.52%,与去年同期相比提升0.2个百分点,总资产周转率略微下降0.03次/年至0.4次/年、营运资本周转率提升0.12次/年至3.43次/年,净利率提升0.06%至1.61%,带来了资本回报率的提升。

主业利润贡献增长盈利能力增强

作为中国基建建设主力军,基建建设业务依然是中国中国收入和利润的重要来源,且收入利润贡献进一步提升。上半年,中国中铁基建板块实现收入2361亿元,同比增长3.5%,为公司贡献了约85%的收入,较上年同期增加3个百分点;该板块实现毛利216.8亿元,同比增长11%,为公司贡献了71%的毛利,板块盈利能力进一步增强。这主要得益于公司经营战略的逐步优化和工程项目精细化管理的全面推进对公司基建板块毛利率的明显提升,有效应对了房地产业务和物资贸易收入、利润贡献的下滑。

市政和公路业务毛利率提升

成净利率提高主要原因

中国中铁2015年上半年毛利率为11.11%,同比上升0.7个百分点,期间费用率为5.14%,同比上升0.09个百分点。其中,销售费用率为0.35%,财务费用率为0.82%,较上年同期分别下降0.06个百分点和0.15个百分点;管理费用率为3.97%,同比上升0.30个百分点,管理费用增长的主要原因是人工成本和研发费用增长所致。

受宏观经济影响

现金流虽压力增加但下半年有望转正

2015年上半年公司实现经营性现金流净额为-164亿,同比多流出67亿元,造成这一现象的原因是:在流出方面,企业维持正常的生产经营资金的支付仍然较为集中;在流入方面,实体经济下滑导致项目结算和部分工程支付滞后,现金流入减缓,导致公司上半年现金流继续为负。下半年,随着投融资体制改革的逐步落地以及公司对应收账款回收和存货去化力度的进一步加大,全年经营性现金流有望回正。

外部环境有望好转

内部管理有望继续改善

下半年,扩大内需的各项政策有望得到落实,“一带一路”等三大战略的实施,“七大投资工程包”和“四大工程包”建设的切实推进,城市地下综合管廊建设的稳步推进,一级投融资体制改革相关配套政策的不断完善,PPP 等投资项目的逐步落地,有望为中国中铁的发展带来更好的外部条件,持续推进的全面精细化管理也有望继续促进盈利能力的改善。

申万宏源(000166)认为,公司15/16年净利润增速分别为15%/16%,EPS分别是0.52/0.61元,对应PE为21X/18X,维持对中国中铁的增持评级。(CIS)

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间

恭喜你,发表成功!

恭喜你,发表成功!

!

!