资料图片。

资料图片。

在服务业500强中,银行业以不足一成的企业数量贡献了近七成的利润总额

8月31日公布的《2013中国企业500强分析报告》中,三组数据十分醒目——

中国服务业企业500强实现营业收入总额同比增长15.13% ,首次超过制造业500 强的营收增速,而且是以高出近一倍增速大幅领先。

中国制造业企业500强净利润总额比上年减少了17.47%,连续两年下降;而服务业500强实现的净利润总体增幅略有提高。

中国服务业企业500强中,现代服务业占服务业的比重首次超过50%,达到50.22%。

表面看,这组数字显示我国经济结构调整实现了重大突破,但如果仔细剖析,不难发现,银行业大唱独角戏,掩盖了服务业结构性失衡的发展轨迹。剔除掉银行业的现代服务业占服务业比重仍不到30%。银行业占服务业500强的企业数量比重为7.8%,但其创造的利润却占服务业500强利润总量的67.5%。换言之,中国服务业500 强中,银行业用仅有的39家企业,即不足一成的企业数量,贡献了近七成利润。

“银行业一家独大,无论是在中国企业500强中,还是在服务业500强中,银行利润占比都非常高,这是一种极不正常的发展,亟须调整!”中国企业联合会副理事长李建明说。

据李建明分析,尽管银行独大的特征十年前就已呈现,却在近几年愈加明显。近三年来,中国银行业增速独占鳌头,除银行业外的其它行业,营收、利润、资产、纳税和从业人数等指标在服务业中的占比在逐渐下降,其中利润和纳税总额的下降速度表现的更为明显,特别是利润总额上,银行业占服务业总利润的比重,已经从2009年的58%升到了2013年的近68%。

另一方面,银行业一家独大,也并不意味着中国金融业十分发达。同属于金融业的保险业、证券业,分别只有8 家和3家企业入围2013中国服务业500强, 而且这11家企业的利润总和只有324亿元,占所有服务业500强企业净利润的2.09%,仅相当于500 强中银行业利润10445亿元的3.10%。

268家制造企业创造利润还不及五大银行利润总和的57%

在银行业一家独大的同时,作为银行业发展基础的实体经济却并没有获得相应的效益。

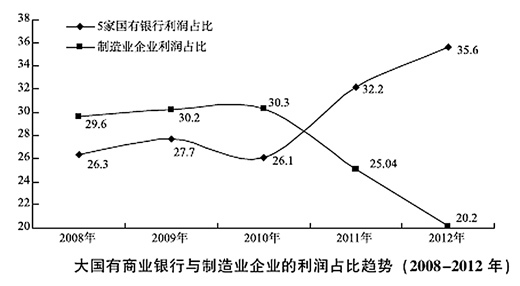

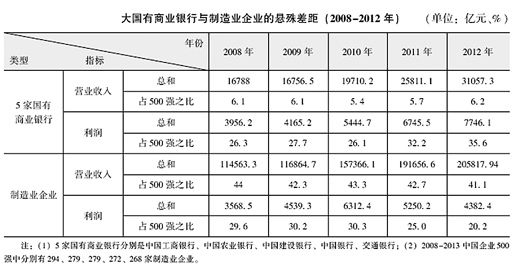

从利润总和看,2013中国企业500强中,268家制造企业创造利润4382.4亿元,还不及五大国有商业银行利润总和的57%。

从规模占比看,五大商业银行的营业收入仅占500强企业的6.2%,利润却占到35.6%;268家制造业企业的营业收入占500强企业的41.1%,利润却仅占20.2%。

从发展趋势看,近两年中国企业500强中,制造业的利润占比大幅下降,以五大国有商业银行为代表的商业银行业的利润占比大幅上升。而且五大国有商业银行的利润占比,已经连续两年大幅超过260多家制造业企业的利润占比。

“银行和实体经济背离的趋势从2007年开始不断扩大,使制造业部门的上榜企业越来越少。”李建明说。

看规模,2013中国制造业500强在规模上仍然延续增长势头,但增幅已大幅下降14.31个百分点,增速为国际金融危机爆发以来的第二低点。

比效益,2013中国企业500强中,15家银行的收入净利率为23.9%。而剔除15家银行后,剩余的485家非银行企业的收入净利率仅为2.5%。

国际上,利润分割只在一定程度上向银行业倾斜,银行过度膨胀将导致市场风险

在国际上,银行业与实体经济的利润率差距又是怎样的呢?

先看金融业十分发达的美国。报告显示,与我国相比,美国宏观经济更为艰难,但剔除18家银行后,2013美国500强中其他482家非银行企业的整体收入净利率为6.39%,和入围的美国银行业收入净利率差距明显小于中国。换言之,虽然美国银行业整体上具有比实体经济更高的收入净利率,但只是利润分割在一定程度上向银行业倾斜,并非严重侵蚀。

再看世界500强。2013世界500强中,除中国外的45家银行的收入净利率仅有4.69%, 而入围的9 家中国银行的收入净利率为24.42%;446家非银行企业的收入净利率为4.46%, 与除中国外的45家银行业的收入净利率基本相当。

中国银行业与实体经济之间的利润率差异如此之大,是因为全社会的货币投放量偏紧吗?非也。2013年4月底,我国广义货币供应量M2 突破100万亿大关,4月份广义货币供应量同比增长了16.1%,增速达到2011年3月份以来的最高值。

那为什么在中国企业联合会近两年对500 强企业调研中,相当数量的大企业仍感觉到货币政策是偏紧的,且不同程度地遭遇过融资难、融资贵?

国务院发展研究中心金融所所长张承惠认为,尽管货币政策并非收紧,但没有真正形成支持实体经济发展的态势,部分资金被错配到低效率部门,例如产能过剩行业以及地方融资平台;部分资金被用于早期的还本付息,资金大量在金融体系内部空转,积聚了金融结构性的风险。

实际上,流动性过剩与“钱荒”并存,是个危险的信号。“金融业与制造业本是鱼水关系。金融业过度膨胀,会把本应供应实体经济的大量资金吸附在金融机构内循环,不仅导致实体经济‘供血不足’而衰败,还会造成资产泡沫,甚至发展成金融危机。”李建明说,金融市场过度发展,特别是在各种高风险的金融衍生品的推动下,投机氛围会越来越浓,最终将增加市场总体风险。1998年亚洲金融危机、2008年国际金融危机,都是金融业过度膨胀的结果。

银行业行为应市场化,以金融改革支持实体经济转型升级

如何推动金融支持实体经济结构调整和转型升级?

李建明认为,金融改革是突破口。一方面要大力发展债券市场和股票市场这两种直接融资工具,拓宽企业融资渠道,降低企业转型升级的资金成本。另一方面要在加强监管的同时,降低银行业准入门槛,增强银行业的竞争性,使银行彻底告别“靠存贷差过好日子”的粗放模式。

李建明透露,此前中企联的专题调研发现,产能过剩的根本原因,在于政府间招商引资的比拼,以及由此带来的重复建设。在现有的融资格局下,企业的经营导向不是追求最优规模和产品创新,而是追求最大规模。因为有了规模就能赢得地方政府青睐;有政府信誉担保,就有了银行借贷;而信贷的高速增长推动了产能的扩张和GDP的高速增长。因此,当前产能过剩现象决不是单一经济周期的现象,既不能用逆经济周期的传统思路,即总需求扩张政策来消化,也无法靠拉长经济低迷时期来自动淘汰。

“从新兴产业到传统行业的高端产品领域都是产能过剩‘重灾区’,恰恰说明产能过剩不是市场形成的,而是市长形成的。金融是比经济周期和产业结构调整更为有效、助推中国企业扩大产能的因素。”李建明说,“金融改革,实际上要求银行真正根据市场判断投资决策,而不再看企业性质或政府面子。这也是从根子上解决中国企业产能过剩的重要基础。”

国家发改委宏观经济研究院常务副院长王一鸣也认为,像1998年、2008年那样靠扩张型的财政货币政策促进经济增长,空间已经越来越小。必须在供给端做文章,研究如何提高市场效率。“一个很重要的方面是放松管制、激活市场。把市场能够承担的功能还给市场。”

今年7月1日,国务院办公厅下发《关于金融支持经济结构调整和转型升级的指导意见》,提出要更好地发挥金融对经济结构调整和转型升级的支持作用,推动解决制约经济持续健康发展的结构性问题。

“近期我们已经开启了新一轮金融改革,下面还有很多的事情要做,包括继续推进存款利率的市场化,继续推进汇率的市场形成机制,继续完善金融机构的治理,使金融市场的主体行为能够真正市场化,使金融市场的优胜劣汰机制能够发挥作用。”张承惠说。

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间

恭喜你,发表成功!

恭喜你,发表成功!

!

!