年收益望超10%“帮忙资金”蜂拥“注水”新基金 或影响基金业绩

去年12月4日开始的一轮反弹过后,不少次新基金基本踏空,让意欲利用新基金建仓优势抄底A股的基民有苦难言。最新公布的基金四季报显示,去年成立的偏股基金份额规模净赎回率达七成,部分基金规模的缩水幅度更是超九成。

业内人士普遍认为,基金公司在新基金发行时纷纷引进资金帮忙“注水”冲规模,打开赎回后大量“帮忙资金”撤离,是新基金规模如此大比例缩水的症结所在。

底部消极建仓基民踏空

以为抄了个底,结果却是与反弹擦身而过。“我因为判断市场会有反弹,在去年11月认购了一只新基金,市场果然反弹,不过我的账户上收益率只有2.8%。”有基民正为错失这波反弹而懊悔不已。

让上述基民踏空的是去年11月大盘在2000点左右时成立的一只新发股票基金,在这波逼空行情中,成立于12月4日A股反弹之前,却让基民踏空的偏股基金不少。

记者多方了解后发现基金经理消极建仓、错过赚钱机会很可能是因为要保障“帮忙资金”安全撤退。据一位基金公司人士透露,早在上证指数徘徊在2000点以下时,其公司一只偏股型次新基金基金经理提议建仓而遭到拒绝,拒绝原因正是该基金目前尚有股东方背景的帮忙资金尚未撤离。

新基金多遭“注水”

“新基金发行之时由于担心规模太小颜面上"挂不住",所以几乎各家公司都会努力去寻找"帮忙资金"。”南方一基金人士表示。

由于A股市场长期低迷,股票型基金发行比较困难,根据来自基金业内的说法,发行时基金公司对2亿元的成立门槛较为担忧,就会引进“帮忙资金”来充门面,基金一旦打开赎回,这些资金就立马走人,转战到下一只新基金。

据了解,“帮忙资金”主要来自于客户经理自有资金、高端客户等赚取好处费的资金,这些资金的规模从上千万元到一两亿元不等,或来自于股东方背景的“友情赞助”。

帮忙资金运作得当,收益不菲。据基金公司人士透露,在新基金发行困难的情况下,基金公司给出的好处费行规一般在3%左右,有时高的也有5%~6%。按3%计算,一年参与四五只基金的发行,年化收益有望在10%以上。

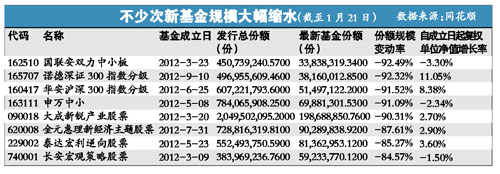

根据同花顺iFinD数据,去年成立的53只可比偏股基金首发时共计募资381.14亿份,截至去年底,上述基金最新份额缩至115.45亿份,相较成立时份额瘦身265.69亿份,净赎回率达69.71%。光大行业轮动、大成新锐产业、申万中小板等份额规模缩水幅度超过九成。(见表)

影响:“注水”基金业绩或遭拖累

对于大资金来说,“帮忙”基金规模“充水”可望获得超过10%的年化收益,然而,对于基民来说,所投资的基金“注水”,将可能严重影响基金业绩。

据介绍,对于“帮忙”新基金募集的资金,“帮忙”的底线是不能亏损本金。业内人士称,为避免本金出现亏损,帮忙资金都会和基金公司达成协议,新基金在打开申购赎回之前不许建仓,一般是3个月左右。这会导致基金管理人在封闭期内几乎不敢进行操作,如其间市场出现上涨,将拖累基金的投资业绩,对持有人是极大的损失。

此外,“帮忙资金”还会加大基金的交易成本,这部分成本最终也要基民买单。

据了解,当下不少基金公司用交易量来换销售量。据称,券商为基金卖出一个亿的份额,基金要为券商在席位上做出30倍,甚至60倍的交易量,也就是要达到30亿甚至60亿的交易量。基金的高换手率如果未能提高其收益率,交易成本相当于变相侵蚀部分收益。

投资建议:不必拘泥认购新基金

针对“帮忙资金”泛滥,北京一券商研究员表示,在目前市场无法禁止帮忙资金的情况下,建议投资基金时,不必拘泥于认购新基金。

而在目前境内外人士对一季度A股市场普遍持乐观态度的背景下,研究人士普遍认同,入市抄底可优选已有一定底仓和参考业绩的老基金。

具体来看,国金证券王聃聃认为,2013年主动管理的投资难度依然较大,无论是相机抉择的改革红利释放,经济基本面、企业盈利能力的变化,投资机会的轮动等都将对管理人提出考验,基金间业绩分化仍将显著。具备较强管理能力的基金经理仍可作为重要依据。

王聃聃建议,包括孙庆瑞(中银中国、中银蓝筹混合、中银增长)、刘明月(广发聚瑞)、甘霖(中银收益、中银蓝筹混合、中银主题)、梁辉(泰达品质、泰达红利、合丰成长)、邵健(嘉实增长、嘉实策略)、刘天君(嘉实优质、嘉实成长)、陈晓翔(添富价值)等多位基金经理投资管理能力表现持续稳定优秀,表现较为靠前,投资者可重点关注。

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间