去年底,我国知识界热议M2过高与人民币超发;今年中,突然又热议商业银行“钱荒”——那么,我国的货币总量到底是多还是少?我国的货币总量是否能匹配我国的实体经济运行?

商业银行增量信贷挤占流动性

我国自2008年底以来,“货币总量”增速已连续四年下降;特别是自2012年底以来,可以说是增速陡降;2013年前五个月,我国“货币总量”增长一直徘徊在月增1%左右。这表明了我国“货币总量”扩张趋缓、增速收紧。

今年上半年我国“货币总量”月增1万亿元左右,具体“增”在了支持实体经济再生产领域的贷款与债券。我国“货币总量”同时表现出信贷的“一增”、流动性的“三落”,其中的生产性贷款与债券同步月增1万亿元左右;其中的外汇占款、流通中现金、金融资本净值三个方面均有不同程度的增速回落。

我国商业银行的信贷与债券的发放,与货币总量同步稳增,这是造成我国银行的绝对流动性(或称狭义流动性,即银行限于金融监管而无法放贷和发债的流动资金)“此增彼落”的第一原因,这表明了我国银行放贷仍然很激进。

但总体而言,我国上半年货币总量增速放缓、增量收窄。其中有74%的货币总量(信贷+债券)用于支持实体经济,已逼近75%“贷存比”的极限,这表明我国银行追逐“利差”的动力仍然强劲;同时,商业银行的增量信贷挤占了流动性,必然迫使其“狭义流动性”整体趋紧。

上半年货币发行原则:“少发多贷”

审视我国的货币发行机制,我国因外汇占款而被动超发货币,是2001年“入世”以来一直困扰着我国的“痼疾”。

央行作为“最后持汇人”,由于外汇占款而被动超发的货币,一直占据“货币发行量”90%左右。这导致了我国央行的货币发行总量,长期受制于我国进出口的结售汇和资本跨境流动的净值。

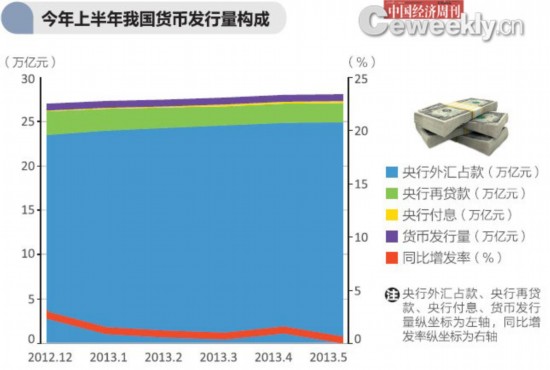

统计数据表明,今年上半年我国货币发行量走势“收敛”,这要么体现我国外需市场没有显著扩张、要么体现人民币资本“走出去”取得了很大进展,这其中还有人民币汇率稳步走高带来的结汇迟滞。

今年上半年我国货币发行量三大渠道中,外汇占款和央行付息仍在缓增、央行再贷款的余额在缓降;整体而言,央行货币发行的增速回落。

我国央行外汇占款在今年上半年仍在缓缓增加,表明我国外汇仍在低速地净流入;我国央行“再贷款”余额逐月降低,表明我国央行无意增加流动性、而是旨在收紧流动性;同时,我国央行支付给商业银行的各项存款准备金利息也在缓缓增长,说明我国商业银行体系仍在接受央行的补贴和扶持。

综合央行的表现与商业银行的贷存现状来看,我国央行在2013年上半年的货币调控政策中体现出了“少发多贷”的调控原则。

(作者系中国社科院经济学博士,曾任美国华盛顿大学访问学者、民盟中央法律委员会委员、经济委员会委员。)

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间

恭喜你,发表成功!

恭喜你,发表成功!

!

!