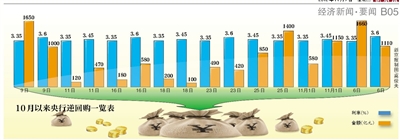

新京報訊 (記者 蘇曼麗)為對沖巨量到期資金,央行昨天在公開市場進行了2770億逆回購操作,其中7天期1660億元,28天期1110億元。分析稱,受制於通脹壓力,央行通過靈活逆回購調控方式替代存款准備金率和降息還將繼續。

資金利率較為穩定

據Wind資訊統計,本周公開市場將有5330億元逆回購到期,是今年以來逆回購到期量最高的一周﹔周內另有100億元央票到期,無正回購到期。據此計算,在不開展任何操作情況下,本周公開市場將自然淨回籠5230億元。

數據顯示,上周央行開展了創紀錄的5680億元逆回購操作,全周淨投放3790億元,迅速扭轉了財政繳款、逆回購到期與月末因素共同導致的短期流動性緊張局面。

昨日,銀行間同業拆放利率Shibor漲跌互現,波動幅度在20個基點內。代表性利率7天Shibor跌13.56個基點至3.31952%,位於近期平均位置,表明資金市場供求相對平衡。隔夜利率下跌16.66個基點至2.5267%。

光大銀行首席宏觀分析師盛宏清表示,未來貨幣政策還會保持穩健,央行頻繁使用逆回購操作調節市場流動性,原因在於未來通貨膨脹的壓力比較大,且與產出缺口之間的關系敏感,央行意在繼續收緊銀根,因此通過靈活的逆回購操作來取代降息、降准的方式調節市場流動性。

央行“短錢”應對“熱錢”?

值得注意的是,央行加大逆回購釋放流動性規模,但與此同時人民幣對美元匯率中間價不斷創出新高,人民幣升值預期不斷加強,市場對熱錢流入內地市場的擔憂不斷加劇。央行不僅沒有緊縮流動性,反而加大了逆回購釋放流動性的規模。

交易員表示,央行這樣的操作思路表明當前熱錢流入數量並不大,央行並未實施緊縮貨幣政策、防止流動性泛濫的壓力。央行試圖在“滿足銀行體系合理的流動性需求”、“管理通脹預期”和“保持經濟平穩較快發展”三者間,尋求對各方影響最小、積極作用最大的最優動態平衡操作。而央行頻繁的逆回購,向市場提供“短錢”,較好地調控市場流動性,以應對“熱錢”炒作A股。

自6月底以來,央行共進行了38840億元逆回購操作,分別為7天期、14天期和28天期。其中7天期的逆回購操作居多,9月份以來開始進行了28天期的逆回購,目前為止,已經進行了9次28天期的逆回購操作。

分享到人人

分享到人人 分享到QQ空間

分享到QQ空間