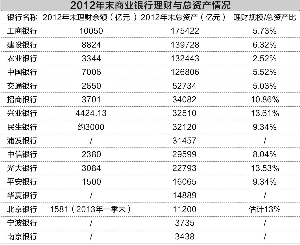

这是我国银行理财产品占总资产的比重,五大行与中小行均值分别为5.02%、11.1%,满足监管要求意味着“大行做加法,小行做减法”

乔祖/制表 吴比较/制图

数据来源:Wind资讯 (* 总资产数据为银监会口径) 乔祖/制表 吴比较/制图

编者按:1月前,银监会发布了规范理财市场的8号文,如今新政“满月”,各类商业银行的生存环境正发生着怎样的变化?新政之下,中小银行需要更多削减不合规业务以满足监管要求,大银行却有更大的增量业务空间。

1个月前,中国银监会发布了《关于规范商业银行理财业务投资运作有关问题的通知》,俗称8号文,该文件对于我国银行理财市场产生了里程碑意义。对于新政“满月”后的影响,大型银行与中小型银行却表达出截然不同的态度。

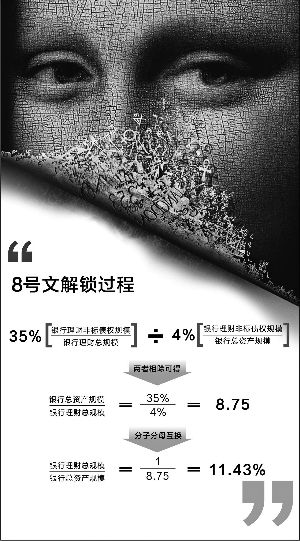

银监会8号文中指出,任何时点,银行理财资金投资于非标准化债权资产的余额,均应以理财产品余额的35%或商业银行上一年度审计报告披露总资产的4%之间孰低者为上限。从35%和4%这两个数字入手,借助简单方程式,可粗略推断出全国商业银行理财产品应占总资产的比例。

根据证券时报记者初步推算,我国银行理财产品余额占银行总资产的比重为11.43%,五大行这一均值仅5.02%,中小银行均值却达11.1%。

11.43%这个“达芬奇密码”,将帮助我们对8号文有更深刻的理解。

五大行均值仅5.02%

根据银监会8号文内容,35%即为理财非标规模与理财产品总值之比,4%则为理财非标规模与银行总资产之比,两者相除可得出银行总资产与理财总值之比。而这个数值的倒数,即是隐藏于8号文中的核心指标——我国商业银行理财总值在总资产中的占比——11.43%。

这个推算并不复杂,在记者的论证过程中,诺安基金信用债券研究员程卓提供了详细解读。

理论上,这就是监管部门对我国银行理财市场未来发展的规范,或者说是一幅蓝图。

借助大智慧财汇数据,根据我国16家上市银行2012年年报以及部分银行高管透露的理财产品总规模加以计算,记者发现,工农中建交五大国有银行理财产品余额占总资产的比例均值为5.02%,股份制银行及城商行的平均比例约为11.1%,两者相差巨大。

8号文中隐含的监管比例,是否表明监管层是在为国有银行“预留”发展空间?根据有关媒体说法,银监8号文是酝酿1年有余的结果,之前一直由监管理财产品的创新协作部牵头负责,同时酝酿的还有信披管理办法,但因人事更迭而反复难产,之后由大银行敦促银行监管一部发出该文件。

对于这一说法,记者并未得到相关部门及大行人士的确认。

但可以确认的是,8号文正式发布之前,相关征求意见稿已在国有银行内部进行了小范围讨论。相关大行人士在谈及政策影响时表示,新规与其一贯的审慎风格并无出入,实际业务流程也无需大的调整。

一家中等规模银行理财业务部门负责人向记者透露,他们拿到8号文第一稿是在今年3月上旬,其中并无35%和4%这两个数据。

国盛证券首席经济学家、金融证券研究所所长周明剑称,35%及4%这两个量化指标,其实是与国有银行、其他中小银行分别匹配,在扩大总资产难占优势的局面下,后者需要更多削减不合规业务量,即“大行做加法,小行做减法”。

理财拓展空间依然巨大

11.43%这一“密码”背后,其实隐含了许多重要信息。

银监会公开数据显示,截至2012年末,我国银行业金融机构理财资金余额7.1万亿元,总资产133.6万亿元。计算可得,商业银行理财资金余额占总资产的比重约为5.31%,比上述同口径测算值11.43%低一半有余。

这可能含有两个暗示——在银行总资产保持匀速增长的前提下,理财产品将有巨大的政策拓展空间;在各类标准债券融资(仅指信用债)保持年均约50%增速的基础上,信托及委托贷款等非标债权品种亦有望加速扩容。

Wind资讯数据显示,去年末我国债券市场托管总量26.26万亿元,同比2011年增长17.15%,2008年以来的年均增长率为13.74%。而包含企业债、公司债(含中小企业私募债)、中票和短融等在内的信用债券托管量,其年均增幅约为50%。去年末的信用债托管量达到6.65万亿元,是2008年末1.33万亿元的整整5倍。

债券存量增加,是银行理财规模做大的前提之一。而“做强”则需依赖收益率的提升,框定信用债的理由正在于此。据介绍,银行保本型理财产品多选择高等级信用债及零风险利率债;其他产品则更青睐收益率高的低评级信用债及其他信托、委托贷款等非标债权。

诺安基金程卓告诉记者,普通债券发行有其固有程序,即使按照近5年来50%的平均增幅,其总占比从5.31%升至11.43%,仍需数年时间。“银行总资产会持续扩张,考虑到4%的约束,做大分母仍会大行其道。”他补充道。

据公开数据,2008年至今我国银行业总资产年均增幅为20.68%,去年末这一规模已达133.6万亿元。从业内人士的判断来看,垃圾债、资产证券化等可流通资产的拓展,或许也将徐徐铺开。

兴业银行首席经济学家鲁政委指出,若顺势推出垃圾债,将有利于在标准债券范围内为高风险客户提供理财资产选择。他表示,垃圾债本来就是为资产负债表不完美和有缺陷的企业发行的,因此要降低门槛,需要将风险披露做在前面。

银河证券首席经济学家潘向东认为,银监会此次规范,是着眼于整个宏观经济的总量控制及风险控制,在利率市场化推进过程中,风险可能也在聚集。

8号文折射政策困惑

某券商固定收益研究部总经理认为,8号文透露出银监部门此前的四个担忧,包括政策套利、信息不透明、品种过度创新以及期限错配风险等。现在政策出来,可以说是一步到位了。

8号文的出世,宏观层面还有其独特意义。除了为“影子银行”的理财业务正名外,背后还牵扯到利率市场化、地方政府融资平台等诸多问题。

银监会2012年年报指出,商业银行理财等表外业务及六类非银行金融机构业务等,均不属于影子银行。而在新规公布之前,央行统计司一份报告曾将其归属于影子银行范畴。

正名的背后,8号文也折射了宏观层面对经济政策执行效果的困惑。

鲁政委表示,限制理财资金投资非标债权,在某种意义上可以起到“牵一发而动全身”的效果。对于地方政府日益堆积的债务问题,拧紧银行这个“水龙头”是较为便捷的方法。

“但这根本上还没摆脱数量式的调控思维。在融资渠道日益多元化的今天,调控手段也需与时俱进,利率工具应更多使用起来,表内表外都应兼顾。”鲁政委强调。

从记者了解的情况来看,近年来非信贷资产快速扩张,市场总体对其给予了正面评价。包括银行理财等在内的“影子银行”业务,无疑对民营企业融资起到了巨大作用,而这也是门槛过高的银行信贷及债券发行所无法实现的。

据某银行信贷科人士介绍,由于存贷比考核、企业授信等限制,商业银行对中小企业的信贷势必难以覆盖。所投向的地方融资平台或央企国企,反而是经济效率较为低下的。

此时出台8号文,各银行对此的理解大不相同。

一位不愿具名的城商行某地支行行长表示,监管一刀切,看似简单实则留下了隐患。他告诉记者,资产增长总体上与贷款增长相对应,限定非标债权占比,相当于把银行理财统一到数量管理的框架内,不可避免将加重银行之间的规模攀比,而非做强与做出特色。

“利率市场化是打开了口子,但在既得利益者的阻挠下,可能就止步于此了。而面对挑战,银行的准备要比监管预期更充分。”该支行行长说,直接融资大发展带来的改变,是银监部门不可忽视的。

非标理财业务较为激进的某股份行人士称,针对银行理财的监管政策已不可能再严了,否则会伤害到社会融资总目标。而35%这一非标债权限制阈值,未来或可能进一步放宽。乔祖

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间