彭春霞/制图

在银行业整体盈利增速放缓、不良贷款反弹的大背景下,尚在首次公开发行(IPO)闸口排队等候的16家银行生存现状备受关注。

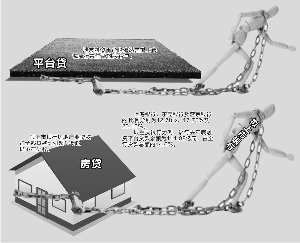

证券时报记者梳理已披露的12家拟上市银行年报发现,由于各区域经济水平不同及各银行经营风格迥异,拟上市银行去年业绩表现分化。在筹备上市的近几年,这些银行贷款集中度过高的问题有所好转,但从数据来看,平台贷和房贷依旧凶猛。

拟上市银行业绩分化

按照证监会最新披露的情况,截至5月2日,共有16家地方银行排队申请IPO,无锡农商行是最新加入的成员。其中,盛京银行、江苏银行、上海银行等9家银行处于初审阶段,杭州银行、东莞银行等5家银行处于落实反馈意见阶段,而大连银行和重庆银行则处于中止审查阶段。

记者对比12家已披露年报的拟上市银行数据发现,东莞银行位居盈利增速榜首,2012年实现净利润19.27亿元,比上年增加6.02亿元,增幅高达45.39%,这一数据足以媲美增速最快的上市银行;紧随其后的是盛京银行和杭州银行,两者的净利润增速分别为34.27%和32.19%。

然而,并非所有拟上市银行都能实现净利高速增长,它们中的部分正面临着盈利增速急速下降的困扰。

以成都银行为例,其年报显示,2012年该行实现账面净利润25.42亿元,较上年增长1.38亿元,增幅为5.74%,而该行2011年净利润增速高达48%。与之类似的还有锦州银行,据年报披露,该行2012年净利润增速为7.61%,而这一数据2011年则为27.74%。

“拟上市银行的业绩表现参差不齐的主因是区域经济差异较大,而且各银行的经营特色不一,其业绩表现可能会对上市估值产生较大影响,盈利能力下滑必定会对在一定程度上压制其估值。”申银万国银行业分析师倪军说。

平台贷房贷依旧凶猛

值得注意的是,尽管监管层对房地产开发商和地方政府融资平台采取了“降旧控新”的策略,但从数据来看,上述两类贷款在拟上市银行的占比依然较高。

记者查阅年报发现,虽然大部分拟上市银行房地产业贷款占全部贷款比例逐年下降,但占比达10%以上的仍不在少数。其中上海银行12.78%、东莞银行17.75%,而比例最高的盛京银行达到20.15%。

从各家银行披露的报告期末十家最大客户贷款来看,房地产开发行业客户普遍较多。譬如,上海银行的最大贷款客户为万科企业股份有限公司,贷款余额18亿元,占贷款总额比例为0.46%;成都银行最大十家贷款客户中有2家以房地产为主营的公司。

|

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间