養老保障體系是基礎性的民生工程,養老保障資金通過資本市場為實體經濟提供穩定的長期資金。國際經驗表明,養老基金作為長期投資者,充當了資本市場穩定劑﹔同時,資本市場也為養老基金提供了保值增值平台。隨著我國養老保障資金規模的不斷擴大,養老金面臨巨大的保值增值壓力,因此,探討養老金與資本市場的互動關系具有十分重要的現實意義。如何在保証安全性的前提下,拓寬養老金參與資本市場的投資渠道,推動養老金的投資運營向市場化、多元化和透明化發展,提高養老金的運營效率,都是迫切需要解決的問題。需要通過進一步發展和完善我國養老保障體系和資本市場,推動養老金與資本市場協同健康發展。

一、我國養老金持續發展,潛在投資需求巨大

(一)我國養老金規模不斷擴大

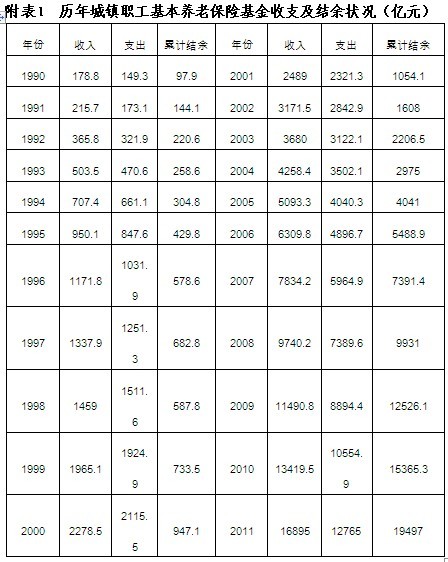

經過多年持續建設和發展改革,我國初步建立了以基本養老保險為主體的養老保障體系。我國的基本養老保險最初以城鎮職工基本養老保險為主,近年來開始試點城鎮居民社會養老保險和新型農村社會養老保險。截至2011年底,上述三項基本養老保險的基金規模分別為1.95萬億元、32億元和1199億元﹔覆蓋范圍分別為2.84億人、539萬人和3.58億人。

除了上述覆蓋面最廣的基本養老保險外,自願性的企業年金計劃也是我國養老保障體系的重要補充。此外,為了應對未來人口老齡化帶來的養老金支付高峰,我國於2000年成立了養老儲備基金,由全國社會保障基金理事會管理。截至2011年底,上述兩項基金規模分別為3570億元和8688億元。

盡管我國養老資金的規模迅速擴大,但仍然遠遠低於成熟市場的平均水平。統計表明,2011年底我國各項養老基金的累計結余約3萬億元,佔GDP比例不到7%。而據OECD統計,2011年美國養老基金規模佔GDP的71%,英國為88%,加拿大為64%,智利為59%。隨著我國養老保障體系的不斷完善,覆蓋人群將不斷擴大,基金規模還將持續增加。

(二)養老金面臨保值增值壓力

我國基本養老保險採取了社會統籌與個人賬戶相結合的部分積累制。社會統籌部分實行待遇確定型的現收現付制,基金用於支付當期退休者的養老金﹔而個人賬戶實行繳費確定型的完全積累制,參保者的繳費將形成基金積累,用於本人退休后的養老金支付。相比之下,社會統籌基金對資金流動性的要求較高,而個人賬戶基金則具有長期性,支付期限可預期。兩種資金性質不同的基金卻採取了無差異的投資管理體制,都隻能用於購買國債或是銀行協議存款。目前,我國基本養老保險仍然實施省級統籌管理,嚴重依賴財政補貼,投資體制落后於基金規模的不斷擴大和保值增值的需要。2001-2010年十年間,我國基本養老保險基金年均收益率不足2%,剔除通貨膨脹影響的實際收益率為負。

作為養老保障體系重要補充的企業年金計劃,實行了市場化運作,管理和投資運營不斷規范,近5年的總體收益率達到8.87%。但是,企業年金的基金積累規模不大,市場總體規模有限,導致每家投資管理人的基金管理規模有限,難以實現規模效應。此外,為了維護企業年金基金的安全性,國家對基金的投資范圍和投資比例做了嚴格的限制,尤其對股票等高風險品種投資比例的限制更大。

作為養老儲備的全國社保基金,借鑒國際通行做法,將集中管理與市場化運作相結合,大致實現了年均8.41%的收益。自成立以來,全國社保基金的投資領域從初期的銀行存款、國債擴大至股票、股權、實業投資等,實現了各類資產的組合投資。同時,社保基金規定了各類資產配置的上限或區間,嚴格控制風險。

在我國養老保障體系中,基本養老保險的資金規模最為龐大,但管理分散、運營效率不高。相比之下,全國社保基金和企業年金採取了市場化的投資管理模式,獲得了較好的投資回報﹔但兩者的基金規模相對於資本市場規模仍然很小。2012年上半年社保基金和企業年金持有已上市流通A股市值分別為1639.4億元和164.9億元,僅佔A股總市值的0.94%和0.09%。未來,隨著養老保障體系的不斷完善,基金規模將會不斷擴大,隨之而來的保值增值壓力更為巨大。

二、境外養老金參與資本市場的幾點經驗

養老基金與資本市場有天然聯系,兩者的發展相輔相成。從國際經驗來看,具有長期性、穩定性和規模性等特征的養老基金,為資本市場發展和體制完善注入了持久驅動力,成為資本市場發展穩定的基石。同時,養老基金的發展也離不開資本市場環境的支持,其保值增值與資本市場基礎設施不斷完善、金融產品不斷創新、監管制度不斷加強等方面聯系密切。

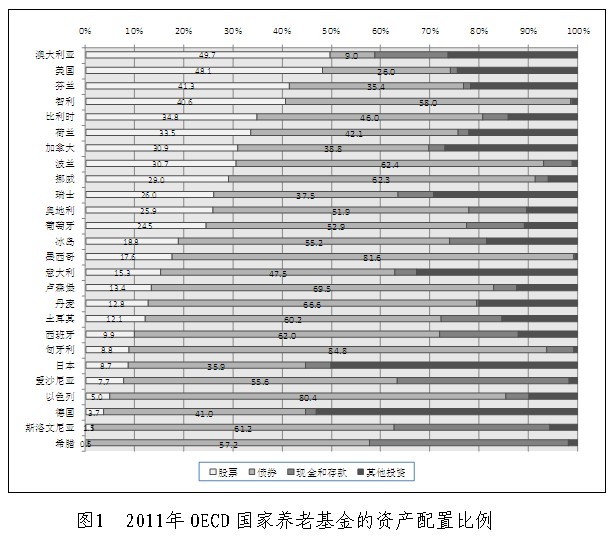

(一)養老基金資產配置多樣化

根據不同性質養老資金的安全性要求和風險承受能力,各國養老金進行不同比例的資產配置。投資范圍不僅包括股票、債券、存款、固定收益產品等傳統投資領域,還包括對沖基金、私募股權、大宗商品等另類資產投資。其中,股票和債券投資仍是多數國家養老基金的主要投資渠道,所佔比重最高。大部分OECD國家的股票投資比重為20%至40%,債券投資比例為40%至60%。

多元化的資產配置不僅有利於分散風險,又可以保証較為合理的收益。同時,養老金也為資本市場持續不斷地注入資金,帶動了資本市場的蓬勃發展。

點擊圖片查看大圖

(二)投資范圍動態調整

養老基金的投資范圍並非一成不變,而是隨著基金規模的擴大、投資經驗的積累、投資限制的放寬、資本市場的完善程度、以及宏觀經濟環境的變化,不斷進行調整適應。

20世紀70年代以前,西方各國養老基金承受的支付壓力並不大,投資方式也比較簡單,主要用於購買國債、保險和存銀行,投資收益不高。70年代以后,在人口老齡化的壓力下,現收現付制、待遇確定型的企業養老金計劃都面臨支付危機,養老金逐步開始市場化和多元化的投資,甚至進行海外投資。以智利為例,在養老金制度建立初期,基金積累規模較小,投資經驗尚在積累中,因而養老金隻允許投資包括國債、金融機構債以及公司債券等在內的固定收益類工具。從1985年開始,隨著國內資本市場的發展和投資手段的逐漸成熟,養老金可以投資股票。隨著養老金規模的逐步擴大,為分散風險和分享全球經濟成長,智利養老金從1990年開始可以投資海外股票市場。

(三)投資監管與市場化程度相關

投資監管政策的鬆緊與資本市場的完善程度相關。在中東歐國家,由於金融市場發育落后,資本市場規模小且風險性高,各國政府對個人賬戶資金都實行了較為嚴格的管制措施。一般來說,股票的投資比例限制最能反映投資政策的自由性。例如,斯洛伐克對養老金投資股票份額設定的上限為80%,匈牙利和羅馬利亞都為50%。而在金融市場成熟的國家中,養老基金普遍對投資証券市場比例無限制。據2011年6月OECD對30個國家養老基金投資監管的調查數據顯示,18個國家(60%)對其養老基金投向証券市場的比例沒有限制,6個國家對其養老基金投向OECD國家証券市場的比例沒有限制,2個國家對其養老基金投向歐盟、歐洲經濟區國家或者評級A-以上國家証券市場的比例沒有限制。

三、促進養老金與資本市場協同健康發展

養老體系比較成熟的國家和地區,養老金都是實體經濟最重要的長期資金來源,推動了金融結構變遷和經濟結構轉型升級,這一點對我國經濟發展方式轉變具有重要意義。在我國現階段,養老保障資金的結構、歸集方式和管理體制還比較落后,養老資金尚未成為推動經濟轉型和結構調整的重要力量。

資本市場是養老基金保值增值的投資平台。不斷完善的資本市場將有效促進養老金投資運營的公開化、透明化和市場化。因此,無論是從完善養老保障體系,還是從發展資本市場來看,都需要實現兩者的協同健康發展。政策上可以從以下幾方面入手:

(一)擴充資金來源,大力發展和完善養老保障體系

隨著人口老齡化形勢日趨嚴峻,我國的基本養老保險未來將面臨巨大的養老金支付壓力,因此,需要提前籌劃建立穩定、可靠、多層次的養老資金來源渠道。

提高基本養老保險基金的統籌層次,建立投資運營體制,完善養老保障體系。我國基本養老保險基金除了一小部分委托全國社會保障基金理事會進行市場化投資外,其他主要購買銀行存款和國債,投資收益不高,保值增值壓力巨大。因此,借鑒全國社會保障基金理事會及美國、新加坡、挪威等國養老金運營管理經驗,可以在國家層面對基本養老保險基金實施集中管理,市場化運作,提高基金運作效率,以獲取合理回報,實現基金保值增值。

(二)進一步改革完善資本市場,為養老金投資運營、保值增值做好服務

經過多年發展,我國多層次資本市場建設取得一定成就,為養老金的保值增值搭建了基礎平台。但是與國外成熟市場相比,中國資本市場起步晚,存在資本市場自身結構不平衡,投資品種不豐富等問題。因此,必須加快發展資本市場,促使市場結構更加合理和平衡,逐步形成多層次、高效率、全覆蓋的市場體系,以滿足多元化的投融資需求,為養老保險基金等長期資金創造實現專業投資、分散投資、組合投資的市場基礎。

與此同時,資本市場監管層也需要不斷提高資本市場監管水平,增加市場的透明度,強化保護投資者機制﹔同時還要發展長期機構投資者,創新和豐富金融產品,為養老金保障體系建設提供更好、更成熟的平台,創造更加公平有序透明的市場環境。

(三)加大稅收政策支持力度

資本市場與養老保障資金的良性互動,需要一系列的制度安排。如果我們合理借鑒發達國家相關制度安排,結合專業投資、組合投資、長期投資的原則,將長期養老資金穩定、有序地引導到資本市場中去,與中國經濟體中正在迅速成長和發展的企業群體對接,對中國經濟、社會資本、創新企業和普通百姓來將是一個莫大的好事,也將大大有利於和諧社會的建設。

國際經驗表明,企業年金和個人養老計劃往往是養老保障體系的主體。以美國為例,2010年底401(K)資金規模達到3.1萬億,佔美國養老金總資產31%,佔當年GDP的21%。而我國2011年底企業年金累計結余3570億元,僅佔當年養老金總資產的10%左右,佔當年GDP比重不到1%。企業年金計劃是我國養老保障體系的補充,但是近年來發展滯后、緩慢。從國外實踐來看,稅收優惠是企業年金制度發展的重要動力。因此,有必要明確和完善相關延遲納稅和稅收優惠政策,進一步推動企業年金制度發展,使其成為多支柱養老保障體系的重要支撐。

(四)大力發展長期機構投資者

參照成熟經濟體實踐來看,養老金的管理一般都要經過市場化的遴選機制,選擇專業的機構投資者,透明度高,運作規范,為養老金的安全運營和保值增值提供了較好的保障。

然而我國資本市場的投資者結構不合理,專業機構發展滯后。2011年底,我國股市內証券投資基金、社保基金、保險機構、信托機構等機構投資者佔比為15.6%,境外專業機構隻有1%。在歐美等成熟市場,機構投資者持有的股票市值達70%左右。和新興市場相比,我們也有很大差距。國際証監會組織的數據顯示,2010年馬來西亞的境內專業機構持股市值佔總市值的69%,境外機構佔22%﹔韓國的境內機構佔23%,境外機構佔36%﹔阿聯酋的境內機構佔34%,境外機構佔11%。可見,發展長期機構投資者,對於實現我國資本市場與養老金良性互動意義重大。

(五)澄清觀念和認識上的誤區

社會上圍繞“養老金入市”的話題進行了廣泛的討論,一些人簡單理解為鼓勵老百姓去買股票,甚至認為是要拿老百姓的養命錢去托市。首先,“養老金入市”這一提法是個別媒體或個人一種過於簡單化的概括,有失偏頗。真正重要的是關於養老金管理一整套的制度安排,這套制度建議宜早不宜遲。其次,“入市”的市場,其實不隻有股市,還有債市,包括最安全的國債,有國內市場,還有國外市場,在很多發達國家,養老金的投資范圍涵蓋十幾個甚至更多個不同的市場。誤區之三是把養老金入市錯誤地理解為“救股市”。這種認識把養老金和資本市場之間互相推動、互相促進的關系對立起來。養老金進入資本市場,不僅促進資本市場的發展和完善,也是實現養老金保值增值的客觀要求。

綜上,從國外成熟經濟體的發展歷程和我國已有的實踐經驗來看,養老金和資本市場之間,是一個互相推動、互相促進的過程。如果沒有資本市場的規范發展和健康成長,實現養老金保值增值的目標就無從實現。如果沒有養老金等長期資金的支持,資本市場就缺少專業、大型的長期機構投資者,資本市場也不可能健康發展。因此,要匯集各方力量,加強頂層制度設計,共同促進養老金與資本市場的良性互動和協同發展。

分享到人人

分享到人人 分享到QQ空間

分享到QQ空間