廣州日報訊 (記者周慧)投資收益的大幅增加讓上半年保險業成績相當搶眼。隨著前日晚間太保公布了半年度財務數據,保險業四大上市公司齊齊交出成績單,淨利潤大漲,四大上市險企今年上半年共實現淨利潤841.83億元,逼近去年全年的淨利潤889.45億元,同比增長67.15%。險企管理層均將上半年大好業績歸功於資本市場的大幅上漲,數據顯示,中國平安、中國人壽、新華保險、中國太保上半年的總投資收益率則分別為7.7%、9.06%、10.5%、6.6%,而與之對應的是淨利潤分別大增64.9%、62.2%、71.1%、80.1%。

承保端:壽險業務呈現快速發展

上半年壽險業務呈現快速發展,截至6月末,中國人壽已賺保費為人民幣2293.60億元,同比增18.4%﹔平安壽險業務規模保費同比增長16.5%至1,727.45億元﹔太保壽險上半年實現新業務價值72.27億元,同比增長38.2%﹔新華保險保費收入為726.7億元,同比上升8.7%。

不過值得注意的是,太平洋產險承保扭虧為盈,綜合成本率為99.5%,較2014年全年水平下降4.3個百分點。

在壽險退保率近年來普遍走高的行業環境下,中國太保今年上半年的壽險退保率從去年同期的3.3%下降到今年的3.1%。而中國人壽、中國平安及新華保險的退保率均呈現上升趨勢,其中,新華保險更是上升3.4個百分點。除中國平安的1.3%外,中國人壽和新華保險今年上半年退保率分別為3.98%及7.2%。

投資端:追尋固收類產品

從投資結構來看,記者發現上半年險企均大幅增加了權益類投資,以國壽為例,截至報告期末,公司債券配置比例為41.51%,較去年末的44.77%微降﹔權益類配置比例為16.84%,較去年末的11.23%明顯提高。中國平安權益類投資的佔比從2014年末的14.1%增至2015年6月末的17.5%﹔固定收益類投資佔比從79.7%降至77.1%。

平安集團首席投資官陳德賢指出,下半年總投資收益將保持與上半年接近的水平,“險資組合中偏向於固定收益類資產為主,同時爭取在利率水平走低之前把資產的久期拉長。”

太平洋資產管理有限公司總經理於業明表示,下半年會主要關注並追尋“分級A”等類固定收益率產品。於業明表示,他們目前配置的絕大多數是固定收益類產品,目前利率進入下行通道,大類資產配置還有品種投資都面臨比較大的壓力。“我們的固定收益配置,通過杠杆已經完成了全年的配置量,下半年在固定收益品種會更關注中高等級的信用債,對其還會加強交易策略。”

預計:全年投資收益有望好於去年

“從長期來看,保險資金出手平抑市場波動,讓市場回歸健康狀態,對自身更有利。”談到今年7、8月份股市波動,中國人壽副總裁楊征表示,國壽在7月至8月的權益類投資倉位沒有下降,不過下半年公司投資業績可能會受股票市值的下降而受挫。但是債券市場表現相對較好﹔公司權益類投資風格穩健,倉位雖然沒降,但可以選擇雙邊操作,對沖部分風險,同時公司也持續推進市場化委托投資,因此全年投資收益有望好於去年。

分析人士指出,保險服務實體經濟的大方針在未來一段時期內不會改變,在健康、養老等領域對商業保險市場培育、消費者引導的政策支持將會持續﹔在財產保險領域,非車險將有更大發展空間,農業、責任、信用保証保險在政策支持下已取得了較快增長,保費收入將有更多增長點。

除此之外,壽險業務價值轉型的戰略在持續,價值保費的佔比將逐步提升,承保利潤對利潤的貢獻在擴大﹔投資方面,雖然權益投資在近期承受一定沖擊,但整體還在可控制范圍之內,而且保險投資的渠道更加多元化。

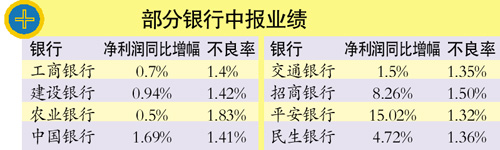

廣州日報訊 (記者李婧暄)A股16家銀行半年報目前已全部發齊。銀行業半年報顯示,淨利潤增速同比持續不樂觀,大多數銀行都維持在個位數增長,五大行淨利潤增速甚至徘徊在1%左右。分析認為,下半年,因為逾期貸款的變化和資產質量的惡化,銀行將要計提更多的撥備,導致情況更加艱難,極有可能出現淨利潤增速出現負增長。

焦點1:不良貸款率全線上升

1~6月,A股16家上市銀行累計新增不良貸款額1810.43億元,同比增長134.70%﹔除寧波銀行持平外,其余15家銀行今年上半年不良貸款率都出現了不同程度的上升,且幅度明顯高於2014年。

其中,上半年工行不良貸款率1.40%,較2014年末上升0.27個百分點。農行不良貸款率達1.83%,較上年末增加0.29個百分點﹔建行不良貸款率為1.42%,較上年末上升0.23個百分點﹔交行不良貸款率為1.35%,較年初上升0.1個百分點。

記者發現,多家銀行的撥備覆蓋率都出現了下滑的趨勢,其中,農業銀行2015年二季度末撥備覆蓋率為238.99%,減少4754BP,中國銀行撥備覆蓋率204.17%,減少2925BP。

“撥備增加不及不良貸款增加的快,因此盡管銀行的撥備增加了很多,但撥備覆蓋率依舊出現減少的態勢。” 普華永道中國銀行業與資本市場部主管合伙人梁國威昨日接受廣州日報記者採訪時表示。

上半年,上市銀行淨利潤增速繼續不樂觀,16家銀行中有一半以上淨利潤增速個位數增長,其中,五大行淨利潤增速更是徘徊在1%上下。

工行董事長姜建清在業績發布會上表示,銀行業利潤增速這兩年都在趨緩,趨勢越來越明顯,其主要原因是經濟在轉型,很多實體企業也出現了一些問題。

梁國威表示,大銀行三個最大的因素讓盈利增長偏低:首先,2015年上半年經濟增速下行壓力猶存,對銀行業有壓力。其次,2014年開始的不對等降息影響慢慢在2015年浮現,導致銀行在淨利差淨利息的收入有下行。第三,資產質量方面持續惡化,但整體銀行的不良資產率尚可控。

焦點2:員工薪酬受影響 流動性大增

銀行業績壓力增大,員工薪酬自然會受到影響。從半年報上來看,多家銀行的高管薪酬有所降低。中信銀行數據顯示,今年上半年董事、監事和高級管理人員獲取的薪酬為1159萬元,2014年同期則為1239萬元,一共減少80萬元。

浦發銀行半年報顯示,該行上半年員工平均薪酬為20.02萬元,而2014年上半年該行員工的平均薪酬為21.88萬元。農業銀行去年上半年員工平均薪酬為10.99萬元,而今年該行員工費用為536.79億元,平均員工薪酬為10.92萬元,略有降低。

分析認為,在上市銀行不良資產沖擊之下,銀行基層以及中層員工薪酬下降明顯,流動性也大增,互聯網金融等渠道成為高層乃至基層員工離職的動向。

預測:下半年大行利潤增速或現負增長

記者了解到,隨著經濟下行壓力增大,銀行業不良資產集中爆發,但不少業內人士表示,大量的不良資產還沒有顯現。

此前普華永道也預計,2015年經濟下行、資產增速放緩、信貸資產質量風險上升,銀行淨利潤增速普遍降至個位數,甚至不排除個別銀行出現淨利潤負增長。與此同時,逾期非不良貸款上升迅猛,這些貸款轉為不良貸款的壓力突顯。

“銀行上半年的業績達到這個水平已經很艱難,公布中期業績報告的前幾天又降息,雖然推動銀行的服務需求,但降息在絕對收入上讓銀行有更大的壓力,此外,銀行的不良貸款和資產質量的問題仍然會上升。”梁國威認為,下半年因為逾期貸款的變化和資產質量的變化,導致銀行要更多的撥備,銀行的情況會更加難,極有可能若干大型銀行出現淨利潤增速出現負增長。

分享到人人

分享到人人 分享到QQ空間

分享到QQ空間

恭喜你,發表成功!

恭喜你,發表成功!

!

!