在内部监控体系效能有限,外部监管存在实质缺失,薪酬体系又与受托责任显著不匹配的情形下,要求保险资管人靠自律,而妥善运用巨大的投资权限,实在不那么牢靠。

在证监会日前公布平安保险资管公司投资人员张某某牵涉老鼠仓而被调查的消息后,近日,又一起保险资管人员涉嫌利用老鼠仓牟利的事件被警方通报。而此次中枪的则是中国保险业龙头老大中国人寿旗下的国寿养老,被警方逮捕的犯罪嫌疑人则是国寿养老的权益类投资负责人曾某。

尽管有去年2月平安资管夏侯文浩老鼠仓案发的先例,但对多数市场人士而言,直到最近的这两起险资老鼠仓案件,才令他们猛然意识到,较之公募基金这类老鼠仓的多发区,一向低调的保险资管才是所谓“暗黑资管界的高富帅”,有着从事二级市场内幕交易的各种“先天优势”。在这其中居于首位的,正是保险资管远超过公募基金的巨大资金体量。

按照保监会数据,截至今年3月底,保险行业总资产规模已经逼近9万亿元,而扣除银行存款外的保险资金投资规模也达到5.7万亿元。虽然保险资金投入证券市场仍有比例限制,但较之公募基金总共3万亿出头的资产管理规模,保险资金在证券市场投资的总规模仍旧极其可观。至于国寿、平安这样的行业龙头,其资管公司或养老险公司的管理资金规模,则大大超过了多数公募基金的管理资产总额。如此一来,其仓位调配所能牵动的市场行情变化,以及由此而来的内幕交易牟利空间,更是远大于之前被查处的多数中小基金老鼠仓。

而且不同于公募基金,保险资金的资金期限相对较长,使得保险资管更看重中长期收益的稳定性,这就令内幕交易的短期操作更不易被发现。

与此同时,公募基金屡发老鼠仓的前科,使得基金公司往往从办公软硬件就着手监控基金经理的日常交易行为,甚至曾有某基金公司在基金经理工位上安装监控摄像头的极端传闻。但在今年这轮险资老鼠仓爆发前,多数保险资管公司的投资人员都可以自带笔记本上班,即时通讯软件的使用也并无太严苛的监控和限制。这固然营造了轻松的工作氛围,但也给“硕鼠”以较大空间。

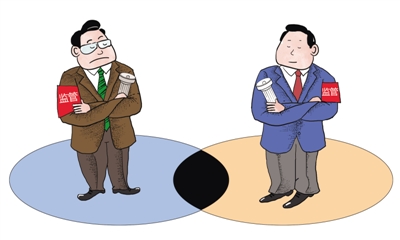

最为关键的问题还在于,针对保险资金在证券市场的交易行为,证监会与保监会事实上存在着监管重叠,而重叠监管的后果却是监管缺位。撇开保险资管公司的内控系统不谈,理论上证监会稽查部门和保监会资金运用部都有职权对保险资管公司的证券市场交易进行监管。但至少在今年以前,基于分业监管的考量,证监会甚少将保险资管作为老鼠仓案件的重点查处领域,而保监会资金运用部则是人力单薄,更不同于证监系统的稽查部门,保险会资金运用部在各地保监局都没有单列的派出机构或部门,即便有心却也无力担负起查处险资从事证券市场内幕交易的职责。如此一来,若非证监系统冒着突破分业监管潜规则的风险,对保险资管老鼠仓下手,则目前被披露的险资老鼠仓或许还可继续逍遥。

除去先天优势以外,保险资管相对较低的薪酬水平,则令保险资管有着更大概率诞生所谓“暗黑资管人士”。由于长期以来,我国保险行业始终存在“重销售不重投资”的惯性倾向,保险资管部门人员配备有限,薪酬收入更与管理同等规模资产的银行资管、券商资管人士差距较大。此言实不虚也。如此薪酬的负向激励下,不仅保险资管难以留住优秀投资人才,甚至也难免让个别职业操守薄弱者走上违规内幕交易的道路。

在内部监控体系效能有限,外部监管存在实质缺失,薪酬体系又与受托责任显著不匹配的情形下,要求保险资管人靠自律,而妥善运用巨大的投资权限,实在不那么牢靠。作者 华化成(媒体人)

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间

恭喜你,发表成功!

恭喜你,发表成功!

!

!