在近30萬億規模的影子銀行面前,中國金融業正面臨著前所未有的挑戰。接受《經濟參考報》記者採訪的專家普遍認為,影子銀行的錯配風險正在積聚。而對於監管部門來說,以兜底的形式來處理個案正在形成對於市場的反向風險激勵,存在局部風險向系統性擴散的可能,進而殃及整個實體經濟。

警惕

影子銀行的規模到底有多大?在不同的定義下,影子銀行有著不同的估算規模。

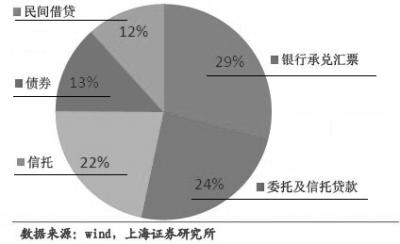

根據上海証券的測算,如果將影子銀行范圍界定為“除商業銀行表內信貸(本幣+外幣貸款)之外的所有融資方式”,主要包括銀行表外融資、非銀行間接融資、金融機構直接融資、非金融機構直接融資等幾大類,則估計我國影子銀行的規模約在27.88萬億元左右,佔到2012年G D P比重的53.68%。方正証券則表示,從社會融資口徑進行估算(截至2012年12月):首先,考慮銀行表外業務,未貼現銀行承兌匯票約6.0萬億,委托貸款余額5.7萬億,信托貸款余額2.8萬億﹔其次,2012年三季度底信托資產余額為6.3萬億,年底或將達6.6萬億,民間借貸或在3.5萬億﹔另外,非銀行部門持有的企業債券余額約4萬億。據此估計影子銀行總量約28.6萬億元,約佔G D P的55%。

影子銀行的快速發展往往表現為一種或幾種新型融資活動在短時間內激增。以券商資管為例,公開數據顯示,自2012年二季度開始,券商資管規模便出現了爆發性的增長,截至2012年12月初,券商資管規模已突破萬億元大關,達到1.2萬億元。其中,定向資管規模更是大舉超過1萬億元。一位証券業內人士告訴《經濟參考報》記者,券商資管的急劇擴容,主要是銀証合作發展較快,銀行將理財資金以定向資產管理的方式委托給券商資管,將銀行信貸規模由表內轉移至表外,從而規避了監管部門對理財資金運用的限制,這實際上是銀信合作的替代品,是影子銀行的新渠道。

而在信托方面,W IN D統計顯示,截至2012年12月31日,信托業資產管理規模已經突破7萬億元,超越保險業資產規模,成為僅次於銀行的第二大金融服務行業。而在2007年底,信托業資產管理規模尚不足1萬億元。在影子銀行的另一大來源———銀行理財產品上,中國銀監會主席助理閻慶民1月29日透露,我國銀行理財資金賬面余額已經增加到7萬多億元。這意味著,我國銀行理財產品余額已經從2007年底的5000多億元增至目前的7萬億元,增長超13倍。

不過,在機構看來,中國影子銀行迅速擴張的腳步,並不會就此放緩,而這實際上與其產生的根源有關。瑞銀証券表示,說到底,造成影子銀行快速發展的關鍵原因之一是各項政策目標以及各種政策工具之間的錯配和沖突。政府希望保持經濟較快發展,這就要求銀行提供足夠信貸﹔但與此同時,政府又為了控制宏觀風險而設定了貸款額度,為了控制信用風險而實施了各種銀行業監管條例,這兩者並存就為影子銀行的發展開創了空間。

溯源

近30萬億影子銀行高懸

期限結構錯配風險積聚

在如此巨大的規模之下,很難讓人不注意到影子銀行背后蘊藏的風險。總的來看,盡管對於是否會在短期內出現系統性風險仍然存在爭議,但是機構和學者已經普遍注意到了高達30萬億之巨的影子銀行隱藏的風險。

國務院發展研究中心金融研究所副所長巴曙鬆表示,公募類影子銀行存在兩種錯配:一是期限錯配。影子銀行多存在負債期限和資產期限錯配的問題,特別是銀行理財產品,往往通過短期負債類理財產品(多為3個月或6個月)匹配長期資產(地產或基建項目),因此需要不斷滾動發行,才能確保不導致融資方的資金鏈斷裂﹔另外一方面則是發行利率、標的項目收益率錯配。在全部的5.9萬億信托資金中,有23%投向了基礎設施,2012年新增的2萬億單一信托資金中,有30%都投向了基礎設施﹔工商業信托中也有一大部分是與政府基建項目直接和間接挂鉤。這部分基建信托產品的發行利率通常在10%以上,高者達到18%,遠遠高於基建項目可能達到的平均收益率。

方正証券也認為,影子銀行的主要風險在於信用中介資金錯配風險。一方面,銀行理財產品兌償付期限多在半年以內,而資金投向期限多達數年,短借長貸下通過借新還舊進行兌付承諾可能導致風險表內化﹔另一方面,民間借貸資金約30%來自銀行,民間借貸風險也可能傳遞至表內。上海証券則表示,銀行理財產品是影子銀行最重要的資金來源渠道之一,目前銀行理財產品的期限普遍較短,2012年發行的銀行理財產品中,超過90%的產品期限集中於1年或以下。但另一方面,這些短期資金絕大多數都投向於包括基建及房地產等長期項目中,形成了典型的期限錯配。一旦融資主體出現資金鏈緊張甚至是斷裂,價格很容易在短時間內引起市場的恐慌,推高短期利率,進一步加重融資主體維護資金鏈的成本,形成惡性循環。

申銀萬國首席宏觀分析師李慧勇則對《經濟參考報》記者表示,影子銀行的風險主要在於兩個方面:一方面是缺乏監管帶來的風險。影子銀行覆蓋了銀行、証券、信托等多個領域,在現有分業經營、分業監管的情況下,沒有一個最終的監管機構來對其負責﹔另一方面則是影子銀行本身的風險,金融產品發行速度過快,以銀行理財產品為例,2010年不到一萬億,2011年達到了3萬億,目前則已經膨脹到了7萬億,基本以翻番的速度在發展,其中隱藏了期限結構錯配的風險,一旦經濟出現變化,可能產生系統性的償還風險,而且個別產品還存在違約風險。

誤區

政府兜底反向激勵風險

實際上,除了結構錯配之外,經濟學家最為擔心的,可能還是目前已經爆發的數起違約事件中兜底的處理方式,這或將對於市場形成反向激勵,鼓勵金融機構和投資者的冒險行為,從而使局部風險無可避免地走向系統性風險。

《經濟參考報》記者此前在安徽合肥地區了解到,當地的小額貸款公司貸款年利息已經達到了30%以上。“有人用這麼高的利息去借錢,但奇怪的是經濟增長隻有7%左右,所有的實體行業利潤空間都在下降,這個錢拿去做什麼了?究竟有什麼行業能夠提供30%以上的利潤?”中國銀河証券首席總裁顧問左小蕾對《經濟參考報》記者表示,一旦這種借貸無法償還,就會通過另外的新途徑去進行融資,進而形成類似於“龐氏騙局”的情況。

“我覺得我們現在根本沒有反思華爾街的危機。”左小蕾說,雲城投曾經出過問題,但最終被兜底﹔華夏銀行的理財產品出了問題,也被兜底。所以大家都不怕。“越是系統性風險,越是有政府兜底,大家越是不怕。為了維持局部的穩定,最后制造了系統的危機。”左小蕾認為,影子銀行轟轟烈烈,但是什麼價值都沒有創造,華爾街出現如此巨大的危機,實際上就是影子銀行和金融衍生品所制造的“但我們卻在‘山寨’別人的產品,重復別人的金融發展方式,頂禮膜拜這種制造全市場風險、傷害他人利益的自我膨脹式的發展思路。”她說。

左小蕾認為,地方政府躍躍欲試,都想大力把金融行業作為一個獨立的產業來發展,根本不管實體經濟需不需要這麼多錢,或者哪些地方需要這些錢,隻管自己發產品,而不是通過實體經濟創造真正的財富。她認為,像政府這樣兜底,短期不會出問題,但這種處理方式,實際上是在慫恿大家冒險。“我現在擔心的是累積效應,現在這種處理方式,實際上是在反向激勵風險。現在開始就應該調整思路,如果不改變就會出現危機。”她強調。

長城証券研究總監向威達則對《經濟參考報》記者表示,出現這麼高的利率,一種情況是貸款人的確有比較好的項目,另一種情況則可能是貸款人根本就沒打算還,多高的利息都敢貸。這麼高的融資成本會給企業帶來沉重的負擔,實體經濟很難承受如此沉重的利率。在如此高的融資成本下,很多銀行會把表內的資產轉移到表外去做這種高利率、高風險的借貸。商業銀行或者信托公司參與這種高風險業務,一旦風險爆發,可能會產生連鎖反應,導致商業銀行網點和信托公司出現支付問題。最后,大家都不敢向民營企業或者中小企業提供融資,進而使整個經濟受到影響。

分享到人人

分享到人人 分享到QQ空間

分享到QQ空間