近日召開的國務院常務會議決定,新增5000億元信貸資產証券化試點規模,繼續完善制度、簡化程序,鼓勵一次注冊、自主分期發行﹔規范信息披露,支持証券化產品在交易所上市交易。此舉對於深化金融改革、盤活存量資金、促進資本市場的建設,從而更好支持實體經濟發展有多方面積極意義。

擴大信貸資產証券化規模,釋放更多信貸資源

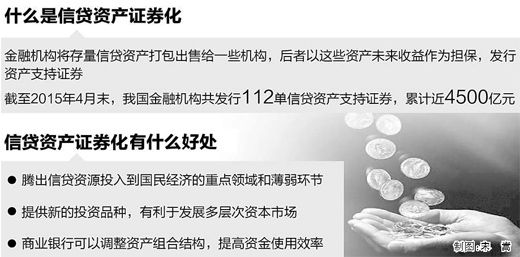

所謂信貸資產証券化,就是金融機構將缺乏流動性的存量信貸資產打包出售給一些機構,后者再以這些信貸資產未來可能產生的收益作為擔保,向投資者發行資產支持証券進行融資。

“我國信貸資產証券化的發展時間不長,但已取得積極成效。”中國人民銀行副行長潘功勝介紹,我國2005年開始信貸資產証券化試點工作﹔但2009年受美國次貸危機影響,試點一度處於停滯狀態,2011年恢復試點,2013年國務院決定擴大試點工作。今年5月13日,國務院常務會議決定進一步推動信貸資產証券化市場健康持續發展。

回顧10年來的試點經驗,潘功勝表示,一是初步建立了適合我國國情的信貸資產証券化制度框架,二是我國信貸資產証券化市場體系初步形成。截至2015年4月末,金融機構共發行112單信貸資產支持証券,累計近4500億元,余額近3000億元。

潘功勝指出,從宏觀層面來說,金融機構把現有的存量貸款進行証券化之后,打包出售給市場的投資者,它能有效盤活存量信貸資金。這些騰出來的信貸資源可以更好地投入到國民經濟的重點領域和薄弱環節,如棚改、水利、中西部鐵路的建設以及對小微企業和“三農”的金融支持。另外,從金融市場發展來說,資產証券化向市場提供了新的投資品種,有利於推動債券市場的發展,推動多層次資本市場的形成。

從微觀層面來說,商業銀行通過証券化業務可以動態調整資產組合結構,推動經營轉型,減少對資本的佔用,能夠更好地提高資金的使用效率。

交通銀行首席經濟學家連平也認為,推進信貸資產証券化,能夠更好地通過資本市場盤活存量資金,助力實體經濟,而且中國信貸資產証券化確實有很大發展空間。

拓寬處置不良貸款渠道,探索開展不良資產証券化

什麼樣的信貸資產適合証券化?目前,我國信貸資產証券化基礎資產池的結構以一般的企業貸款居多,比例佔90%。潘功勝說,未來基礎資產池的結構主要有兩個方面考慮:

一方面,美國信貸資產証券化的市場結構,90%的基礎資產池是零售貸款,包括個人按揭貸款、學生貸款、個人消費貸款、銀行卡消費貸款等。這種零售貸款具有較高的同質性,比較適合用於証券化,所以在未來,發展個人住房按揭貸款等零售貸款的信貸資產証券化是推進的方向之一。

另一方面是開展不良資產的証券化。連平指出,信貸資產証券化本身在中國仍然是較為新鮮的事物,不良資產本身存在一定問題,証券化發展道路相比其他按揭貸款等難度較大,需要進行不斷嘗試,但我國相關業務發展逐步成熟,不良資產証券化也是處置不良資產的很好渠道。

“開展不良資產証券化能夠拓寬商業銀行處置不良貸款的渠道,加快不良貸款處置的速度,有利於提高商業銀行的資產質量。”潘功勝表示,通過這種方式還能更好地發現不良資產的價格,有利於提高銀行對不良資產的回收水平。

我國在探索不良資產証券化方面已有成功實踐。據潘功勝介紹,2005年至2008年,中國建設銀行、中國信達資產管理公司和中國東方資產管理公司共發行過四單不良資產支持証券,發行規模100多億元。目前已經全部完成兌付,運行良好。下一步,將在總結前期試點經驗,以及在嚴格防控風險的基礎上,積極探索開展不良資產的証券化。

高度重視風險防范,防止過度証券化

潘功勝強調,我國信貸資產証券化目前總體規模不是很大,但隨著市場規模擴大,也需要高度重視風險防控。

一是要防止過度証券化。國務院常務會議明確擴大試點,不搞再証券化,因為資產証券化從理論上來說是可以進行多層証券化,証券化的層級越多,基礎資產和投資人之間的距離就越遙遠,証券化產品也會變得復雜,不僅客觀上會使風險難以識別,主觀上也會產生過度轉移風險的道德風險。

因此,我國在發展信貸資產証券化的過程中,需要強調一個基本原則,就是要保証資產証券化產品的簡單、透明。

二是要堅持市場創新和監管相協調的發展理念。加強市場創新與監管相協調,以及監管部門之間的協調。

三是要完善制度建設。比如,要建立動態、標准、透明的信息披露機制,以及對於信息披露的評價機制﹔加強對發行人、評級機構等中介機構的規范管理,督促中介機構切實履行責任﹔進一步完善風險自留制度,發行人發起的資產証券化產品自己要自留一部分,防止在資產証券化過程中出現發行人的道德風險。

連平認為,當前信貸資產証券化方面更重要的是“做”,也就是進一步擴大信貸資產証券化的發展規模,隨著流程、制度和標准等方面的逐步規范,加快推進業務發展速度,加大力度支持信貸資產証券化的發展。

值得關注的是,繼4月3日央行發布《中國人民銀行公告〔2015〕第7號》,標志著信貸資產証券化業務實行注冊發行管理,市場常態化發展取得新進展后,5月15日,《個人汽車貸款資產支持証券信息披露指引》《個人住房抵押貸款資產支持証券信息披露指引》及配套表格體系隨之正式推出。

潘功勝表示,將堅持市場化改革方向,按照真實出售、破產隔離,統一標准、信息共享,加強監管、防范風險,以及不搞“再証券化”等原則,完善市場運行機制,充分發揮信息披露、信用評級等市場化約束作用,提高產品標准化、規范化水平,不斷擴大試點規模,加強投資者培育,做好風險防范,推動信貸資產証券化市場健康持續發展。

分享到人人

分享到人人 分享到QQ空間

分享到QQ空間

恭喜你,發表成功!

恭喜你,發表成功!

!

!