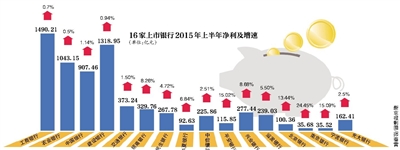

告別黃金時代,16家上市銀行今年上半年交出了近年來最差答卷。淨利潤增速集體放緩,部分銀行接近零增長,而不良貸款還在持續大規模暴露。

雖然16家上市銀行上半年共計實現淨利潤7021億元,但高速發展時代已經過去。有12家銀行淨利潤增速個位數增長,其中,五大行淨利潤增速更是徘徊在1%上下。除北京銀行外,多數銀行不良貸款率都出現了不同程度的上升。

“銀行業的利潤增速這兩年都在趨緩,並且趨勢越來越明顯,其主要原因是‘三期疊加’,經濟在轉型,很多實體企業也出現了一些問題,銀行業利潤增速趨緩是銀行業為經濟下行付出的成本。”工行董事長姜建清如此表示。

向好的一面是,一些銀行這幾年的轉型改革也已初見成效,銀行“靠息差吃飯”的狀態正逐漸改變,多家銀行非息收入佔比大幅提升。以零售業務見長的招商銀行非息收入比重達到36.67%﹔平安銀行非利息淨收入增長最猛,佔比創新高達33.19%。

在創造了過去10年超高速增長的神話之后,中國的銀行業正進入第二次改革的深水區。 新京報記者 蘇曼麗

■ 個案

增速不足1% 農行非息收入佔比下滑

股份制銀行跑不過城商行,國有大行跑不過股份制銀行。今年上半年,五大國有銀行淨利潤增速僅有1%左右,其中農業銀行的淨利潤增速僅為0.5%,低於機構普遍預期,也是上市銀行中增速最低的。

股份制銀行受益於轉型,逐步擺脫吃利差盈利模式,但國有大行轉型略慢。上半年農行利息淨收入2194.93億元,佔比達80.06%﹔而非息收入同比不升反降,回落4.45%,佔比下降1.6個百分點。

高盛高華研究報告指出,農行銀行卡、網上銀行和代理業務手續費收入維持著強勁的10%以上的同比增速,而信貸承諾等信貸相關手續費和顧問費下降,原因在於2014 年上半年比較基數較高且公司參與A股結構化產品不多。

中信建投分析認為,這是受到收費新規影響。去年8月開始,《商業銀行服務價格管理辦法》正式實施,銀行多項收費不同程度地調整和減免。

非利息收入佔比下降的情況在其他國有銀行中也同樣存在,比如建設銀行非息收入佔比20.46%,同比下降0.5個百分點。中央財經大學中國銀行業研究中心主任郭田勇認為,國有銀行的創新和轉型力度遠遠小於股份制銀行,它們更依賴於傳統的信貸業務。

不過,農行憑借著在農村市場的網點和客戶優勢,可以獲得相對低廉的資金,這使得其上半年淨息差環比有所回落,在五大行中處於領先地位。 新京報記者 蘇曼麗

人才流失 民生銀行不良貸款額驟升

一向狂飆突進並長期位列增幅最快前三的民生銀行,今年上半年淨利潤增幅首次降至5%以下,淨增長4.72%。

8月29日民生銀行發布的2015年半年報顯示,2015年上半年民生銀行淨利潤267.78億元,不良貸款余額264.23億元,同比大增25.03%。不良率1.36%,比上年末上升0.19個百分點。

民生銀行管理團隊稱,2015年上半年由於經濟下行壓力仍然較大,不良貸款壓力增大,導致盈利能力增長呈現下降趨勢。未來民生銀行將持續優化風險政策管理體系,加強信貸風險全過程控制,加大不良資產清收處置力度。

昨日一位民生銀行內部人士對新京報記者表示,除了眾多銀行都面臨的問題之外,民生銀行還面臨人才流失、股權突變、后期增長動力不足的情況。自2014年8月民生銀行原董事長董文標辭職之后,民生銀行元氣大傷,面臨前所未有的人才流失狀況。

該人士稱,由於董文標是民生銀行創始元老之一,在民生銀行深耕19年,在民生銀行是“靈魂人物”,追隨他的中高層眾多。在他辭職之后,不少中高層追隨他去了中民投,也有不少分行行長被其他股份銀行挖角。上述情況,記者從不同渠道得到了証實。

此外,民生銀行自去年底以來,還遭遇了最大的股權變動。安邦連續多次增持民生銀行,一躍成為民生銀行第一大股東。

此前有不少投資者擔心安邦成為民生銀行第一大股東后,會制約民生銀行的商業化發展。但民生銀行董事長洪崎6月份表示,安邦目前仍是財務投資者,在民生銀行經營上肯定會更上心,彌補了民生銀行沒有真正大股東的劣勢。 新京報記者 金彧

■ 對話

“今年可能首現淨利負增長”

當前銀行業利潤增速放緩,下半年中國銀行業會面臨什麼問題?9月1日,新京報記者就此採訪了興業銀行首席經濟學家魯政委。

新京報:今年銀行業淨利潤增速普遍下降,這是什麼原因造成的?

魯政委:第一,實體經濟增速的下滑﹔第二,銀行縮窄利差﹔第三,經濟放緩帶來的不良上升。

新京報:你認為下半年形勢如何?

魯政委:目前來看,當下的中國經濟形勢很不樂觀。8月份PMI多年后首次跌破50﹔從銀行投放節奏來看,上半年的信貸投放往往佔全年信貸投放大頭,因此,下半年形勢可能更加嚴峻。

新京報:有媒體報道稱部分國有大行高管認為今年底銀行業會出現零增長甚至負增長。

魯政委:今年有可能首次出現淨利潤增速零增長甚至負增長。 新京報記者 金彧

分享到人人

分享到人人 分享到QQ空間

分享到QQ空間

恭喜你,發表成功!

恭喜你,發表成功!

!

!