图1:常数出生率下中国未来人口结构。

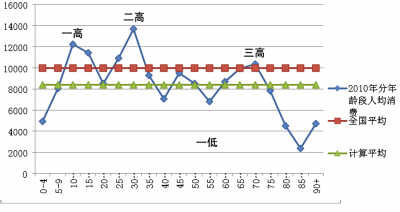

图2:中国分年龄段人均消费水平。

储备养老资产 完善养老保障

杨燕绥 胡乃军

与欧美发达国家“先富后老”不同,我国是典型的“未富先老”和“未备先老”型国家,庞大的老龄人口是影响未来中国经济社会发展的因素之一。2012年,我国人力资源和社会保障部提出研究延迟退休年龄的问题,引发各方热议。

如何应对“银发浪潮”?如何规划未来的老年生活?清华大学养老金工作室对这一课题开展了较为系统的调查研究;而1929年始创于上海、现今中国保险市场上经营时间最长和品牌历史最悠久的中资寿险公司——太平人寿,在以商业养老保险弥补社会养老缺陷方面,也做出了有益实践。在此对他们的分析和探索做一些介绍,供相关各方参考。

——编 者

正视“养老危机”

到2035年,将出现不足两个纳税人供养一个养老金领取者的局面

中国正快速进入深度老龄社会。

国际社会以65岁及以上人口占总人口比重来界定老龄社会的进程:进入老龄社会的标准为7%,深度老龄社会的标准为14%,超级老龄社会的标准为20%。据此标准,中国在2000年前后就已经进入了老龄社会,2025年将进入深度老龄社会,2035年之前将进入超级老龄社会,老龄化进程迅速超过美国,逐渐超过英国、法国、加拿大等国家,并接近德国、日本。中国的“养老危机”正逐步显现:

——危机一:老年赡养负担大。如图1所示:2012年我国劳动人口(15—64岁)已开始下降,老龄人口(65岁以上)加速上升,人口红利期即将结束。减去在校生、失业人口、未达纳税起征额的低收入人口和64岁前退休的人口,到2035年,将出现不足两个纳税人供养一个养老金领取者的局面。

数据显示,目前我国企业职工养老保险的内部赡养比为3∶1,而江苏、浙江等较发达省份,实际赡养比不到2∶1,这意味着中国已经部分地进入“超级老龄社会”。

——危机二:出生人口减少。1980年—2009年间,中国少生育4亿多人口,总和生育率从20‰下降到12‰左右。如现行计划生育政策不调整,未来在老龄人口峰值期,劳动人口将陷入“背两个孩子、养一个老人和扶一个贫困者”的境地,且“用工荒”愈演愈烈,高昂的老年护理和医疗费用将成为老年人背负的两座大山。

——危机三:低收入人群比重过大。国家统计局首次《中国城市居民家庭财产调查总报告》显示:截至2011年6月底,中国城镇居民家庭财产户均总值已达22.83万元;户均储蓄存款为5.12万元,占人民币金融资产中69.4%;基尼系数约为0.48——在贫困人群比重大、居民家庭资产配置缺乏增值渠道、养老资产不足等条件下进入深度老龄社会,等待供养的不仅有老人,还有很多穷人。

——危机四:失业人口占比大。到2030年,中国还将有9亿劳动人口,如果届时真实失业率为5%,则实际就业人口即减少4500万,随之老年赡养能力下降。

——危机五:退休年龄偏低。西方国家的退休年龄普遍在65岁—67岁,中国法定退休年龄为45岁(艰苦岗位)、50岁—55岁(女性)、60岁(男性),实际退休的平均年龄为55岁,法定退休年龄过早,再加上提前退休问题,使老年赡养比降至不足2∶1,应该考虑“小步走”实施延迟退休政策。

国内外经验表明,老龄社会发展战略必须让老年人拥有资产和购买力,让青年人拥有人力资本和生产力。只要老年人埋单,企业就有订单,青年人就有就业岗位。这需要在改革中向老年人口要红利。

如图2数据显示,由于我国教育成本和结婚购房消费高,老年人口的消费水平趋低,与老年社会发展对“老龄人口红利”的要求相距甚远。

顺利实现劳动力人口红利与老年人口红利的对接,一方面,要转变发展方式、提高居民收入、完善养老金结构、培育养老资产,在“十二五”期间改变“未富先老”的局面,在“十三五”期间进入“即老即富”的全面小康社会。与此同时,要适当调整计划生育政策,确保在2030年我国进入“超级老龄社会”时,人口结构开始趋于合理。

消除“养老幻觉”

传统养老观念与老龄社会现实存在巨大落差

很多人在谈论“养老”时都会脱口而出:我有钱、我有社保、我有孩子、我有房子、我去养老院……然而事实上,传统养老观念与老龄社会现实之间存在巨大的“落差”,具体表现如下:

——货币养老“幻觉”:现阶段基础养老金覆盖不足和水平偏低,令居民对未来缺乏安全感,这导致居民储蓄长时间内居高不下,成为人们对冲未来风险的主要手段。然而,货币养老金只能满足老年人的日常开支,不能完全覆盖通货膨胀风险并解决高成本的老年医疗和护理等问题。

——政府养老“幻觉”:截至2011年底,我国全部有计划有组织的养老金储备只有35689亿元,仅占当年GDP的7.5%,人均只有2600余元。政府提供“全覆盖、保基本”的基础养老金,只能解决老年人的吃饭问题。此外,在人口老龄化加速的情况下,政府同样要面临巨大的经济压力和信用风险。

——养儿防老“幻觉”:随着我国第一代独生子女进入婚育年龄,即呈现出“4—2—1”的家庭模式,每对夫妻在负担自身生活、购房、医疗、养老和子女教育的同时,还要赡养和扶助4个老人,这无疑是个沉重的负担。国家统计局2012 年数据显示,同意“养儿防老”的人已不足4%。

——居家养老“幻觉”:对北京、上海等地调查结果显示,有90%老年人愿意居家养老,这是人之常情。但是,在失去老伴、子女忙碌、自理能力逐渐丧失,且买不起护工服务等问题出现后,家庭养老功能逐步弱化,甚至发生老年人在家中死去无人知晓的情况。

——机构养老“幻觉”:目前我国每100名老人仅有1.8张床,且大多数养老机构仅能照料老人基本的起居饮食,无法顾及老年人的心理和精神需求,导致痴呆老人早期化。目前中国已有1000多万名重症和3000多万名中度痴呆老人,超过总人口2%,大大增加老年供养成本。中国亟待全面规划社会养老服务体系,改善老年人娱乐、慰藉和社交的环境。

——以房养老“幻觉”:“以房养老”是指通过出售、置换和抵押老年人的房产换取广义养老金,用于购买老年服务和进住老年公寓等。如果将以房养老视为商业性金融产品,则商业机构势必会因担忧长寿风险而延长寿命预期,其结果就是尽量压低房产抵押金直至居民难以接受的水平。

推行“以房养老”的前提之一,是老人的房子有人买,且价值等同老年护理的人工成本。中国近期生育率持续超低,就意味着2025年后结婚买房的年轻人将大幅减少,与此同时,新中国第一次婴儿潮人口开始衰亡,老年人的房子大量推向市场需要整体规划,用于解决廉租房和居民首住房的房源。

总之,单纯依赖上述任何“条件”谈养老问题,均会产生不切实际的“幻觉”。管理养老风险,需要全社会的努力,包括培育养老资产、打造养老金融、构建社会化老年服务体系。

培育“养老资产”

购买商业保险是重要的养老补充保障手段

面对“老龄社会”渐行渐近,仅仅提高基础养老金水平不足以解决中国社会的养老隐忧,必须全方位储备“养老资产”。养老资产包括能提供日常开支的养老金以及医疗保障、居住和护理费用等四项基本内容。越来越多的人认识到,老年医疗和老年护理的负担日益沉重,仅凭养老金难以招架。

据审计署2012年公布的数据:2005年至2011年,我国企业职工养老金年均增长13.4%,由2005年的每人每月713.25元提高到2011年的每人每月1516.68元。但我国养老金替代率逐年下降,2011年企业养老金替代率仅为42.9%,而国际劳工组织最低标准为50%。通常,养老金替代率大于70%可维持退休前的生活水平,60%可维持基本生活水平,如果低于50%则生活水平较退休前会有大幅下降。对于一个普通职工来说,退休当年月工资3000元,如果养老金1800元—2100元,可维持基本生活水平;如果少于1500元,生活水平则难以维持。

劳动人口红利的消失将导致老年服务成本越来越高,不能全部依靠国家负担。社会统筹和个人账户犹如两条道上的车,功能各异:一辆是“公交车”,作用在于克服贫困,支付基础养老金、分担基本和大病的医疗成本、保障一套住房;另一辆为“私家车”,用于改善生活,包括个人养老储蓄、单位养老年金、商家消费积分兑现的养老金等,还有补充医疗保险和改善住房等。

养老资产不是狭义的个人储蓄存款,而是在法律政策支持下,通过微利综合金融服务,实现个人和家庭养老“财富”的安全保管和保值增值。银行、保险、信托和基金在养老资产的保值增值过程中各具功能。其中,商业保险是重要的补充保障和理财工具。

发展商业养老保险有利于完善养老保障体系。国际经验证明,社会基本养老保险、企业补充养老保险和商业养老保险是养老金的三个来源。

目前我国正在构建这种“三支柱”的养老金体系。我国已经步入老龄化社会,如果没有合理规划化解养老风险,人们则因担忧未来的生活保障而降低当前消费。商业养老保险是一种市场化、社会化的养老风险管理机制,能够有效地解决家庭养老风险,减少人们的不安全感,有利于刺激家庭消费,促进经济发展。

商业养老保险的保障功能正在伴随社会转型而转变,从传统的被动型风险储蓄加理赔的经营模式,转向微利综合经营、为客户提供理财服务和管理养老风险的经营模式。

以太平金悦人生步步高理财计划为例,该计划是按照人一生的财务生命周期进行设计的。从教育补贴、结婚置业到养老储备金,可按人生的阶段性需求分段领取。在国家支付基本养老金的条件下,66—88岁领取的金额可作为养老资金的有效补充。如30岁男性,每年投入38640元参加该理财计划,连续交纳10年,那么在投保后每两年即可保证领取5000元,40周岁后每两年保证领取1万元,50周岁后每两年保证领取1.5万元,60周岁后每两年保证领取2万元,66周岁开始年年保证领取3万元,一直领到88周岁。

此外,在商业养老保险合同有效期内,客户还享有身故保障和意外高残保费豁免等权益。除固定领取,保险公司每年还会把可分配盈余按合同约定分配给客户。可见,商业养老保险同时具备规划、理财、保值和保障的四大功能。加之保单贷款功能,还能解决资金紧张时的燃眉之急。

总之,人口老龄化是不可逆转的社会现象,养老资产和养老金融须由政府、企业、市场、个人、家庭共同打造。只要我们早做规划,多方筹谋,一定能顺利迎接“银发浪潮”的洗礼,确保经济社会平稳健康发展,也让我们每个人有尊严地安享晚年。

(作者单位:清华大学养老金工作室)

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间