从5月2日至5月22日,国家外汇管理局连发6份通知,从银行、企业等层面,规范外汇资金流入,强化外汇资金监测,严防跨境资金流动风险。

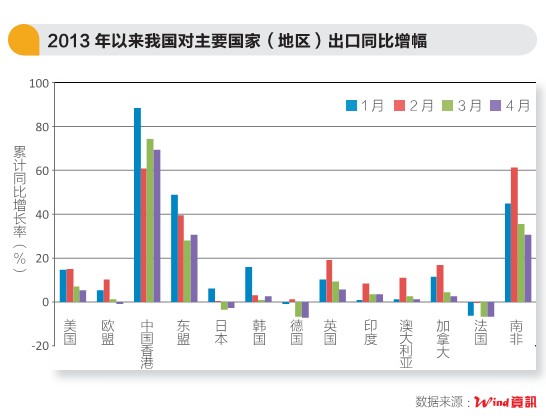

这些通知被一些分析人士解读为,国家为控制近期热钱流入打响了第一枪。而这一轮热钱来袭的警报,最初反映在1—4月的外贸数据上:在对美国、日本、欧盟等出口分别下降的同时,对香港地区贸易的激增表现异常。

事实上,从2010年开始,海关总署公布的内地对香港出口数据开始显著超过香港政府统计的从内地进口数据,且这一差距在2012年12月到今年一季度被显著放大。例如,今年3月,内地对香港出口403.7亿美元,当月同比增长92.9%,是自1995年3月以来的最高同比增速。同期,香港公布的从内地进口额仅为205.4亿美元,同比增速仅为13.79%。

“2010年7月以后,中国在香港扩大了跨境贸易人民币结算试点范围。这是一个相对宽松的口径,内地企业和香港企业产生贸易,中国境外的人民币可以通过这个途径回流内地。我们通过重点观察这个途径,如果当期的贸易值和经济形势有很大背离的话,我们就会怀疑这其中有套利活动。”民族证券国际宏观研究员马书博告诉《中国经济周刊》。

国务院发展研究中心金融研究所综合研究室主任陈道富则表示,今年前4个月的外贸数据比较异常,其中可以看到很多隐藏在贸易下一些投机性资金在流入,“银行端口跟企业端口成为热钱流入非常重要的通道,有必要进行规范或限制。我觉得这是当前需要引起密切关注的一个焦点。”

5月9日和5月14日,央行密集发行了今年第一期、第二期央行票据,发行量合计370亿元。在此之前,央行票据发行已经暂停了17个月。重启央票,被解读为旨在对冲热钱流入的影响。

华丽的贸易数据下,真的暗藏热钱汹涌?这一轮热钱来袭,我们应当怎样应对?

外贸数据中有多少水分?

王军:外贸高速增长在今年3、4月份表现突出,特别是在外贸大省广东。这和最近两三个月主要国家继续执行货币宽松政策,人民币被动快速升值有关。虽然外贸数据部分有实体经济作为支撑,但是,前者应当是外贸数据剧烈波动的主因。

从我们实际调研,地方政府、企业接单的情况看,也不足以支撑外贸数据这么剧烈的变化。加入WTO以后,反复出现过随着人民币阶段性升值,热钱借助外贸渠道套汇的现象。

黎友焕:外贸“虚高”的原因很多,包括通过虚假贸易来转移资金、通过结汇买卖博取汇差、作假GDP等。其中,贸易渠道历来就是热钱跨境流动的重要渠道。我们对外贸企业的调研也证实外贸数据里有水分。但水分有多少,我们无法给出统计数据,有待官方口径。

马书博:我们怀疑1—4月份出口贸易有人民币套利、套汇活动,是基于以下原因:首先,外部环境的微弱复苏不足以带动中国出口的高速增长。

其次,作为出口风向标的广交会,今年累计出口成交355.4亿美元,同比下降1.4%。

再者,在三类出口企业中,外资和国有企业的进出口活动都没有大幅改善,私营企业却有51.7%的高速增长。私营企业在洽谈订单和出货时对汇率变动特别敏感,他们极有可能通过外贸进行套汇,相应的外贸数据“含水量”可能比较大。

套汇行为的规模有多大?民族证券研究所研究后估计,因进出口企业进行人民币套利活动所引起的虚假贸易额,可能占4月份出口总额的三成,4月份真实出口增速可能仅9.96%。

热钱流入了哪些领域?

王军:从历史上来讲,热钱流入是为了博取三种差价,而在当下的中国大陆,这三种套利空间都存在。第一是汇差,日元、美元在贬值,欧元也比较疲弱,中国经济平稳健康,人民币今年以来升值速度非常快。第二是利差,国外目前基本都维持在零利率水平,我们国家利率相对比较高。第三是资产价格差,主要是房地产,中国的房地产价格还是居高不下。

从短期热钱跨境流动来讲,博取汇差是最容易的,快速进出的都是一些货值比较高的商品。人民币升值越快,汇差越可观,而且属于无风险收益。房地产、存款,都还有一个相对较长的变现周期。

陈道富:热钱可能会进入资产管理、银行理财领域。另外,中国政府推动的城镇化战略也吸引了许多热钱。

从去年底的463号文件(财政部、发改委、人民银行、银监会关于制止地方政府违法违规融资行为的通知)开始,多部委对地方融资平台进行了规范,地方基础设施建设的融资渠道会发生一些变化。这些项目需要去寻找资金,我们看到有一部分热钱已经进入了这些领域。

黎友焕:今年前4个月,热钱流入中国主要还是继续进入了一线城市的房地产。这极不利于我国房地产调控政策奏效,也导致我国房地产泡沫发展更加非理性,为以后的经济发展埋下了不稳定因素。

|

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间