熊市反弹还是牛市起步?

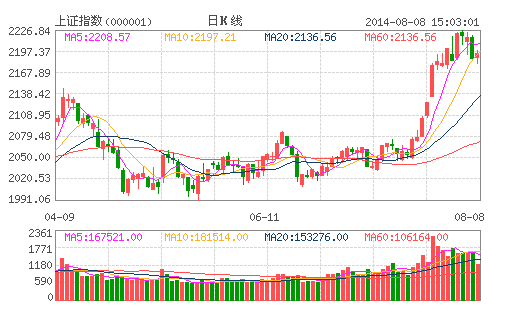

7月下旬以来,随着周期股和蓝筹股的复苏,上证指数放量站上2200点上方,对于后市走向的判断,越来越多的投资者开始乐观起来。如国泰君安重拾400点大反弹、大空头安信证券转多等吸引着诸多投资者的眼球,而市场上“牛市来了”、“超级牛市将现”等充满了革命乐观主义的论断也逐渐在媒体上多了起来,知名私募人士赵丹阳近期甚至表示:未来将会是中国有史以来最大的牛市,现在才刚刚开始。

其实,大家口中所讨论的“牛市”指的应是上证指数的牛市,毕竟创业板自7月4日以来一直在持续调整中,但沪市能否出现所谓的超级牛市,现在下结论还为时过早,这需要投资者仔细去分析。

记者以本轮反弹情况与2009年8月(沪市见顶3478点一路下跌)以来沪市稍有力度的6次反弹做对比,发现前6次反弹幅度都在16%~37%之间,而本次反弹仅仅只有10%左右,离前6次反弹最低的16%还有一段距离。若按国泰君安400点反弹幅度测算,沪市将达到2400~2450点,20%的反弹幅度与之前6次相比也很普通,而即使按之前最大反弹幅度37%来测算,沪指达到2740点,这也仅仅是2010年中的一段反弹而已,并没有改变底部反复盘整的格局。

如果我们从3478点开始画两条下降压力线,以A1来看,沪市不过刚刚突破下降趋势线压制,但突破的有效性仍需时间检验;而如果以A2来看,沪市仍处在熊市中的一波反弹而已,连下降趋势线都没有突破,而即使要突破,这个突破点的位置目前大约在2350点左右。

不要在不同语境下对牛弹琴

其实,任何一个投资者都有自己定义的牛市,但对于牛市的定义大家只有建立在同一语境下去讨论才有意义,如果大家所说的牛市幅度、时间、赚钱程度都不一样,那么这种讨论也就是对牛弹琴。

所谓“牛市”是指多头市场,市场行情普遍看涨,延续时间较长的大升市。但显然这对于“牛市”上涨的幅度和时间并没有统一和明确的结论。如果我们参照沪市A股历史大致可以认为一般的牛市或者说小牛市需要10~23个月持续时间,幅度至少有1倍,大牛市持续时间2年以上,幅度应是至少3~5倍。

目前来看,如果沪市出现1~2年的翻倍行情,则行情点位将达到4000点,而这只不过是定义上的小牛市,只有沪市能够突破6000点时才有资格被称为大牛市,否则以前所有较强的表现都只能算是反弹、超级反弹、中级行情、小牛市而已。以目前股市运行条件简单分析,没有“5·19”行情时全球性网络泡沫、没有998点时股改、没有1664点时4万亿基础,当前的沪市虽然存在估值低、短期定向宽松、经济状况稍有改善(仍待确认)、流动性略好转或者沪港通将开通的潜在利好,短期内即便继续反弹也难有所谓的大牛市行情。而赵丹阳所说的“中国有史以来最大的牛市”,一定要出现有史以来最大的动力,也就是可以与股改、4万亿相比的条件才有可能出现所谓的“最大的牛市”,也即赵丹阳提出的是私人部门投资的上升、改革的推进。

疯牛不再,沪市长期慢牛可期

虽然沪市没有了超级大牛市、短期疯牛的预期,但仍可以有长期慢牛的行情。《红周刊》在6月份所写文章《七年熊市后,A股迎来十年牛市》中,通过对6124点和3478点以来沪市在熊市表象下的市场分化,和对明曜投资董事长曾昭雄的采访文章《A股将复制1980~1999年的美股长期牛市》的探讨,得出了长期慢牛的结论。

在采访中,曾昭雄判断:“A股市场将进入10年慢牛,未来3个月A股将迎来又一次战略性的熊牛转折,上证指数在2000点附近反复争夺,这可能是最后筑底的过程,之后A股将会像80年代初的美国市场一样长期走牛”。

“未来的牛市一定不同于2005年和2009年那两轮牛市。过去牛市的驱动力,第一是经济周期的力量,第二是流动性冲击,而未来牛市的驱动力则是改革。所以,在中国经济减速的背景下,已不具备周期性暴涨或者纯粹由流动性拉动的牛市,中国股市已经足够大了,未来的牛市更多地体现为经济结构调整下的牛市,与美国道指走势相似,A股稳步每年上涨10%~20%的长期慢牛正在展开。”

《红周刊》也认为:沪市目前尚不具有这样或那样的爆发性利好支持,政策微刺激是长期的、渐近式利好,需要逐步兑现,预计沪市未来必将会进入长达10年的螺旋式盘升牛市格局中,当然,10年A股慢牛行情在几大板块内部也会呈现出继续严重分化的局面。

牛市一期区间在1900~2500点间

近期,赵丹阳和安信证券首席经济学家高善文不约而同地,都选择了用“火箭发射”作为对真正牛市的比喻。

高善文提出市场要进入真正有量级的牛市,需要像火箭发射一样经过三次接力式助推,目前应该处在第一级助推过程中;而赵丹阳认为A股市场从估值看目前处在非常低的位置,如果要出现一个牛市也需要三级推力。现在我们可能已经看到了第一级推力的出现,第二级推力就要看房地产销量的好转,如果没有出现火箭就发射失败;但第二级推力就算出现也不能确立一个大牛市的到来,仍然需要第三级推力的点燃,就是私人部门投资的上升、改革的推进。

从两人的三级火箭论观点来看,真正有量级的牛市是需要有条件的,是需要天时、地利、人和的推动才行,需要有改革的重大突破。

另外,还有一点值得关注,如前述《红周刊》文章所言,其实七年熊市间,A股市场已经产生了极大的分化,沪市一直是熊市,但如创业板已经在2012年12月和2014年2月期间,演绎了持续14个月、幅度达169%的牛市,这比沪市“5·19”行情和1664点行情都要大。

总之,通过上文分析,我们认为简单地说当前A股出现大牛市并不准确,因为创业板的牛市已经提前上路。沪市要想持续走强并出现真正的牛市,则必须要依赖新的改革因素给予银行等蓝筹股和传统的周期股赋予的新的生命才行。短期内,银行股还要继续左右沪市权重走向,但以现在每年200~300家IPO公司的速度,10年后的沪深两市风格将逐步接近,反而有可能形成美国股市中标普500与纳斯达克基本同步表现的局面。而只有到那时,牛市或许才是真正的牛市,而不只是沪市或者创业板独立存在的牛市!

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间

恭喜你,发表成功!

恭喜你,发表成功!

!

!