上周,成立5年多的創業板再次站在了輿論的風口浪尖,而且更加富有爭議性。“恨”它的人,認為它的泡沫將會把A股推進萬劫不復的深淵,“愛”它的人則認為,創業板的泡沫遠未到破裂的時候,裡面必將誕生出市值達萬億級的公司。

昨日,創業板更是逆勢大漲4.23%,並創出歷史新高。創業板究竟有無泡沫,與納斯達克互聯網泡沫究竟有無可比性?究竟會以何種形式破裂?在分析人士看來,這還是一個謎團。

創業板泡沫超美國“科網泡沫”

上世紀90年代,美國經濟處在“黃金十年”,時任總統克林頓先后提出“信息高速公路”戰略和“因特網-II”以及“下一代互聯網”計劃,在技術進步和政策的推動下,信息技術產業成為熱門行業。

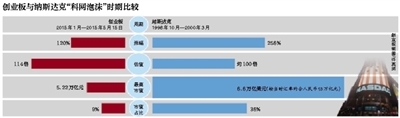

正是在這樣的環境下,催生了美國“科技互聯網泡沫”,券商機構普遍認為,“科網泡沫”共有兩個時期,一個是醞釀期,從1991-1998年,納斯達克在此八年時間內上漲了280%。第二個是泡沫期,從1998年10月到2000年3月,納斯達克指數在僅一年半時間內從1419點上漲到了5048點,漲幅高達256%,而同期標普500僅上漲45%。

截止到今年5月15日,創業板共有456家上市公司,總市值為5.22萬億元,平均估值是114倍,創業板總市值佔A股市值的9%。而在納斯達克泡沫頂峰時期,納斯達克佔美國股票市場總市值達到36%,估值最高也就在100倍左右。

與此同時,A股創業板的業績增長卻無法和納斯達克指數同日而語。公開數據顯示,2014年創業板446家上市公司利潤總和同比增長16.67%。2015年一季度創業板公司的利潤同比增速下降至10%。這遠遠低於當年納斯達克泡沫時的水平,甚至還遠低於納斯達克上市企業現在的利潤增速。

國泰基金國際業務部吳向軍認為,無論從基本面來解釋,還是和納斯達克的歷史比較,A股創業板現在的估值都過高。

“貨幣寬鬆”和“互聯網滲透率”是保險繩?

事實上,在2000年3月美國“科網泡沫”破滅之前,已經不斷有負面的信號出現。諸如1999年至2000年間,美聯儲的多次加息,科技企業盈利下滑,大盤股震蕩下行,微軟陷入反壟斷危機等。

不過,假如見到負面信號就賣出股票的話,將會錯失豐厚的利潤,當年美國在連續三次加息和科網企業盈利下滑之后,納斯達克指數卻在不到五個月時間裡從2700點漲到了5000點,漲幅近一倍。正如前美聯儲主席格林斯潘所稱,“隻有在泡沫破滅之后才發現是泡沫。”

廣發証券認為,“泡沫”的可怕之處在於,再負面的信號也無法阻止其上漲的步伐,從而導致投資者的常規投資信念被摧毀,並對所有負面信息產生“免疫力”,以至於最終泡沫破裂的時候,根本沒有防御能力。

目前大部分看多創業板的人的重要理由是,目前和“科網泡沫”所處的貨幣政策環境不同。美國互聯網泡沫的破滅是因為美國國債收益率抬升,通脹開始回升,最終導致美聯儲加息,而我國現在仍在降息通道的貨幣寬鬆周期之中。

也有分析師認為,此次創業板所處的互聯網周期和上次有巨大的不同。

中金分析師王漢鋒認為,1995年,作為信息科技發展最領先的美國,互聯網滲透率僅為9%左右,而截至2014年,中國互聯網用戶滲透率已經達到47.9%,互聯網對人類生活的改變已經進入了實質性的階段。此外,此次互聯網是基於移動智能設備,解決了隨時隨地的問題。2014年,中國手機網民已經達到5.6億,並仍在快速發展之中。王漢鋒認為,未來全球最大的互聯網公司可能誕生於中國。

全球創業板罕見超額收益

信達証券曾觀察了全球的三個創業板市場,包括日本、韓國、香港。結果發現,從2012年12月以來,中國香港和韓國創業板市場嚴重跑輸主板指數,而日本的JASDAQ指數則在32年中僅取得了200%的超額收益。

新京報記者統計發現,今年以來,A股創業板指數累計漲幅約為120%,遠遠跑贏同期滬指60%的漲幅,取得超過60%的超額收益。券商普遍認為,創業板出現泡沫的苗頭正是從年初開始,此后大幅跑贏大盤,取得超額收益,且瘋狂的勢頭迄今尚未停止。

不過,信達証券發現,自2012年A股開始反彈以來,創業板超額收益的來源,主要是估值的抬升,創業板以ROE(淨資產回報率)衡量的盈利能力,反比主板更差。而納斯達克的上漲主要依靠盈利能力的抬升,而非估值。

經歷過2008年金融危機的慘烈的暴跌,雖然道瓊斯指數近乎腰斬,但是也很快於四年后創歷史新高。而納斯達克即便最近兩年迎頭追趕,但是至今仍未超越2000年——這是“科網泡沫”時期所創立的歷史高點。

■ 對話

信達証券宏觀策略分析師谷永濤:

泡沫破裂時幸免的人恐怕不多

對於創業板目前的高估值,信達証券宏觀策略分析師谷永濤在接受新京報記者採訪時表示,目前創業板泡沫比較明顯,但在本輪牛市行情下,短期內創業板牛市不會迅速破滅。

新京報:你認為創業板和納斯達克的泡沫是否具有可比性?

谷永濤:兩個市場的結構、市值有很大的差別,但是仍具有對比的價值和意義。

兩個泡沫有一個共同之處,都是通過並購和外延式的擴張來推高估值。美國最大的並購案美國在線收購時代華納就出現在這個時期。目前創業板也一樣,根據我們的統計,創業板去年上漲的個股中,有並購重組的佔到近四成。創業板借助資本泡沫完成了外延式的擴張,這種擴張又推動了泡沫的膨脹。

新京報:你認為創業板是否存在泡沫,何時會破裂?

谷永濤:創業板的泡沫還是比較明顯的。但是從目前政策面、資金面的推動情況來看,整個A股牛市還會繼續下去,因此創業板的估值甚至還有小幅的上升。但長期來看,這麼大的泡沫很難持續下去。

新京報:在納斯達克泡沫破裂之前,市場有很多負面信息,但是市場卻未予理睬。如果這次創業板泡沫破裂是否會有人幸免?

谷永濤:(笑)幸免的人恐怕不多。法國有位心理學家說過,對於群體來講,隻有情緒,沒有智商。創業板今年以來漲了一倍,大家都知道有泡沫,都不想拿基本面的錢,而隻想拿估值的錢。所以創業板是由大家的情緒和資金推升起來的。

資本市場最原始的邏輯是,高估值需要用高盈利來消化,但是創業板是相反的。根據我們的研究,創業板估值和ROE(淨資產回報率)的相關系數為負0.67。

新京報:基金抱團是創業板迭創新高的一個原因,這和納斯達克的泡沫是否一樣?

谷永濤:兩者比較相似。在納斯達克泡沫的時候,美國整個基金行業對於科技股還是比較看好的。

對於公募基金而言,在泡沫期,能冷靜下來,是一件很難得的事情。而在泡沫破裂的時候,這些扎堆買科技股的基金的前期盈利基本上都吐回去了。因此想從創業板中把錢拿出來,也是比較困難的事情。

因此現在的市場,如果你太清醒,可能賺不到錢,如果你太傻,又很難把錢拿回來。

新京報:看好創業板的人還有個的理由,目前互聯網的滲透率已經遠遠超過上次,而且移動終端代替PC端,中國作為移動互聯網的最大市場一定會誕生出最大的互聯網公司,這種觀點,你認為是否有合理性?

谷永濤:我不太認同這個觀點。這波借助移動互聯網的浪潮,肯定會有一波公司能夠起來的,但當年的蘋果和微軟最高估值也就20多倍,遠遠低於目前創業板幾百倍的估值。作為企業,最終是要盈利的,能否將高估值通過盈利來消化掉,這才是最需要關注的。創業板一些公司高達100倍的pb(市淨率),即便盈利以50%的速度增長,消化這個pb需要多久呢?

我認為,市場在為這些高的股價和估值來找理由,而不是因為這些理由才產生股價上漲。對照行業成長性和行業的空間,我們覺得這些理由比較乏力,給人用結果來解釋原因的印象。

□新京報記者 白金坤 北京報道

分享到人人

分享到人人 分享到QQ空間

分享到QQ空間

恭喜你,發表成功!

恭喜你,發表成功!

!

!