尋找低成本資金模式

18億美元!可以拿下普拉達(Prada)。

如果2009年時,復星集團能拿出18億美元的收購資金,那麼意大利著名的奢侈品牌普拉達就是郭廣昌的了,然而資金不足給復星留下了海外收購史上的最大遺憾。

當時,凱雷集團總部在全球幫助復星尋找項目資源。普拉達是少有的獨立於三大奢侈品集團的家族品牌,這一特點對於想嫁接“中國動力”的復星來說頗具吸引力。由於缺少運營資金且4次在歐洲上市失敗,普拉達家族也很希望找到一位亞洲的新股東。“那個時段,復星的能力和資源沒那麼大,我們全球化經驗還不夠。評估后覺得風險太大。如果換做今天,18億美元,正是我們想要的規模。”梁信軍感嘆。

告別復星后,凱雷將普拉達介紹給了當時的香港交易所主席夏佳理。2011年普拉達在香港上市。據了解,復星集團是普拉達上市前,唯一談過股權合作的亞洲企業。

復星發展20年中,資金一直不是很寬裕。

前17年,它以GE、和記黃埔為榜樣,定位為一家多元化公司,當時復星所投資的醫藥、地產、鋼鐵、礦業等產業使用的完全是自己的錢。

2010年,復星入股地中海俱樂部時,還遵循原有投資模式使用自有資金,但當越來越多的投資標的出現時,復星的投資資金已無法滿足需求,復星轉向做資產管理。當年,復星與凱雷組建了一隻1億美元的投資基金。

2011年,復星保德信美元基金成立,資金規模達6億美元,其中保德信出資5億美元。保德信副董事長Mark Grier告訴本刊,該基金目的是投資那些不在中國的公司或者在中國發展不成功的公司,使它們能夠成功進入中國。其中保德信一次性投資5億美元,是這家資產管理公司成立130多年來最大規模的第三方資產管理委托。

短短兩年,復星資本管理余額截至2012年底已達人民幣166.6億元,其中投入自有資金人民幣30.9億元,來自資本管理業務的包括管理費、利潤分成、房產開發管理費等在內的收入已達人民幣3.47億元。

保德信成立於1875年,是美國最大人壽保險公司之一。保德信與復星的合作,對於復星轉型起到了關鍵作用。2009年初,在凱雷介紹下,復星曾與保德信高層會面。當時保德信向復星建議參與保險業,而復星對搞保險公司尚欠缺足夠興趣,“因為我們對這個行業沒想明白。”2009年9月份,雙方再次見面。這次保德信安排得很隆重,讓全球CIO、保險業務負責人等高管都與梁信軍見了面,詳細解釋保德信的保險理念是什麼,並建議復星應該認真考慮合作事宜。

這次梁動心了,馬上請郭廣昌飛過來跟對方接觸。兩人一致認為,之前復星對保險公司的很多理解不正確,保德信對保險的理念是正確的,所以雙方應該合作,這亦是復星真正理解巴菲特價值投資理念與保險浮存金相結合模式的開始。

在段求平(復星金融集團聯席總裁)2010年底剛加入復星時,復星已向保監會提交了跟保德信籌建壽險的申請,但還沒批下來。段求平坦承自己當時對復星和保德信成立合資保險公司的想法並不贊成。“中國合資的保險公司將近三十家,隻有三到五家算比較好的。其它的都不成功。”可當時,復星與保德信的關系已經“生米煮成熟飯”——復星保德信中國機會基金馬上成立(2011年初)。后來郭和梁對他說,我們隻能往前走,通過制度設計來規避你擔心的問題。一年后,段求平很好地解決了出現分歧的風險。

在跟保德信合作背后,復星也正在醞釀一個更大的轉型計劃。即從使用自有資金進行投資的產業投資集團,轉變成以資產管理為主的投資集團,再到以保險為核心的投資集團。

轉型通常意味有所舍棄。多年來,復星一直是業內公認的投資高手。從1994年至2011年18年間,復星所投資項目的IRR(內部收益率)均值達到了38%。如果復星投資所用的錢都是自己的,那麼意味著復星每年的資產增長都超過30%,但即便是以這種速度自我積累,也無法支撐它的國際化野心。

復星開始向資產管理模式轉型。“也就是用第三方資金來投項目,這一模式對復星來說,意味著要放棄自己本可獨享的投資機會。”梁信軍感嘆把賺錢的能力與別人分享,也要下很大決心的。

顯然,這次轉型是一個資金成本逐漸降低的過程。在2011年成立美元和人民幣基金發展資產管理后,原有直接投資部分就面臨取舍,復星的選擇是停掉了直接投資,將可投資的資金放到基金中。這讓復星既能抓住上百億投資機會,又不至於對自己形成太大現金流壓力,對債務的依賴降低。2012年,復星的負債率就下降了3個百分點。

數據顯示,去年復星集團有600多億元帶息負債,資金成本隻有5.8%,比一年期貸款還便宜﹔但另一方面,復星作為普通管理人管理的LP的錢相對成本較高。“沒辦法,最便宜的錢還是保險浮存金。”

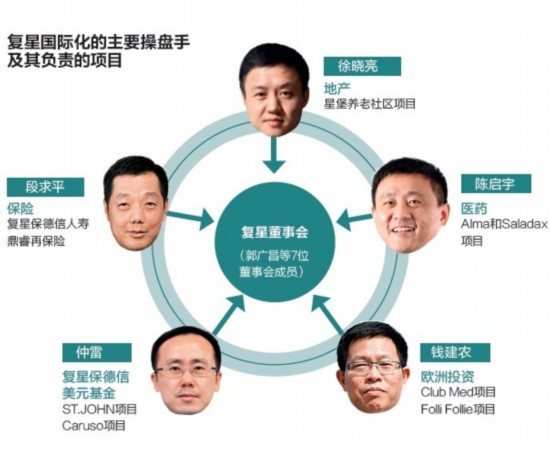

2012年,復星相繼成立了復星保德信人壽和鼎睿再保險,與之前投資的永安財險一起初步構成了復星財險、壽險和再保險三駕馬車的保險產業平台,截至去年底保險業務可投資資產為人民幣89億元和美元5.5億元。

為了實現保險資金投資,復星拿齊了三張保險牌照:財產險、壽險、再保險。與外界理解的巴菲特模式,即將浮存金化為己用不同,復星決定間接利用這部分投資資金。“指望保險浮存金逐步把LP的錢都替換掉,這個事兒要七八年以后,但現在我們發起一個基金,復星自己出20%,原來80%是LP的,現在這部分中可分出10%或者20%給保險資金。”梁信軍說。同時復星將集團的投資能力嫁接給旗下的保險公司,資產增值目的也就達到了。

資金模式轉變后,復星海外並購金額也開始向新紀錄攀升。梁信軍也不再滿足於小項目,他對1億到10億美元的項目興趣比較大。“由於歐美估值比較低,這種機會會系統性地存在。”今年收購以色列Alma Laser項目,即由復星保德信基金、美中互利和復星醫藥共同出資2.4億美元,交易金額超過了以往任何一次並購。

復星未來的方向就是要逐步轉成以保險為核心的投資集團。按照規劃的時間表,復星從直接投資的投資集團,逐步在未來七八年轉變成以資產管理為核心的投資集團,再在未來十年、二十年轉成以保險為核心的投資集團。

|  |

分享到人人

分享到人人 分享到QQ空間

分享到QQ空間

恭喜你,發表成功!

恭喜你,發表成功!

!

!