人民网北京6月3日电 (李海霞)2日晚间,中国人民银行正式发布《大额存单管理暂行办法》(下称“《办法》”)。根据该《办法》,大额存单发行利率以市场化方式确定。业内人士认为,央行此举意味着我国利率市场化改革向前迈进了重要一步。同时,在市场化竞争下,存款相对稀缺的小银行未来会有揽储压力,可能会迫使其提高存款利率来对抗存款的分流。

《办法》指出,个人投资人认购大额存单起点金额不低于30万元,机构投资人认购大额存单起点金额不低于1000万元。

同时,大额存单期限包括1个月、3个月、6个月、9个月、1年、18个月、2年、3年和5年共9个品种。大额存单发行利率以市场化方式确定。固定利率存单采用票面年化收益率的形式计息,浮动利率存单以上海银行间同业拆借利率为浮动利率基准计息。

利率市场化迈出重要一步

市场普遍认为,我国存款保险制度已于5月1日实施,此次推出大额存单,离存款利率完全市场化只剩下最后的一公里。

民生固收分析师李奇霖分析称,存款保险推出,存款利率市场化制度准备已经就绪。“大额存单作为银行主动负债管理工具,其推出意味着银行负债端自主定价能力增强,下一步是放开存款利率浮动上限,先大额后小额,先长期后短期,实现利率市场化。”

在中国银行国际金融研究所副所长宗良看来,央行推出大额存单“是利率市场化的重要一步。”他认为,“对银行而言,增加了一个更灵活的融资渠道;对普通消费者而言,则又多了一个更安全的投资方式。”

《办法》显示,此次推出的大额存单,是面向非金融机构投资人发行的金融产品,属一般性存款。兴业银行首席经济学家鲁政委认为,其推出将为未来利率上限彻底解除后,一般性存款的定价提供参照,“因而,是利率完全市场化的倒数第二步——最后一步就是宣布完全解除管制。”

央行有关负责人在对此回应时表示,大额存单的推出,有利于有序扩大负债产品市场化定价范围,健全市场化利率形成机制;也有利于进一步锻炼金融机构的自主定价能力,培育企业、个人等零售市场参与者的市场化定价理念,为继续推进存款利率市场化进行有益探索并积累宝贵经验。

今年5月,央行在降息的同时,将存款利率上限由1.3倍提高到了1.5倍。为存款利率市场化的推进营造了良好的环境。

银行揽储压力增大或提高存款利率

鲁政委认为,从利率市场化先行者的经历看,未来大额存单将会成为银行负债端企业和居民最主要的存款形式。而大额存单的推出势必会引起银行对于一般存款的争夺,竞争加剧。

事实上,按照目前的普遍情况来看,大额存单的居民门槛是30万,一般都是银行的高端客户,这些客户和银行的议价能力比较强。若大额存单利率低于存款利率,它的需求就会变弱,没有竞争力从而无法推进。

华创证券债券组的研究员认为,短期内大额存单首先将在大行进行试点,相当于变相提高了大行的存款利率,使得储户更加倾向于将存款转移到大行中,对于存款本来就相对稀缺的小银行来说,将会增加其揽储压力,可能会迫使其提高存款利率甚至提供理财利率来对抗存款的分流。

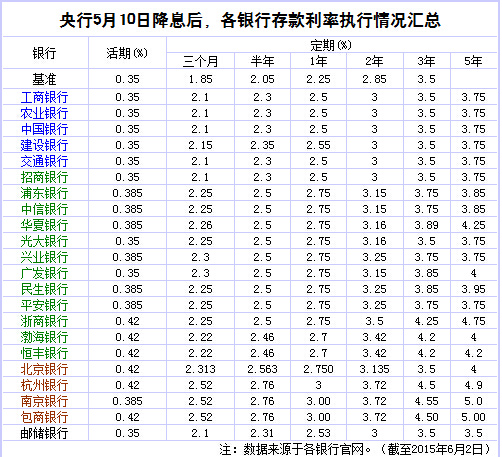

今年5月11日,央行年内二度降息,根据央行要求,银行可以根据自身需求,将存款利率浮动区间的上限由存款基准利率的1.3倍调整为1.5倍。测算可知,各期限定期存款利率最高可为三个月2.775%、半年3.075%、一年3.375%、二年4.275%、三年5.25%。

消息出炉后,多家银行也在第一时间将各期限存款利率调整至最新状态。截至5月12日,城商行最为积极,多期限存款利率上浮40%以上,股份行上浮力度则大多在20%-25%之间。四大行则最低,其中一年期定存利率上浮约11%,两年期上浮5.26%,三年期执行基准利率。

然而,近期银行的存款利率悄然变动。截至6月2日,部分城商行下调利率,股份行却在上调利率。

南京银行5月15日公告称,将一年期存款利率调整为3%,上浮幅度由40%下降至33%;5月20日,包商银行也在官网上挂出最新存款利率,一年期利率为3%,上浮幅度也降至33%。

就在城商行下调存款利率的同时,一些股份行却在上调利率。交通银行及招商银行在央行刚宣布降息之后,各期限存款利率最高只上浮13.5%,部分期限甚至未上浮,但是北京地区这两家银行的存款利率已经上浮30%。

此前存款利率上浮22%的光大银行最近也有新调整,目前一年期及以下期限定期存款,如存款金额超过5万元(包括),可享受利率上浮30%的优惠,在1-5万元之间则可以享受上浮25%的优惠。

在专家看来,大额存单的推出,会使银行的一般存款利率有了“对标价”。在鲁政委看来,大额存单“发行利率以市场化方式确定”这意味着,大额存单利率不受现有存款利率上限管理的制约,由此将显著挤压目前“结构性存款”的空间,提高商业银行存款定价的规范性和透明度。

华夏银行发展研究部战略室负责人杨驰认为,虽然短期来看,大额存单的推出会导致商业银行存款成本的轻微上升,但中长期来看有利于丰富负债手段和主动调整负债结构,应对互联网金融和其他非银行金融机构的冲击,更多地将资金留在银行体系。

“大额存单的推出,将使商业银行以往在揽储大战中的隐形成本显性化,有助于减少存款营销中的不规范行为。” 杨驰说。

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间

恭喜你,发表成功!

恭喜你,发表成功!

!

!