2013年07月03日10:40 来源:人民网-财经频道

投资范围“无所不可”

(3)投资范围几乎没有限制

上述商品的风险评级(1~5级)为2级。由于5级的收益起伏最大,因此2级可以说是比较安全(产品说明书中也写着属于“稳健型”)。

该理财计划投资于“AA级(含)以上信用级别高、流动性好的债券、资金拆借、信托计划、银行存款及其他金融资产”。信托计划估计是指资产信投公司针对机构投资者提供的商品。显然,“其他金融资产”大有文章。

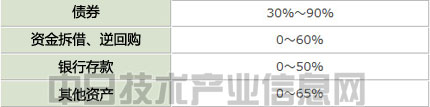

其示范投资组合如下。

夸张点说,如果债券(限定AA级以上)所占比率为30%,原则上一点问题也没有。

此外,风险等级为3级的理财产品则是投资于“债券、货币市场、(中间省略)……风险债券、中小企业私募债券、符合法律的其他投资商品”。因为没有理财方针、理财方式等的说明,因此投资范围“无所不可”。

以前也有理财产品会清楚写明,将投资地方政府“融资平台”所发行的债券。记者还找到了这种融资平台所发行债券的投资说明书,从中看出,其运营模式主要是通过筹措资金建设以下公共设施,然后从市政府收取管理费。

基础设施建设项目事例

据称,融资平台每年会承接100件以上的此类项目。其理论似乎是,因为从市政府收取管理费,所以不会出现资金无法收回的情况。因为没有购物中心等比较显眼的房地产开发,所以看上去还不错(虽然可能只是没有公开)。

不过,10年内收取的管理费是建设费的6成。管理需要成本,而且也需要修缮。虽然不知道10年后会不会再与市政府签订合同或者卖掉这一商品,但根据那时的价格,也可能会给债券的本金和利息支付带来影响。虽然如果经济继续发展、资产价格持续上升,就不会有问题……而且,在中国,这种融资平台数不胜数。

希望大家记得理财产品的理财期限非常短。投资对象的融资平台期限长达10年,而负责筹资的理财产品则采用以几个月为期反复更换资金的原理。如果个人投资者等不下去而从理财产品中收回资金,资金周转就会停滞。银行间拆借利率超过10%,恐怕也是因为这个原因。

融资平台也好,理财产品也好,最初都不会以违约为前提,不会事先就打算欺骗投资者。但确实是在“天真”地走着危险的独木桥。如今,中国的经济高速发展时代已经结束,融资平台、理财产品所描绘的美景已经渐渐失去往日光彩。

如果过度强调安全性,而最后以破产告终,那么在某种程度上就成了“集资诈骗”。从这一意义来讲,李克强总理不允许央行随意供应资金的作法非常正确。如果提前预支需求,这笔债迟早都得还上。

今后,只能期待中国当前的金融政策力度不要过大(过渡紧缩金融导致经济失速),以及地方政府的债务问题尽快得到解决,不要延误。(日经能源环境网 供稿)

|